Welche staatlichen Pensionssysteme gibt es?

- 08.06.2014

- Lesezeit ca. 2 min

Wie Schwedens Sozialdemokraten unsere Renten sichern

Ein Pensionssystem beruht in der industrialisierten Welt prinzipiell auf drei Säulen: der staatlichen Vorsorge, der betrieblichen Vorsorge und der privaten Vorsorge. Die Ausprägung der jeweiligen Säulen kann zwischen den Ländern deutlich variieren.

Die staatliche Vorsorge wird meist über ein Umlageverfahren organisiert, so auch in Österreich.

Wesentlich für das Umlageverfahren ist es, dass es auf einem ungeschriebenen „Solidar-Vertrag“ zwischen den Generationen beruht: Die im Erwerbsleben stehende Bevölkerung kommt für die anfallenden Pensionen auf.[1] Eine Alternative dazu ist das Kapitaldeckungsverfahren, bei dem – analog zur privaten Pensionsvorsorge – jeder Aktive selbst für seine Rente anspart.

In Europa dominiert das Umlageverfahren, einige Länder bevorzugen mittlerweile aber eine Mischform beider Systeme: Ein Teil der Beiträge läuft in ein Umlageverfahren, ein anderer in ein kapitalgedecktes System. In Großbritannien und der Schweiz ist die Rolle des kapitalgedeckten Systems bedeutend, in Schweden zwar vorhanden, aber von untergeordneter Bedeutung.

Das österreichische System: Pensionsgarantie auf einen bestimmten Anteil des Lohns

Das österreichische Pensionssystem kennt zahlreiche Spielarten. Die Arbeiter und Angestellten sind anders organisiert als die Bauern, die Selbstständigen oder die Beamten. Wir konzentrieren uns auf das Allgemeine Sozialversicherungsgesetz (ASVG), das für den weitaus größten Teil der Bevölkerung gilt. In dieses Pensionssystem zahlt jeder Arbeitnehmer 10,25 Prozent seines Bruttolohnes ein, zusätzlich werden 12,55 Prozent vom jeweiligen Arbeitgeber eingezahlt, monatlich also 22,8 Prozent des Bruttolohns. Das ist ein europäischer Spitzenwert.

Zentrales Element ist ein fiktives Pensionskonto, auf das jeder Versicherte einzahlt. Dahinter steht die Idee, dass jeder Versicherte bis zum Alter von 65 arbeitet, 45 Jahre ins Pensionssystem einzahlt und dann 80 Prozent seines durchschnittlichen Bruttolohns als Rente ausbezahlt bekommt. Wer früher in den Ruhestand geht, bekommt weniger, wer länger arbeitet, mehr.

Aufgrund verschiedener Reformen gilt dieses Pensionskonto jedoch erst für alle nach 1954 Geborenen und dann auch nur für die Beitragszeiten ab 2005. Beitragszeiten davor werden in Form einer Kontoerstgutschrift berechnet. Im Pensionskonto selbst sollte jeder seine persönlichen Einzahlungen und sein angesammeltes Pensionseinkommen einsehen können.[2] Das auf das Pensionskonto eingezahlte Geld wird mit der Wachstumsrate der durchschnittlichen Bruttolöhne verzinst. Laufende Pensionszahlungen werden normalerweise an die Inflationsrate angepasst, um einem Kauf-kraftverlust entgegenzuwirken. Das österreichische Pensionssystem sieht derzeit eine Mindestpension von 857,53 Euro brutto im Monat vor. Darunter liegende Pensionsansprüche werden vom Staat aufgefüllt, damit niemand unter die Mindestpension fällt.

Mit der Pensionsreform 2004 wurden für alle nach 1954 Geborenen die Pensionsansprüche nach unten korrigiert: Wurden zuvor die 15 besten Einkommensjahre als Grundlage für die Pensionsberechnung angesetzt, sind nun die besten 40 Jahre entscheidend. Dieser Betrag ist aufgrund des längeren Zeitraums und der mit fortschreitendem Alter ansteigenden Lohnkurven (Senioritätsprinzip) üblicherweise deutlich niedriger. Um die Einbußen gegenüber dem alten System zu begrenzen, wurde der „Pensionsverlust“ begrenzt.[3]

Seit der letzten Pensionsreform 2004 ist es zudem schwieriger, in Frühpension zu gehen, wobei diese Änderungen erst schrittweise in Kraft treten. Die vorzeitige Alterspension bei langer Versicherungsdauer wird 2017 abgeschafft. Die Hacklerregelung II besteht weiterhin und ermöglicht Männern und Frauen mit mindestens 45 beziehungsweise 42 Beitragsjahren den Ausstieg aus dem Erwerbsleben mit 62 bzw. 57 Jahren.[4] Die Hacklerregelung III (Schwerarbeiter) wiederum öffnet die Tür zum Pensionsantritt mit 55 (Frauen) bzw. 60 Jahren (Männer), wenn 40 bzw. 45 Jahre eingezahlt und in zehn der letzten 20 Jahre vor der beantragten Pensionierung eine besonders belastende Tätigkeit ausgeübt wurde.[5] Die sogenannte Korridorpension ermöglicht den früheren Pensionsantritt mit 62 Jahren, allerdings ist dies mit Einbußen von 5,2 Prozent pro früherem Antrittsjahr verbunden.[6] Abgeschafft wurde die vorzeitige Alterspension bei Arbeitslosigkeit. Schlupflöcher bei der Invaliditäts- und Berufsunfähigkeitspension wurden nur teilweise geschlossen, daher verlassen immer noch viele Menschen das Erwerbsleben über diese Regelung.

Die Pensionsreform 2004 hat also zweifellos Verbesserungen mit sich gebracht, sichert das staatliche Rentensystem aber nicht nachhaltig ab:

- Das individuelle Pensionskonto ist ein Schritt in Richtung mehr Transparenz für künftige Pensionisten.

- Das neue System konnte die finanziellen Probleme im alten Pensionssystem leicht entschärfen.

- Der neue Pensionskorridor mit Zu- und Abschlägen für längeres bzw. kürzeres Arbeiten sorgt für mehr Flexibilität beim Pensionsantritt.

- Die Umstellung auf das neue System erfolgt aber nur sehr langsam. Beide Systeme laufen derzeit und noch über mehrer Jahre parallel.

- Die Berechnung des Pensionsanspruches bleibt noch lange kompliziert, was zu Verunsicherung führt.

- Die steigenden Kosten tragen noch immer künftige Pensionisten. Vor allem jene, die nach 1980 geboren sind.

Was kann das schwedische Pensionssystem? Nachhaltiger Automatismus statt politisch motivierter Dauerdiskussion

Ab den 1980er-Jahren erkannten immer mehr Menschen in Schweden, dass das Pensionssystem so nicht länger funktionieren würde. Immer weniger Beitragszahler mussten immer mehr Pensionisten finanzieren – immer höhere Beiträge wären die Folge gewesen, wollte man verhindern, dass die Pensionen gekürzt werden. Ab 1990 erzeugte eine Immobilien- und Bankenkrise, verbunden mit hoher Arbeitslosigkeit, zusätzlich Druck auf das System. Politiker und Experten waren sich einig, dass etwas geschehen müsse.

Die Ziele der schwedischen Pensionsreformen waren klar definiert (siehe Palmer 2000):

- eine gleiche Behandlung von Personen mit gleicher Einkommensvorgeschichte[7];

- eine steuerfinanzierte Mindestpension, damit niemand unter einen gewissen Lebensstandard fällt;

- langfristige Finanzierbarkeit des Systems, um Fairness für alle Generationen zu schaffen.

So wie das österreichische, fußt auch das schwedische Pensionssystem auf einem fiktiven Pensionskonto. Der fundamentale Unterschied liegt darin, dass in Schweden die Beiträge der Einzahler fix sind und nicht die Höhe der Pensionen. Der Beitrag beläuft sich auf 18,5 Prozent des Bruttolohns (vgl. Österreich 22,8 Prozent). Das schwedische Modell ist also nicht nur finanziell gesichert, sondern auch um knapp ein Fünftel günstiger. 9,25 Prozent werden vom Arbeitnehmer bezahlt (vgl. Österreich 10,25 Prozent) und weitere 9,25 Prozent vom Arbeitgeber (vgl. Österreich 12,55 Prozent) beigesteuert. 16 Prozent der geleisteten Einzahlungen werden über das Umlageverfahren auf dem Pensionskonto gutgeschrieben, 2,5 Prozent werden über die staatlich organisierte kapitalgedeckte Komponente auf dem Kapitalmarkt angelegt. Die Schweden können zwischen unterschiedlichen Fonds wählen. Das hier angesparte Kapital wird dann anschließend auf dem Pensionskonto verbucht.

Die Pensionshöhe ergibt sich also aus dem auf dem Pensionskonto angesparten Kapital. Bei Pensionsantritt wird die Pensionshöhe errechnet, indem das angesparte Kapital am Pensionskonto auf die erwartete Pensionsdauer[8] aufgeteilt wird:

Wer früher zu arbeiten aufhört, bekommt automatisch eine niedrigere Pension, weil die erwartete Pensionsdauer steigt und weniger auf das Konto eingezahlt wurde. Wer statistisch eine höhere Lebenserwartung hat, bekommt ebenso eine niedrigere Pension, weil der Kontostand über einen längeren Zeitraum ausbezahlt wird. Das sind – stark verkürzt dargestellt – die zwei „Geheimnisse“ des schwedischen Modells.

Für den Pensionsantritt gibt es einen Korridor. Es ist möglich, in einem Alter zwischen 61 und 69 Jahren in Pension zu gehen. Darüber hinaus können die Schweden auch in Teilpension gehen, um gleichzeitig noch Teilzeit zu arbeiten. Die Verzinsung auf dem Pensionskonto richtet sich, wie in Österreich, nach dem Anstieg der Durchschnittslöhne. Dasselbe gilt für die ausgezahlten Pensionen. In Österreich werden diese nur an die Inflationsrate angepasst, was für die Pensionisten im Vergleich meistens schlechter ist. Wie bereits erwähnt, gibt es in Schweden eine Mindestpension, die – ähnlich wie in Österreich – durch staatliche Zuschüsse garantiert wird. Sie beträgt 875 Euro und liegt damit nominell etwas über, kaufkraftbereinigt aber unterhalb der österreichischen Mindestpension.

Nachhaltig ist das schwedische System deshalb, weil es sich automatisch an sich ändernde demografische und ökonomische Entwicklungen anpasst. Weil die Pension von der Lebenserwartung abhängt, ist das Ergebnis für alle Generationen fair. Wenn zwei Personen mit unterschiedlicher Lebenserwartung (unterschiedliche Jahrgänge) gleich viel ins System einbezahlt haben bekommen sie in Summe auch real gleich viel ausbezahlt. Die Politik muss nicht eingreifen, um dieses Ergebnis zu erzielen und um das System finanziell stabil zu halten. Ein Element des schwedischen Systems ist der sogenannte ABM (Automatic Balance Mechanism). Er sorgt dafür, dass sich das System an demografische Veränderungen (wie einen Babyboom) anpasst. Auch Fehlprognosen beim Berechnen der Lebenserwartung werden korrigiert. Damit ist die langfristige Stabilität des Umlageverfahrens gesichert. Die genaue Funktionsweise des ABM wird im Appendix beschrieben.

Vor- und Nachteile des schwedischen Systems

Ein exakter Vergleich der beiden Systeme ist nicht ganz einfach, weil das schwedische zu einem kleinen Teil über Kapitaldeckung funktioniert. Dennoch sind einige Vor- und Nachteile des schwedischen Systems klar ablesbar:[9]

- Das System ist ohne politische Eingriffe finanziell stabil. Die langfristige Stabilität ist im schwedischen System ohne Eingriffe der Politik gesichert. Dies geschieht zum einen durch die Anpassung der Lebenserwartung. Eine steigende Lebenserwartung führt daher im schwedischen System zu keiner Mehrbelastung. Wird lediglich die Entwicklung des Durchschnittslohns als Maßstab für die Entwicklung im Pensionssystem herangezogen, so werden Veränderungen des Verhältnisses von Erwerbstätigen und Pensionisten durch Kohorteneffekte (unterschiedliche Stärke einzelner Jahrgänge) nicht berücksichtigt. Automatische Anpassungen können theoretisch durch eine Verzinsung mit dem Lohnsummenwachstum erfolgen. In Schweden geschieht dies indirekt durch den ABM, in Österreich wird dieses Problem jedoch völlig außer Acht gelassen.

- Die Umverteilung ist klar und nachvollziehbar. Die Umverteilungswirkung des schwedischen Systems ist für jeden Einzahler und Pensionsbezieher klar sichtbar. Die soziale Abfederung liegt in der Hand der Politik, die durch Mindestpension und Anrechnungszeiten soziale Hilfestellung leisten kann.

- Die Simplizität sorgt für mehr Vertrauen. Durch die Einfachheit, die Transparenz bei den Einzahlungen und den zu erwartenden Pensionsansprüchen vertrauen die Schweden auf die Nachhaltigkeit ihres Pensionsmodells. Es ist nicht von großen Zuschüssen aus dem Budget abhängig, die dann von den nachkommenden Jahrgängen bezahlt werden müssen.

- Die Schweden entscheiden selbst, wann sie in Pension gehen wollen. Jeder Bürger kann zwischen 61 und 69 Jahren in Pension gehen. Auch hier ist zu jedem Zeitpunkt klar, wie hoch die Rente sein wird. Der Pensionsanspruch kann auch in Form einer Teilpension bezogen werden, der einen fließenden Übergang vom Erwerbsleben in die Pension ermöglicht (Stundenreduktion). Auch die Rückkehr in ein Beschäftigungsverhältnis ist jederzeit möglich.

- Klare Konsequenzen bei längerem bzw. kürzerem Arbeiten. Das schwedische Modell zeigt mit größerer Kostenwahrheit auf, welche Konsequenzen längeres bzw. kürzeres Arbeiten nach sich zieht. Dies ist aus der einfachen Berechnungsformel leichter abzulesen, und die Zu- und Abschläge richten sich, anders als in Österreich, nach den selbst geleisteten Beiträgen.

- Fair gegenüber den kommenden Generationen. Da das schwedische Pensionssystem auch ohne höhere Beiträge der Jüngeren (und ohne Zuschuss aus dem Budget) finanziell stabil bleibt, ist es den kommenden Generationen gegenüber fair. In Österreich werden Jüngere durch die jährlich steigenden Zuschüsse aus dem Budget, die sie entweder über Steuern oder Schulden finanzieren müssen, mehr belastet. Das schwedische System ist „kostenneutral“, weil die Pensionen direkt von der Höhe der Einzahlungen abhängen.[10]

Manche dieser Punkte können, je nach Perspektive, natürlich auch als Nachteil gesehen werden:

- Keine garantierte Pensionshöhe. In Schweden ist die Höhe der Pensionsbeiträge fixiert, es gibt keine politischen Diskussionen mehr darüber, ob sie geändert werden soll. Das Versprechen, so wie in Österreich nach 45 Beitragsjahren 80 Prozent des durchschnittlichen Bruttolohns als Pension zu erhalten, gibt es im skandinavischen Modell nicht. In Schweden steht das Individuum verstärkt in der Verantwortung, zusätzlich eine private Vorsorge zu nutzen.

- Kostspieliger Ausgleichsfonds. Der Ausgleichsfonds, der mögliche Finanzierungslöcher (Konjunkturschwankungen, weniger Zuwanderung, geburtenstarke Jahrgänge) austariert, muss eine gewisse Größe haben. Nicht jedes Land ist in der Lage, eine solche Liquiditätsreserve bereitzustellen. Schweden hatte zum Zeitpunkt der Umstellung des Pensionssystems bereits einen Pensionsfonds, weil es seit 1960 Teile der Einzahlungen zurückgelegt hatte.

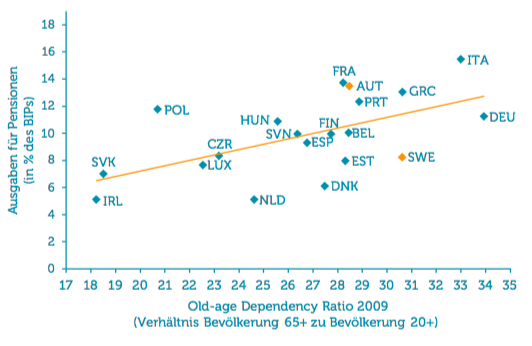

In Österreich steigt der jährlich wachsende Zuschuss aus dem Budget an, da das Pensionssystem nicht ausreichend reformiert wurde. Das wiederum trägt zur steigenden Verschuldung des Landes bei. Eine wichtige Rolle für die Finanzierung spielt das Verhältnis von Einzahlern (also Berufstätigen) zu Pensionsbeziehern.[11] Abbildung 1 zeigt, dass die Ausgaben für das Pensionssystem in Schweden (am BIP gemessen) weit unter jenen in Österreich liegen. Und das, obwohl in Schweden weniger Berufstätige auf dieselbe Zahl von Pensionisten kommen.

Zusammenhang zwischen der demografischen Struktur und den Kosten des Pensionssystems (2009)

Abbildung 1. Quelle: OECD (2013).

Fußnoten

- „Die monatlich von Arbeitnehmern und Arbeitgebern vorgenommenen Einzahlungen in die staatliche Rentenkasse sollen zur Finanzierung der laufenden Rentenzahlungen dienen. Die arbeitende und somit zahlende Generation erwartet ihrerseits, dass auch ihre Rente durch die Beitragszahlungen der nachfolgenden Generation gedeckt ist. Tatsächlich ist der Generationenvertrag als Grundlage des deutschen Rentensystems eine staatlich organisierte Unterhaltspflicht gegenüber den Älteren der Gesellschaft.“ (siehe Bundesversicherungsanstalt für Angestellte, 2013). ↩

- Zurzeit ist dies leider noch nicht möglich, da das Datenmaterial noch nicht vollständig ist. Siehe http://www.pensionsversicherung.at. ↩

- Maximal darf die Pension nicht mehr als zehn Prozent vom Pensionsanspruch des alten Systems abweichen. Vor 2024 sind diese Abschläge sogar noch geringer (siehe Knell, 2005). ↩

- Für Frauen wird diese Option der Frühpension ab 2016 an die Bedingungen der Männer herangeführt. ↩

- Siehe Wipfel (2013). ↩

- Versicherungsmathematisch müssten die Abschläge allerdings bei ca. acht Prozent pro Jahr liegen. ↩

- Personen, die gleich viel einbezahlt haben, zur selben Zeit und mit gleichem Alter in Pension gehen, sollten den gleichen Pensionsanspruch haben (siehe Knell, 2004). ↩

- Die erwartete Pensionsdauer ist ein statistischer Wert, der sich an der Lebenserwartung orientiert (Sterbetafel). ↩

- Siehe Börsch-Supan (2005). ↩

- Siehe Disney (2003). ↩

- Diese sogenannte Belastungsrate ist die Zahl der Pensionsbezieher dividiert durch die Zahl der Versicherten. Oft wird stellvertretend die Old-Age Dependency Ratio verwendet, also jene Maßzahl, welche die Bevölkerung über 65 Jahren der Bevölkerung über 20 gegenüberstellt. Der Einfluss der Belastungsrate auf die Finanzierbarkeit des Umlageverfahrens wird im nachfolgenden Kapitel beschrieben. ↩

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah