Ergebnisse

- 08.06.2014

- Lesezeit ca. 2 min

Wie Schwedens Sozialdemokraten unsere Renten sichern

In diesem Kapitel wird analysiert, was die Ergebnisse der Simulation über die Finanzierbarkeit unseres Pensionssystems aussagen. Drei Fragen sollen hier beantwortet werden:

- Wenn die Pensionen lediglich über den Beitrag aus dem Staatshaushalt gesichert werden sollen, wie stark würde dieser steigen?

- Wenn das Pensionssystem lediglich über höhere Versicherungsbeiträge gesichert werden soll, wie stark würden diese steigen?

- Wenn das System lediglich über geringere Pensionen gesichert werden soll, wie hoch sind die Renten dann im Vergleich zu den bezogenen Aktiveinkommen?

Vergleich der drei Modelle

Um die Auswirkungen der Demografie (steigende Lebenserwartung, Babyboom) abzufedern, kann an drei Schrauben gedreht werden: höhere Zuschüsse aus dem Budget, niedrigere Pensionen und höhere Beiträge der Einzahler. In den folgenden Modellen wird immer nur an einer Schraube gedreht, zwei bleiben unberührt.

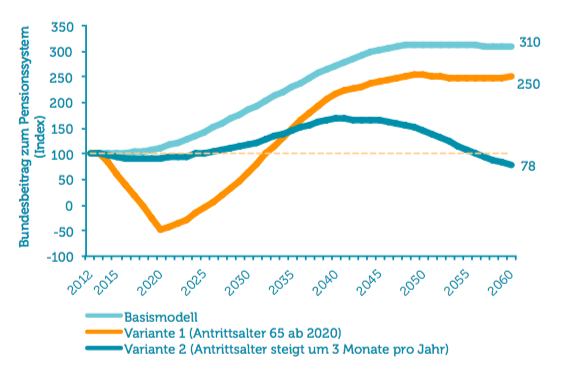

Abbildung 8 zeigt die Entwicklung des Zuschusses aus dem Budget (Bundesbeitrag), wenn sich die Pensionsbeiträge und die Pensionshöhe nicht ändern (bei konstanter Beitrags- und Ersatzrate). Der Bundesbeitrag wird als inflationsbereinigter Index dargestellt, um reale Werte zu erhalten.

Entwicklung des realen Zuschusses aus dem Budget

Abbildung 8. Quelle: Eigene Berechnungen, unter der Annahme einer konstanten Beitrags- und Ersatzrate (Wert 2012).

Das bedeutet:

- Wenn das Pensionssystem unverändert bleibt (Entwicklung laut Pensionskommission) und nur über den Zuschuss aus dem Budget gesichert werden soll, dann müsste dieser 2032 doppelt und 2045 dreimal so hoch sein wie 2012. Inflationsbereinigt würde er von gut sieben Milliarden Euro auf über 14 Milliarden 2032 und rund 22 Milliarden im Jahr 2045 steigen.

- Bei einem stark steigenden Pensionsantrittsalter auf 65 Jahre bis 2020 (Variante 1) würde der notwendige inflationsbereinigte Bundesbeitrag zunächst stark sinken. In ca. 20 Jahren würde er aber bereits wieder über dem Niveau von 2012 liegen und danach weiter steigen, weil das Pensionsantrittsalter bei 65 Jahren bleibt. Eine einmalige Anhebung des Pensionsantrittsalters verschiebt das Problem also nur in die Zukunft.

- Nur wenn das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More jährlich um drei Monate steigt (Variante 2), stabilisieren sich die Zuschüsse langfristig auf heutigem Niveau, ab 2055 würde der Bundesbeitrag real sogar leicht sinken.

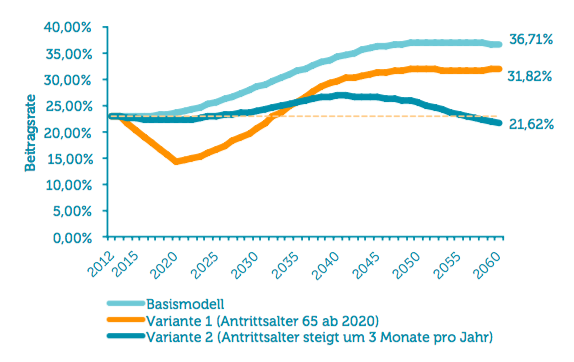

Abbildung 9 zeigt, was geschieht, wenn das System über steigende Beiträge zur Pensionsversicherung dauerhaft finanziert werden soll.

Entwicklung der Pensionsbeiträge in Prozent des Bruttolohns

Abbildung 9. Quelle: Eigene Berechnungen, unter Annahme eines konstanten realen Bundesbeitrags und einer konstanten Ersatzrate (Wert 2012).

Das bedeutet:

- Wenn das System unverändert bleibt und nur über höhere Pensionsbeiträge gesichert werden soll, müssten diese von derzeit 22,8 Prozent auf ca. 25 Prozent im Jahr 2024, dann auf knapp 30 Prozent im Jahr 2030 und auf 35 Prozent im Jahr 2040 ansteigen.

- Bei einem stark steigenden Pensionsantrittsalter auf 65 Jahre bis 2020 (Variante 1) würden die Beiträge ab 2030 ebenfalls kräftig steigen – sie sind nur in den kommenden 15 Jahren niedriger. Das Problem taucht also wieder auf.

- Nur wenn das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More jährlich um drei Monate erhöht wird (Variante 2), können die Beiträge in der Nähe der derzei- tigen 22,8 Prozent gehalten werden und steigen zwischenzeitlich „nur“ auf etwa 27 Prozent. 2060 wäre die Beitragsrate wieder auf einem ähnlichen Niveau wie 2012.

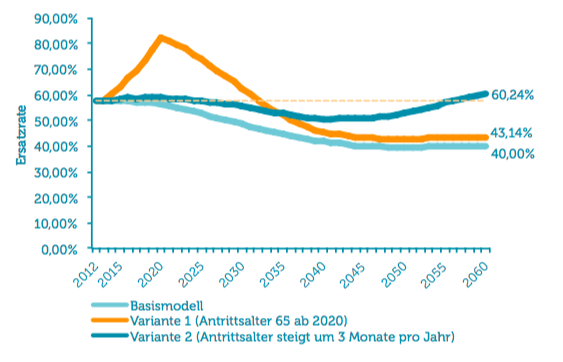

Abbildung 10 zeigt ein Szenario, in dem die Finanzierbarkeit des Systems über niedrigere Pensionen gesichert wird.

Entwicklung der Pensionen (der durchschnittlichen Ersatzrate)

Abbildung 10. Quelle: Eigene Berechnungen, unter Annahme eines konstanten realen Bundesbeitrags und einer konstanten Beitragsrate (Wert 2012).

Das bedeutet:

- Wenn das System unverändert bleibt (Annahmen der Pensionskommission) und nur über die Pensionshöhe gesichert werden soll, dann werden die Pensionen nicht mehr so wie jetzt knapp 58 Prozent des Bruttogehalts betragen, sondern in zehn Jahren (2025) nur mehr ca. 53 Prozent, 2030 nur mehr 49 Prozent und bis 2060 auf nur mehr ca. 40 Prozent sinken.

- Bei einem stark steigenden Pensionsantrittsalter auf 65 Jahre bis 2020 (Variante 1) sind die Pensionen bis 2033 zum Teil höher als bisher[1], danach sinken sie aber kräftig ab.

- Wenn das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More jährlich um drei Monate erhöht wird (Variante 2), sinken die Pensionen zwar mittelfristig, aber weniger stark als im Falle der „Nichtreform“. Langfristig steigen sie dann wieder auf das aktuelle Niveau. In dieser Variante hätten Pensionisten die geringsten Schwankungen zu erwarten.

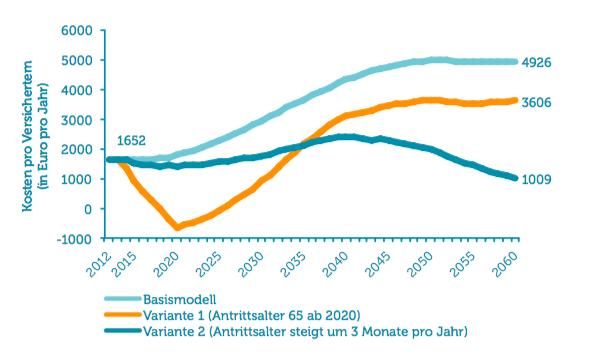

Zusammenfassend sei noch einmal der Hinweis erlaubt, dass neben den laufenden Kosten von 22,8 Prozent des Bruttolohns noch indirekte Kosten anfallen, die von den österreichischen Steuerzahlern zu begleichen sind. Gemeint sind jene Kosten, die durch die jährliche Deckungslücke im staatlichen Pensionssystem entstehen. Abbildung 11 legt die Entwicklung dieser Kosten pro Versichertem offen – also das, was jeder Erwerbstätige zusätzlich aufbringen muss, um das System solvent zu halten.

Reale Kosten des jährlichen „Pensionslochs“ je Versichertem

Abbildung 11. Quelle: Eigene Berechnungen, unter Annahme einer konstanten Beitrags- und Ersatzrate (Wert 2012).

Das bedeutet:

- Aktuell würde jeder Versicherte zusätzlich zu seinen laufenden Einzahlungen in das Pensionssystem (direkte Kosten) noch rund 1650 Euro pro Jahr zahlen. Diese Summe wird fällig, um die Deckungslücke im Pensionssystem zu schließen (über Schulden oder Steuern). Entwickelt sich das System wie von der Pensionskommission vorgesehen (Basismodell), so steigen diese Kosten bis 2045 für jeden Versicherten auf 4900 Euro pro Jahr.

- Bei einem stark steigenden Pensionsantrittsalter auf 65 (Variante 1) würden diese indirekten Kosten immer noch auf fast 3500 Euro pro Jahr anwachsen.

- Bei einem kontinuierlichen Anstieg des Pensionsantrittsalters würden die Kosten bis 2040 zwar auf fast 2400 Euro pro Jahr steigen, langfristig aber auf rund 1000 Euro zurückfallen.

Fußnoten

- Durch den starken Anstieg des Pensionsantrittsalters zu Beginn werden die dadurch entstehenden Einsparungen im Vergleich zu 2012 auf die Pensionisten aufgeteilt – die Pensionen steigen. ↩

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah