Diskussion und Lösungsansätze

- 08.06.2014

- Lesezeit ca. 2 min

Wie Schwedens Sozialdemokraten unsere Renten sichern

Das Simulationsmodell zeigt, dass die demografischen Gegebenheiten in Österreich vor allem zwischen 2025 und 2035 enorme Auswirkungen auf die Finanzierbarkeit des Pensionssystems haben werden. Dann wird die Rechnung dafür ausgestellt, dass:

- das Pensionsantrittsalter prinzipiell zu niedrig ist und über eine zu lange Zeit deutlich langsamer gestiegen ist als die Lebenserwartung;

- in Zeiten, in denen die Babyboom-Generation arbeitet (also verhältnismäßig viele Menschen in das System einzahlten), keine Rücklagen gebildet werden, um deren zukünftige Pensionen finanzieren zu können.

Es wurde gezeigt, dass einzig ein Anstieg des Pensionsantrittsalters um drei Monate pro Jahr das System (also die zu zahlenden Beiträge sowie die Pensionen) langfristig stabil hält und nur in diesem Fall inflationsbereinigt nicht noch mehr Mittel vom Staat benötigt werden. In allen anderen Modellen steigt der Zuschuss aus dem Staatshaushalt, der letztlich von allen Steuerzahlern bezahlt werden muss.

Vonseiten der Politik ist immer wieder zu hören, die höhere Lebenserwartung und die Pensionierung der Babyboomer hätten keine allzu großen Auswirkungen auf das österreichische Pensionssystem. Diese Annahme verdient eine tiefergehende Betrachtung.

These 1: „Der angepeilte Anstieg des Pensionsantrittsalters reicht aus, um das System nachhaltig zu sichern.“

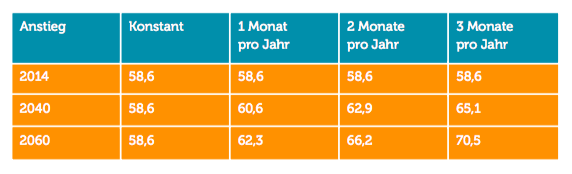

In der politischen Diskussion wird gerne argumentiert, dass die österreichischen Pensionen sicher seien, das österreichische System also nachhaltig sei, weil das nun leicht steigende tatsächliche Pensionsantrittsalter ohnehin für mehr Beitragszahler und weniger Pensionisten sorge. Eine Modellsimulation legt offen, dass der tatsächliche Anstieg des Pensionsantrittsalters dazu aber viel zu schwach ausfällt und dieses Argument daher nicht stark belastbar ist. Wir unterscheiden in der Simulation vier Szenarien:

- Das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More bleibt konstant beim aktuellen Wert von 58,6 Jahren

- Es steigt um einen Monat pro Jahr

- Es steigt um zwei Monate pro Jahr

- Es steigt um drei Monate pro Jahr (Variante 2 des Kapitels „Was wäre, wenn…“)

Szenarien des Pensionsantrittsalters (Alter in Jahren)

Tabelle 1. Quelle: Eigene Berechnungen.

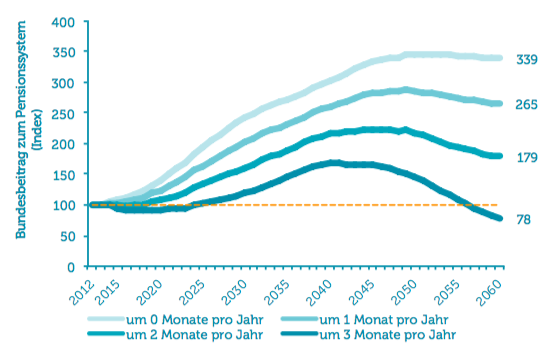

Wie würde sich nun der jährliche Zuschuss aus dem Budget in diesen Szenarien entwickeln?

Entwicklung des jährlichen realen Bundesbeitrags bei einem unterschiedlich stark steigenden Pensionsantrittsalter

Abbildung 12. Quelle: Eigene Berechnungen, unter der Annahme einer konstanten Beitrags- und Ersatzrate (Wert 2012).

Das bedeutet:

- Nur, wenn das Pensionsantrittsalter um mindestens drei Monate pro Jahr steigt, bleibt der Zuschuss aus dem Bundeshaushalt einigermaßen unter Kontrolle.

- Stiege das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More nur um zwei Monate pro Jahr, würde der jährliche Bundeszuschuss bis 2060 um 80 Prozent steigen, sich also fast verdoppeln.

Derzeit geht die Pensionskommission davon aus, dass das Pensionsantrittsalter im Jahr 2060 bei 60,8 Jahre liegen wird (derzeit 58,6 Jahre). Pro Jahr stiege das AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More also nur um einen halben Monat.

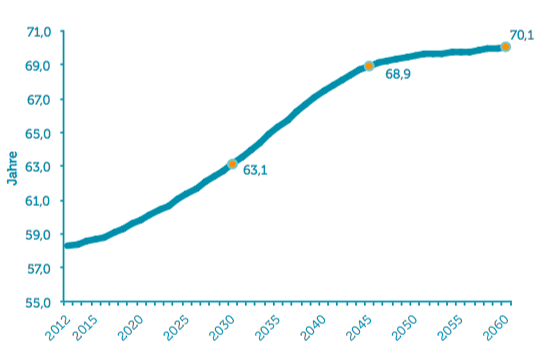

Interessant ist aber auch, wie sich das Pensionsantrittsalter zu jedem Zeitpunkt entwickeln müsste, um den Bundesbeitrag real auf konstantem Niveau zu halten – also, um nicht mehr als bisher auszugeben.

Wie sich das Pensionsantrittsalter ändern müsste, wenn sonst alles gleich bliebe

Abbildung 13. Quelle: Eigene Berechnungen, unter Annahme eines konstanten realen Bundesbeitrags, einer konstanten Beitragsrate und einer konstanten Ersatzrate (Wert 2012).

Wenn sich im System außer dem Pensionsantrittsalter nichts ändert, dann muss ein Österreicher im Jahr 2034 bis 65 arbeiten. Ein anderes Beispiel: Jemand, der 1980 geboren ist, kann erst im Alter von knapp 70 Jahren in Pension gehen. Das prognostizierte Pensionsantrittsalter der Pensionskommission (2013) liegt aber deutlich unter diesen Werten.

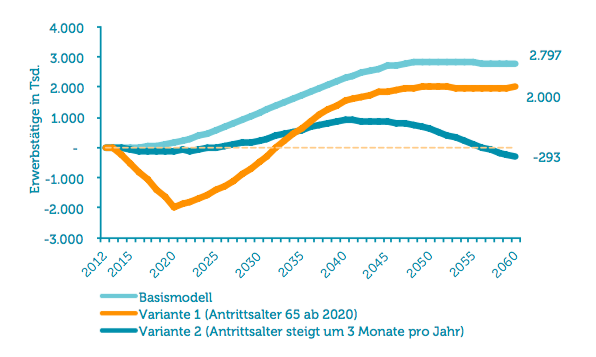

These 2: „Wenn es mehr Beitragszahler gibt, bleibt das Pensionssystem stabil.“

Dass es spürbar mehr Einzahler ins System geben wird, ist aus heutiger Sicht eine gewagte Annahme, weil die Erwerbsquote bei den 15- bis 55-Jährigen bereits relativ hoch ist. Deutlich mehr Möglichkeiten gibt es bei den 55- bis 64-Jährigen oder durch verstärkte Zuwanderung – nur sind diese beiden Faktoren in den Modellen schon berücksichtigt. Außerdem verschiebt sich das Problem dadurch zum Teil in die Zukunft, weil mehr Beitragszahler später mehr Pensionsbezieher bedeuten. Und je länger nicht reformiert wird, umso schwerer sind Änderungen politisch durchzusetzen, da es immer mehr Pensionisten gibt.

Zusätzlich benötigte Erwerbstätige in Tausend

Abbildung 14. Quelle: Eigene Berechnungen, unter Annahme eines konstanten realen Bundesbeitrags, einer konstanten Beitragsrate und einer konstanten Ersatzrate (Wert 2012).

Das bedeutet:

- Stimmen die Annahmen der Pensionskommission betreffend die Entwicklung des Pensionsantrittsalters, dann wären 2060 um 2,8 Millionen mehr Erwerbstätige nötig, um das System zu finanzieren.

- Erhöhte der Gesetzgeber das Pensionsantrittsalter um drei Monate pro Jahr, wären zur Stabilisierung des öffentlichen Rentenwesens im Jahr 2060 um knapp 300.000 Erwerbstätige weniger nötig als heute.

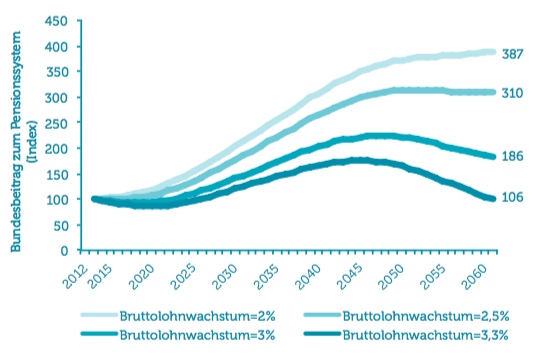

These 3: „Das Pensionssystem wird durch einen Anstieg der Produktivität finanzierbar bleiben.“

Dieses Argument stützt sich darauf, dass die Einzahlungen ins Pensionssystem ansteigen, wenn die Arbeitsproduktivität und damit die Bruttolöhne steigen. Wenn gleichzeitig die Pensionen nur um die Inflationsrate erhöht werden, wird das System entlastet. Das klingt zwar gut, ist so aber nicht argumentierbar: Produktivitätssteigerungen bedeuten nicht automatisch höhere Löhne. Falls doch, ist zu beachten, um wie viel die Löhne realistischerweise steigen könnten. In den vergangenen zehn Jahren sind die durchschnittlichen Bruttolöhne nominell um rund 2,5 Prozent pro Jahr gestiegen, die jährliche Inflationsrate lag bei knapp zwei Prozent.[1] Abbildung 15 zeigt aber, dass zumindest eine nominelle Bruttolohnsteigerung von 3,3 Prozent nötig ist, um den Bundesbeitrag langfristig auf dem Niveau von 2012 zu halten (bei konstanter Inflation von zwei Prozent). Selbst wenn man so optimistisch ist, steigt der Bundesbeitrag zwischenzeitlich um ca. 70 Prozent, bis er später wieder auf das Niveau von 2012 zurückgeht – eine kostspielige Angelegenheit für den Staatshaushalt und ergo die Steuerzahler. Die Pensionskommission sagt es selbst, allerdings so verklausuliert, dass man es kaum versteht: „Höhere Lohnsteigerungen bzw. Beitragsgrundlagenzuwächse bedeuten langfristig auch höhere Pensionen, allerdings wirken diese Effekte in voller Höhe erst relativ spät bei jenen Pensionsneuzugängen, die gegen Ende des Prognosezeitraumes 2060 in Pension gehen.“ Mit anderen Worten: Das Problem wird in die Zukunft verschoben. Abgesehen vom bereits Gesagten bedeutet ein deutlicher Lohnanstieg im theoretischen Sinn nichts anderes als eine höhere Beitragsrate (siehe Knell, 2013).

Auswirkungen des Bruttolohnwachstums auf die finanzielle Stabilität des Pensionssystems (Basismodell)

Abbildung 15. Quelle: Eigene Berechnungen, unter der Annahme einer konstanten Beitrags- und Ersatzrate einer (Wert 2012) und einer Inflationsrate von 2,0 Prozent.

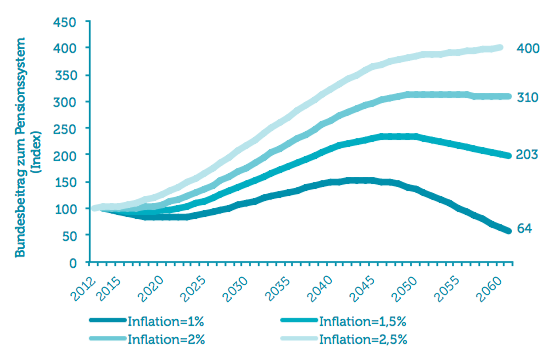

These 4: „Das Pensionssystem wird durch niedrige Inflation finanzierbar bleiben.“

Der Gedankengang hinter dieser Aussage lautet: Die Pensionen werden nur um die (niedrige) Inflationsrate angepasst, die Einzahlungen steigen gleichzeitig aber mit dem (höheren) Lohnwachstum. Die Differenz zwischen diesen beiden Werten hält das System finanzierbar.

Abbildung 16 zeigt allerdings, dass selbst eine niedrige Inflationsrate von 1,5 Prozent nicht reichen würde, um das Pensionssystem zu stabilisieren (bei konstantem Bruttolohnwachstum von 2,5 Prozent).

Auswirkungen der Inflation auf die finanzielle Stabilität des Pensionssystems (Basismodell)

Abbildung 16. Quelle: Eigene Berechnungen, unter Annahme einer konstanten Beitragsrate, einer angepassten Ersatzrate und eines Bruttolohnwachstums von 2,5 Prozent.

Abgesehen davon: Langfristig niedrige Inflationsraten (von circa ein Prozent) waren bisher eher selten. Eine Deflation wäre für die Republik überhaupt sehr gefährlich, da damit die Schulden teurer würden und schwerer bedient werden könnten. Und es besteht oft ein enger Zusammenhang zwischen der Inflationsrate und den Lohnsteigerungen.

Es führt kein Weg daran vorbei: Die Kosten, die eine höhere Lebenserwartung im Pensionssystem verursacht, müssen von irgendjemandem getragen werden. In Österreich finanzieren die Erwerbstätigen die zeitgleich ausbezahlten Pensionen für Personen im Ruhestand. Wachsen oder schrumpfen diese beiden Bevölkerungsgruppen in ähnlichem Maß, funktioniert dies gut. Wächst die Zahl der Pensionisten deutlich stärker, wie es der Fall ist, gerät das System aus dem Lot und die Politik muss eingreifen. Aber wie? Welche Möglichkeiten gibt es, die verschiedenen Generationen nicht allzu unterschiedlich mit der Finanzierung der Pensionen zu belasten?

Die Lösung der Agenda Austria: Lernen wir doch von den Schweden!

Beim derzeitigen Stand sind es eindeutig die jüngeren Österreicherinnen und Österreicher, die doppelt belastet werden: Sie müssen tendenziell höhere Beiträge leisten (direkt oder indirekt über Steuern oder Verschuldung) und sie werden eine niedrigere Pension bekommen (kaufkraftbereinigt). Um dies zu vermeiden und den Menschen Vertrauen in das staatliche Pensionssystem zu geben, schlägt Agenda Austria vor, sich am schwedischen Pensionssystem zumindest zu orientieren oder es besser ganz zu übernehmen. Dort hängen, wie bereits dargelegt, die Pensionen von der Lebenserwartung ab. Dieser Grundgedanke könnte auf das österreichische System umgelegt bzw. dieses in „Richtung Schweden“ adaptiert werden. Konkret erfordert eine derartige Lösung des Problems folgende Schritte:

- Das Pensionsantrittsalter an die steigende Lebenserwartung anpassen

- Um das österreichische Pensionssystem nicht in den finanziellen Ruin zu treiben, muss das tatsächliche Pensionsantrittsalter zumindest um die steigende Lebenserwartung erhöht werden. Die Simulation zeigt, dass langfristig ein Anstieg des Pensionsantrittsalters um drei Monate pro Jahr nötig wäre, damit der Staat – und damit wir alle – bis 2060 real nicht noch mehr zum Pensionssystem beisteuern muss. Dies ist eine Aufgabe der Politik. Die Politik kann, wie bereits dargestellt, auch andere Schritte setzen, um zum gleichen Ziel zu kommen. Fest steht aber, dass kosmetische Eingriffe nicht ausreichen.

- Frauen gehen früher in Pension und leben im Schnitt länger. Daher wäre es höchste Zeit, im österreichischen Modell das tatsächliche und das gesetzliche Frauenpensionsantrittsalter schneller an das der Männer heranzuführen. Da sie länger eine Pension beziehen, aber für eine kürzere Dauer als Männer einzahlen, belasten Frauen das Pensionssystem überproportional (auch wenn sie, wie im APG 2004, einen geringeren Pensionsanspruch haben).

- Die Möglichkeiten der Frühpension wurden zwar etwas erschwert. Trotzdem öffnen sich noch immer viele Türen, um vorzeitig aus dem Erwerbsleben auszusteigen (Invaliditäts- pension, Hacklerregelung).

- Es sind Maßnahmen nötig, um ältere Personen in Beschäftigung zu halten bzw. aus der Arbeitslosigkeit wieder in Beschäftigung zu bringen. Sinnvoll wäre, die Lohnnebenkosten für ältere Arbeitnehmer zu senken und die Lohnkurven abzuflachen. Es sollte auch möglich sein, im Fall eines Teilzeitjobs eine Teilpension zu beziehen.

- Das System an unterschiedliche Stärken von Jahrgängen anpassen

- Unsere Modelle zeigen, dass vor allem die Pensionierung der Babyboomer ab 2020 das österreichische Pensionssystem enorm belasten wird. Die unterschiedliche Stärke von Geburtsjahrgängen (Kohorten) löst im System Schwankungen aus, führt zu Ungerechtigkeiten zwischen den verschiedenen Altersgruppen und birgt enormen finanziellen und politischen Sprengstoff in sich. Deshalb braucht das staatliche Pensionssystem eine Art Autopiloten. Denn ein „gerechtes“ Eingreifen der Politik, das alle gleich belastet, ist, wie die bisherige Erfahrung zeigt, nicht möglich. In Schweden gibt es diesen Automatismus, wie bereits dargestellt (für detaillierte Erklärung siehe Appendix). Eine Alternative innerhalb des österreichischen Systems wäre es, den Betrag auf dem Pensionskonto mit dem Prozentsatz des Lohnsummenwachstums zu verzinsen und nicht wie bisher mit dem durchschnittlichen Bruttolohnwachstum. So würden unterschiedliche Jahrgangsstärken nicht noch höhere Zuschüsse aus dem Budget verursachen.

- Die Politik aus dem Spiel nehmen

- Nicht ohne Grund haben bereits viele OECD-Länder Reformen durchgezogen, die das Pensionssystem mithilfe von Automatismen von politischen Eingriffen unabhängiger machen: Weil es auch anderswo für Regierungen schwierig ist, tiefgreifende Reformen innerhalb einer Legislaturperiode umzusetzen. Das österreichische Pensionssystem hat derart hohen Reparaturbedarf, dass die Politik immer wieder eingreifen müsste – mit dem Ergebnis, dass zu wenig geschieht und das auch noch zu spät. Wäre es nicht so, würde der jährliche Bundesbeitrag zum Pensionssystem nicht stetig steigen. Es ist offensichtlich, dass dies nicht endlos funktionieren wird – denn irgendwann ist das Pensionssystem in seiner aktuellen Ausgestaltung nicht mehr zu bezahlen.

All diese Anpassungen im österreichischen System sind möglich, aber politisch nur schwer umsetzbar, wie die Erfahrung zeigt. Allein ein moderater Anstieg des Pensionsantrittsalters um drei Monate pro Jahr stellt hierzulande einen Kraftakt dar. Zwischen 2000 und 2012 (aktuellere Zahlen sind nicht verfügbar) ist das tatsächliche Pensionsantrittsalter für Männer um 18 Monate gestiegen – für eine nachhaltige Finanzierung hätten es in zwölf Jahren aber 36 Monate sein müssen. Bei den Frauen fiel die Steigerung noch geringer aus (siehe Abbildung 2). Der Politik ist es also nicht gelungen, hier entsprechende Vorgaben zu machen. Politisch war das auch gar nicht gewünscht.

Die Agenda Austria schlägt daher vor, ganz auf das schwedische Pensionsmodell umzusteigen, mit dem Ziel, das staatliche Umlagesystem langfristig finanziell abzusichern und das Vertrauen der Bevölkerung in das System zu stärken. Schweden ist es in den 1990er-Jahren gelungen, die drei oben beschriebenen Reformmaßnahmen auf einmal umzusetzen. Das Bewusstsein, dass das bis dahin gültige System nicht mehr haltbar war, schuf einen breiten, parteienübergreifenden Konsens und Willen, ein faires und finanziell stabiles Pensionssystem zu schaffen. Ein Arbeitskreis mit Mitgliedern aus allen sieben Parlamentsparteien setzte dieses Vorhaben um – mit dem Ergebnis, dass das schwedische Modell heute als Vorzeige-Pensionsmodell in ganz Europa gilt. Zu Recht, wie wir meinen.

Nicht zu vergessen ist auch die schnell steigende Zahl der Wähler, die kurz vor der Pensionierung stehen oder bereits Pension beziehen: Der politische Einfluss dieser Wählergruppe wird weiter steigen. Es ist also zu befürchten, dass die vorgeschlagenen, sinnvollen Reformmaßnahmen im Parlament nur schwer eine Mehrheit finden werden und die Finanzierungslast des bestehenden Pensionssystems die Jüngeren viel stärker treffen wird.

Fußnoten

- Bei längeren Zeiträumen von 15 bzw. 20 Jahren verändern sich diese Wachstumsraten nur minimal (jährliches Bruttolohnwachstum 2,5% bzw. 2,7%; Inflation 1,8% bzw. 2,1%) – das reale Bruttolohnwachstum bleibt relativ stabil bei 0,5% bis 0,6%. ↩

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah