Wie soll ich das bezahlen?

- 30.10.2020

- Lesezeit ca. 6 min

Warum Österreichs Pensionssystem neu verhandelt werden muss

Säule zwei: Die betriebliche Altersvorsorge

Grundsätzlich ist die betriebliche Altersvorsorge in Österreich freiwillig geregelt und vom Arbeitgeber abhängig. Neben direkten Leistungszusagen kann der Arbeitgeber – abhängig vom Modell – ungefähr 10,25 Prozent des Bruttoentgelts eines Arbeitnehmers in eine private Pensionskasse einzahlen.

Diese Zahlungen können als Betriebsausgaben geltend gemacht werden und sind deshalb steuerfrei. Die Pensionskasse veranlagt diese Beiträge in der Folge, die Gelder sind sowohl von der Kapitalertragssteuer als auch von der Körperschaftssteuer befreit.

Die zusätzlichen Eigenbeiträge der Arbeitnehmer sind steuerlich begünstigt. Zusätzlich wird bei bis zu 1.000 Euro pro Jahr eine staatliche Prämie hinzubezahlt. Auszahlungen während der Pension sind teils steuerpflichtig, teils steuerfrei. Eine häufig geäußerte Forderung ist, auch diese Zusatzbeträge der Arbeitnehmer generell steuerfrei zu stellen.

Die Pensionskassen verwalten nur wenig Geld

Eine Pensionskasse (in anderen Ländern Pensionsfonds genannt) ist ein Unternehmen, das durch eine vertragliche Vereinbarung mit dem Arbeitgeber die Beiträge für eine spätere Auszahlung in der Pension veranlagt. Das eingezahlte Geld wird also nicht einfach gespart, es sollte sich im Idealfall auch vermehren.

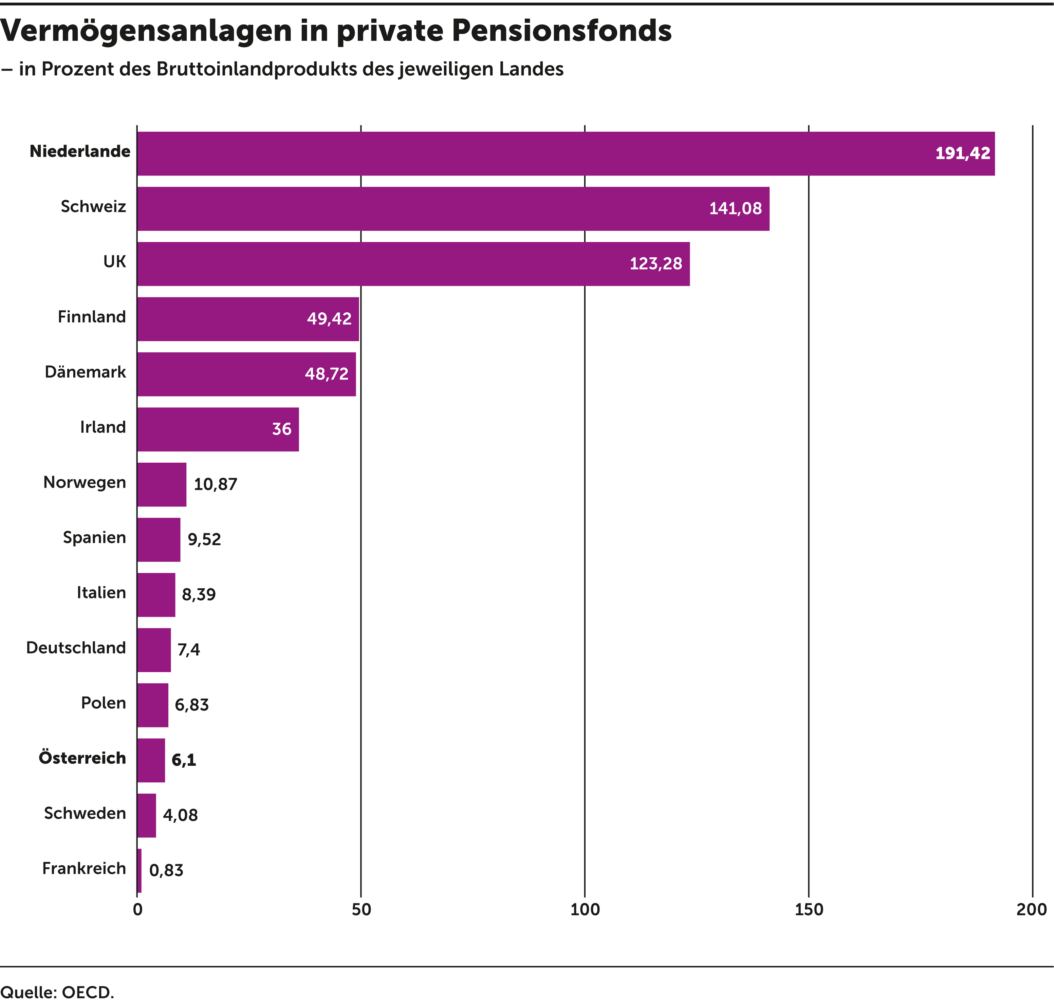

Ende 2018 waren rund eine Million Österreicher Anwartschafts- oder Leistungsberechtigte einer Pensionskassa. Die Tendenz ist durchaus steigend. Allerdings sind die Einzahlungen in heimische Pensionskassen im internationalen Vergleich ziemlich mager. Das verwaltete Vermögen betrug im Jahr 2018 rund 22 Milliarden Euro. Das entspricht nur knapp mehr als sechs Prozent der Wirtschaftsleistung. Im Vergleich dazu haben beispielsweise die Niederlande, die Schweiz und das Vereinigte Königreich jeweils weit über 100 Prozent ihres BIP veranlagt.

Wo Österreichs Pensionskassen gut aufgestellt sind

Vier von fünf Euro in heimischen Pensionskassen sind mit einer sogenannten Beitragsorientierung angelegt. Das heißt: Die Einzahlung ist fixiert, die Auszahlung aber nicht. Diese hängt von der Entwicklung der Vermögensanlagen ab. In einem leistungsorientierten System ist dies nicht der Fall, hier sind die Auszahlungen fixiert. Im gesamten Euroraum zeigt sich das umgekehrte Bild: Es dominiert mit knapp 85 Prozent der gebildeten Rückstellungen das leistungsorientierte System.[1]

Hier zeigt sich, dass der österreichische Sonderweg ein Vorteil sein kann. Denn die leistungsorientierten Systeme werden aufgrund des Niedrigzinsumfeldes und der alternden Bevölkerung große Probleme bei der Einhaltung ihre Leistungszusagen bekommen. Eine Verschiebung zu stärker beitragsorientierten Systemen, in denen die individuellen Haushalte mehr Risiko tragen, aber auch die Chancen auf Rendite höher sind, ist sehr wahrscheinlich.[2] Die OECD hat in ihrer Roadmap bereits im Jahr 2012 die ideale Ausgestaltung eines Systems mit überwiegend beitragsorientierten Zusagen vorgeschlagen.[3] In diesem einen Punkt ist das österreichische System anderen also bereits voraus. Allerdings: Da die Teilnahme an diesem System so gering ist, profitieren nur sehr wenige Österreicherinnen und Österreicher von diesem Vorteil.

Die Abfertigung Neu – Eine österreichische „Lösung“

Die österreichische Besonderheit in der betrieblichen Altersvorsorge ist die „Abfertigung Neu“, die im Jahr 2003 eingeführt wurde und für alle seitdem abgeschlossenen Arbeitsverhältnisse gilt. Ab dem zweiten Monat des Arbeitsverhältnisses fließen 1,53 Prozent des Bruttogehalts in betriebliche Vorsorgekassen (BVK), die diese Beiträge nach strengen Veranlagungsrichtlinien verwalten und investieren. Diese Vorsorgekassen sind nicht zu verwechseln mit privaten Pensionskassen.

Zusätzlich gilt die sogenannte „nominelle Kapitalgarantie“. Das bedeutet, dass zumindest der veranlagte Betrag schlussendlich ausbezahlt werden muss. Nach drei Jahren in der Abfertigung kann sich der Berechtigte diese Abfertigung unter gewissen Voraussetzungen (nach Abzug von sechs Prozent Lohnsteuer) ausbezahlen lassen. Bei Selbstkündigung ist diese Auszahlung allerdings auch nach Ablauf der drei Beitragsjahre nicht möglich, der Abfertigungsbetrag wird dann zur nächsten BVK mitgenommen.

Wechseln Arbeitnehmer den Arbeitsplatz, können sie ihre Abfertigung auch steuerfrei in die BVK des neuen Arbeitgebers übertragen oder in eine betriebliche Kollektivversicherung oder eine Pensionszusatzversicherung fließen lassen. Dieses „Mitnehmen“ der Abfertigung nach dem Rucksackprinzip ist einer der Punkte, der die Abfertigung Neu von der Abfertigung Alt unterscheidet, die für Arbeitsverhältnisse vor 2003 gegolten hat. Wenn der Arbeitgeber dies bereits anbietet, kann die Abfertigung bei Pensionsantritt auch in eine Pensionskasse fließen.

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah