Bitcoin: Geld ohne Staat

- 26.02.2021

- Lesezeit ca. 2 min

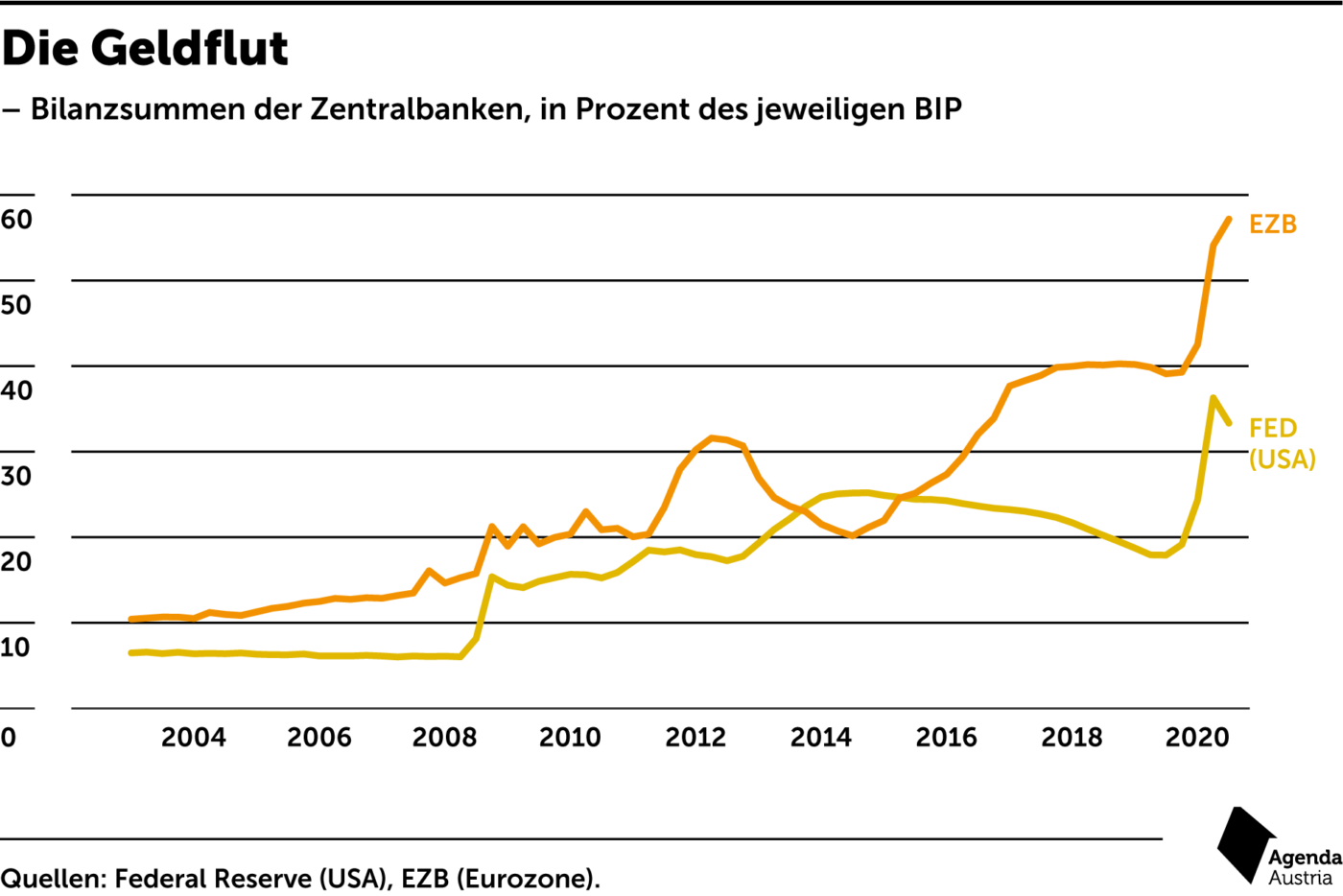

Wir schwimmen im Geld

Die Staaten und Notenbanken haben auf den Corona-Schock mit einer Flut reagiert, wie es sie auf globalem Level noch nie gegeben hat. Die Zahlen sind so hoch, dass sich niemand etwas darunter vorstellen kann. Die Bilanzsummen der Notenbanken, deren Wachstum das Ausmaß des Gelddruckens dokumentiert, sehen überall aus wie die „Hockey Stick Charts“ der Klimaforscher.

Die Europäische Zentralbank (EZB) hat innerhalb eines Jahres 2.300 Milliarden (2,3 Billionen) Euro in den Markt gepumpt – und ihre Bilanzsumme um fast 50 Prozent ausgeweitet. Die Bilanz der US-Notenbank Federal Reserve ist von 4,2 auf 7,4 Billionen US-Dollar gestiegen – ein Wachstum von mehr als 70 Prozent. Das Vereinigte Königreich, die Schweiz, Japan: überall dasselbe Bild.[1]

Und das sind nur die Zentralbanken. Längst haben auch die Staaten die Bazooka rausgeholt. Deutschland hat rund 40 Prozent der Wirtschaftsleistung von 2019 eingesetzt, Italien fast 50 Prozent.[2] In einigen Ländern, so auch in den USA, gingen sogar Schecks an jeden Haushalt, um den kaum vorhandenen Sozialstaat zu ersetzen. Die Konjunkturpakete kommen erst heuer. Anfang Jänner hat der Internationale Währungsfonds die Regierungen aufgefordert, so viel Geld auszugeben wie irgend möglich. 2021 ist das Jahr, in dem es Billionen regnen wird.

Die Staaten und Notenbanken tun alles, was in ihrer Macht steht, um die Folgen der Corona-Krise abzufedern. In der Realwirtschaft. Und an den Finanzmärkten.

Dort hat die Medizin schnell gewirkt – und zwar wie Adrenalin. Die großen Aktienmärkte haben nach dem Crash im März rasch auf das frische Geld reagiert und konnten längst wieder Höchststände feiern. Auch der Goldpreis ist stark gestiegen. Und Bitcoin ist explodiert – von rund 5.000 US-Dollar am Tiefpunkt des Corona-Crashs im März auf etwas mehr als 40.000 US-Dollar zu Jahresbeginn. Ein Anstieg um mehr als 700 Prozent in neun Monaten.

Eine Blase? Höchstwahrscheinlich. Es wäre nicht die erste im kurzen Leben der Kryptowährung. Und wenn man Bitcoin für voll nimmt und seiner Konzeption als härteste Währung der Welt – härter als Gold sogar – vertraut, dann ergibt dieser jüngste Anstieg auch Sinn. Genauso wie jener des Edelmetalls und der Aktienmärkte.

Denn die Medizin, das entfesselte Gelddrucken, hat eine Nebenwirkung: Wenn der Geldbestand rasch ausgeweitet wird, sinkt die Kaufkraft jedes einzelnen Scheins. Das ist Inflation im Sinne der Österreichischen Schule der Nationalökonomie – und im Sinne des Wortes, denn „Inflation“ kommt von „inflare“, was „aufblähen“ bedeutet. Die steigenden Preise bei Aktien, Gold, Bitcoin, Immobilien, Kunst und allem, was sonst noch knapp ist, sind eine Folge, die von den Staaten und Notenbanken in Kauf genommen bzw. sogar gewünscht wird.

Weil Bitcoin bis heute ein sehr kleiner Markt ist, in dem nur rund 700 Milliarden US-Dollar[3] stecken, reagiert der Bitcoin-Preis extrem sensibel auf die Inflation, also die Ausweitung der Geldmenge. Es ist der sprichwörtliche Kanarienvogel in der Kohlemine.

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah