2. Steuerpolitik

- 20.10.2017

- Lesezeit ca. 3 min

Der Wirtschaftsstandort Österreich: Eine Roadmap in die Top Ten

Noch dramatischer schneidet das Land im Bereich der Steuerpolitik ab. Hier hat Österreich seit der Krise noch einmal deutlich an Rängen verloren und rangiert 2017 auf Platz 61 an drittletzter Stelle. Gegenüber der Gruppe aus europäischen Vergleichsländern belegt Österreich auch hier den letzten Platz. Die öffentlichen Finanzen und die Steuerpolitik haben die Republik in den letzten Jahren nach unten gezogen.

Was läuft in der Steuerpolitik schief?

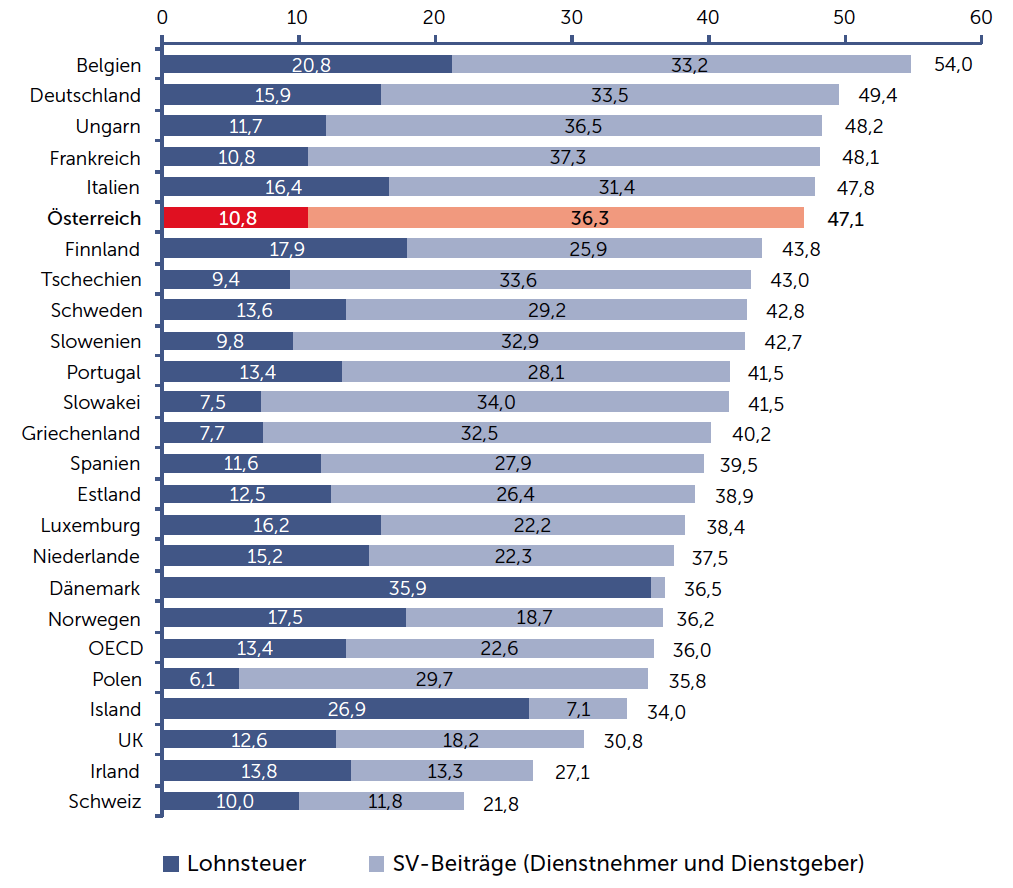

Im Ranking des Lausanner IMD wird insbesondere die hohe Belastung des Faktors Arbeit als einer der zentralen Kritikpunkte genannt. Auch im Ranking des World Economic Forum (WEF) lag Österreich mit seiner hohen Steuerbelastung auf Arbeit auf den hintersten Rängen, konkret auf Platz 130 (von insgesamt 137).[1]

Steuerpolitik – Platz 61 von 63 Ländern

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Abbildung 10. Quelle: IMD World Competitiveness Yearbook.

Anmerkung: Der Indikator Steuerpolitik setzt sich aus mehreren Faktoren zusammen (Unter anderem: Steuereinnahmen als Prozent des BIP, effektive Einkommenssteuer, Sozialabgaben des Arbeitnehmers/Arbeitgebers, Umfrageergebnisse zur Steuervermeidung). Bei der Betrachtung der IMD-Zeitreihe ist der allgemeine Trend über mehrere Jahre hinweg zu betrachten. Es änderten sich sowohl Indikatoren als auch Länderzusammensetzung (2017: 63 Vergleichsländer). Das oben abgebildete Ranking begann 2001 mit zehn Indikatoren. 2005 wurde es um die Konsumbesteuerung ergänzt. Bis 2016 sind drei Indikatoren entfallen. Das Jahr 2003 bildet wie erwähnt ein Ausnahmejahr, da das IMD mit einem kleineren Sample von Ländern und Regionen experimentierte.

Tatsächlich zeigen alle internationalen Vergleiche, dass in kaum einem anderen Land so hohe Steuern und Sozialabgaben auf den Löhnen lasten wie in Österreich. Auch nach der Tarifentlastung im Jahr 2016 liegt Österreich bei der Belastung des Faktors Arbeit laut Erhebung der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) für einen Durchschnittsverdiener ohne Kind noch immer auf Platz sechs. Mit anderen Worten: Gemessen an den Arbeitskosten bekommen die Beschäftigten nur in fünf Ländern niedrigere Nettolöhne als in Österreich.

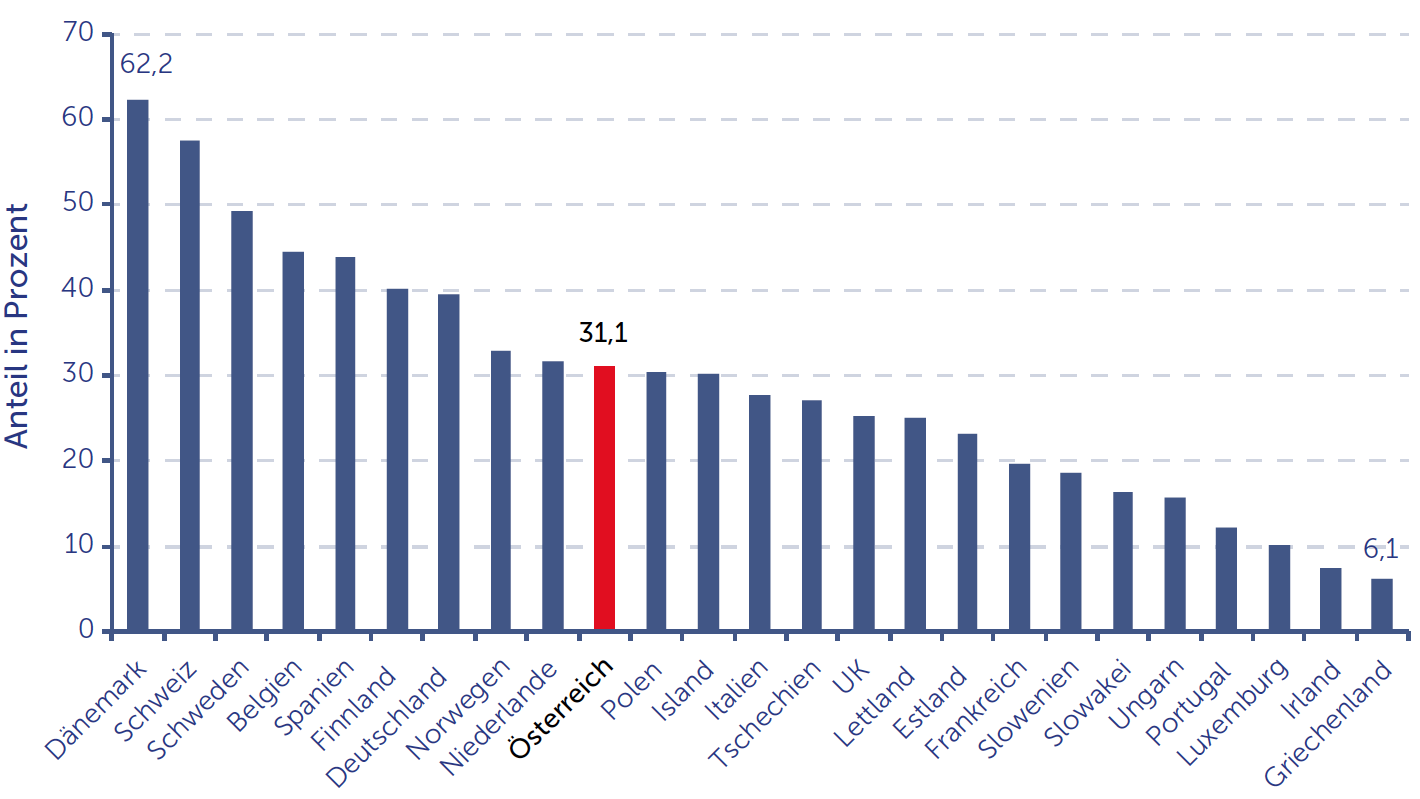

Wie stark der Staat den Faktor Arbeit belastet (2016)

Abbildung 11: Österreich liegt bei der Belastung des Faktors Arbeit laut Erhebung der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) für einen Durchschnittsverdiener ohne Kind auf Platz sechs. Quelle: OECD.

Woher das viele Geld kommt

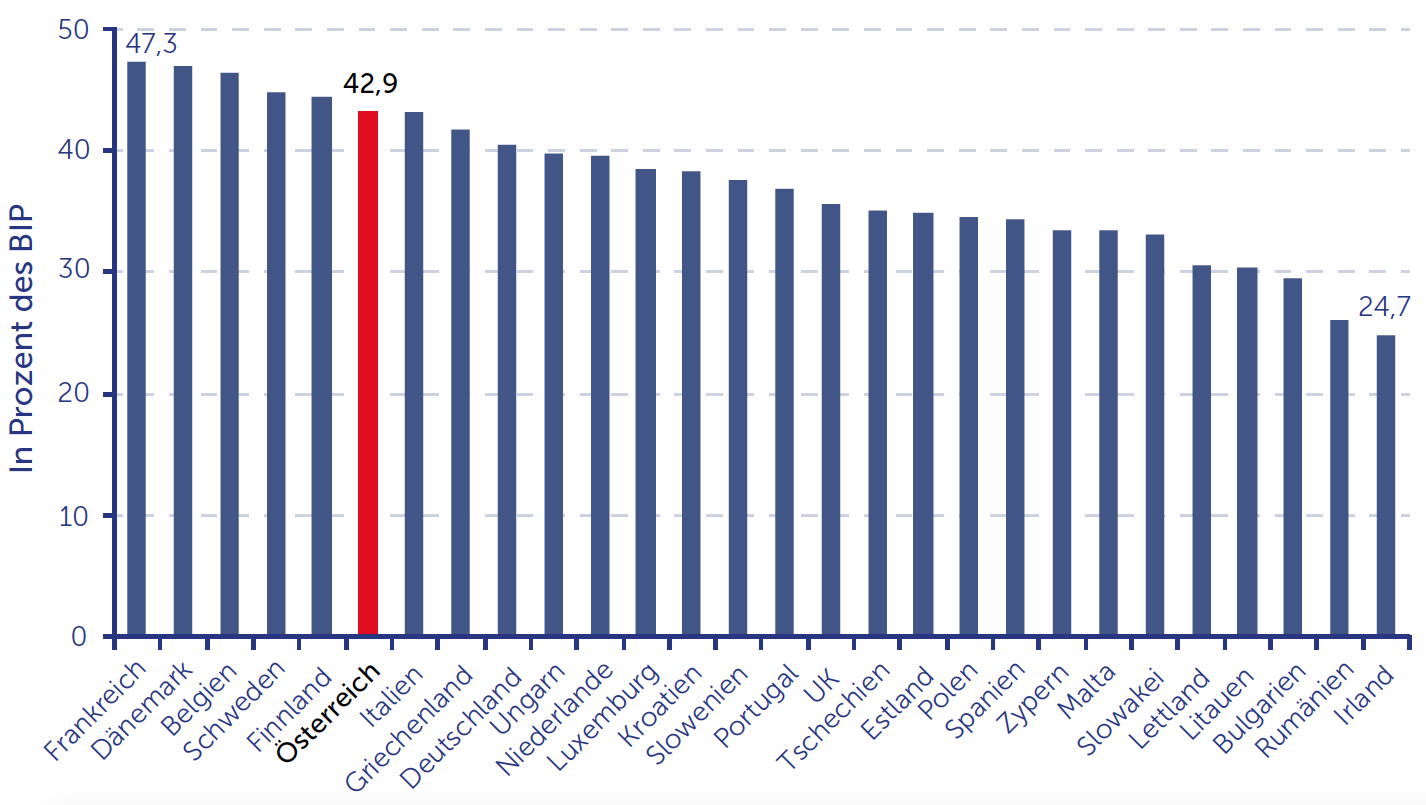

Österreich ist nicht nur bei der Höhe der öffentlichen Ausgaben in der europäischen Spitzengruppe anzutreffen. Auch die Belastung durch Steuern und Abgaben ist nur in wenigen Ländern höher als in Österreich.

Steuern und Abgaben im internationalen Vergleich (2016)

Abbildung 12: Steuern und Abgaben im internationalen Vergleich. Quelle: Europäische Kommission

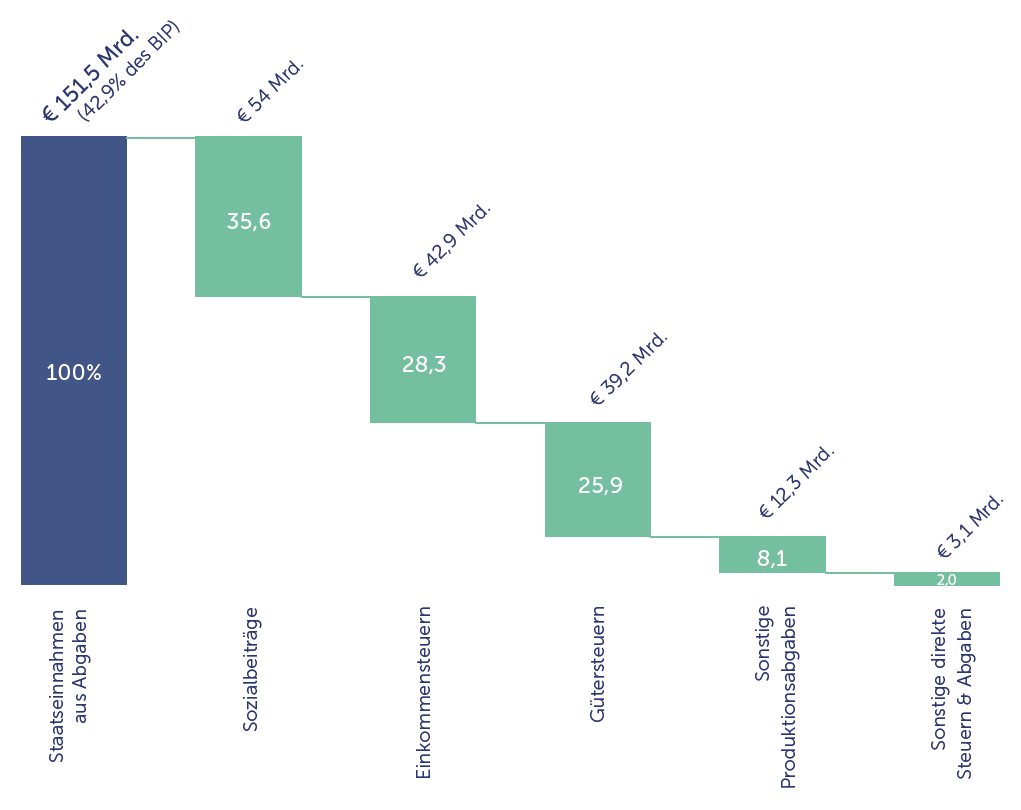

Wie sich in der Abbildung 13 ablesen lässt, sind die Sozialbeiträge die mit Abstand wichtigste Einnahmenquelle des Staates. Durchschnittsverdiener zahlen nur in zwei Ländern – Frankreich und Ungarn – noch mehr in die Sozialversicherung ein (Arbeitgeber und Arbeitnehmer gemessen in Relation zu den Arbeitskosten) als in Österreich.[2]

Wenngleich ein großer Teil der Arbeitnehmer im unteren Lohnsegment von der Lohnsteuer befreit ist, wirkt sich in diesen Einkommensgruppen besonders die hohe Sozialversicherung stark negativ auf den Arbeitsanreiz aus. So kommt es zu Situationen, in denen ein Arbeitseinkommen abzüglich der Abgaben oftmals nur geringfügig oberhalb eines Einkommens aus sozialen Transfers liegt. Die Gefahr, dass Menschen in diesem Fall nicht bereit sind, sich (offiziell) in die Wertschöpfung einzubringen, ist hoch.

Darüber hinaus wird der Lohn in Österreich mit einer Vielzahl von Abgaben zusätzlich belastet. Abgeführt werden diese Abgaben direkt vom Arbeitgeber an den Staat – mit der nicht zu unterschätzenden Folge, dass die Arbeitnehmer gar nicht bemerken, was in ihrem Namen an die staatlichen Kassen abfließt. Auch wenn der Arbeitgeber den Dienstgeberbeitrag zum Familienlastenausgleichsfonds (FLAF), den allgemeinen Dienstgeberzuschlag, die Kommunalsteuer, die betriebliche Vorsorge und die Kammerbeiträge überweist, müssen diese Kosten von den jeweiligen Beschäftigten erwirtschaftet werden.

Steuern und Abgaben in Österreich (in Prozent der Staatseinnahmen aus Abgaben, 2016)

Abbildung 13: Steuern und Abgaben in Österreich. Quelle: Statistik Austria.

Bemerkenswert ist, dass sich die Einnahmen aus der Lohn- und Einkommensteuer in Österreich absolut seit 1995 mehr als verdoppelt haben. Sie stiegen damit auch deutlich schneller als die allgemeinen Preise (+42,3 Prozent).

Hohe Abgaben auf den Faktor Arbeit wirken allerdings wachstumshemmend. Erstens, weil sie die Entstehung neuer Jobs erschweren. Zweitens bleibt den Arbeitnehmern zu wenig von ihrem tatsächlich erwirtschafteten Geld in der eigenen Tasche. Dies wirkt sich negativ auf die private Nachfrage und die Ersparnisse aus. Zudem senkt es den Anreiz für Menschen, einer Tätigkeit überhaupt nachzugehen und so aktiv am Wertschöpfungsprozess teilzuhaben.

Zwar wurde mit der Steuerreform 2016 die Belastung des Faktors Arbeit von 49,6 auf 47,1 Prozent von den Arbeitskosten reduziert. Damit weist Österreich aber immer noch knapp fünf Prozentpunkte mehr als Schweden oder knapp zehn Prozentpunkte mehr als Dänemark auf (siehe Abbildung 11). Zusätzlich sorgt die kalte Progression dafür, dass die Belastung wieder steigen wird. Während andere Länder die Steuergrenzen automatisch an die Inflation anpassen, geschieht dies in Österreich nicht. Wer hierzulande über die Kollektivverträge die Inflation abgegolten bekommt, zahlt zwar höhere Steuern und Sozialabgaben, verdient real aber danach weniger.

Wie viel Geld heben die Länder und Gemeinden selbst ein?

Auch die Einhebungs- und Kompetenzstrukturen sind in Österreich alles andere als optimal organisiert. Der österreichische Föderalismus zeichnet sich durch ein sehr teures System von zentraler Geldeinhebungs- und dezentraler Ausgabenpraktik aus. Zudem geht aufgrund der parteipolitischen Strukturen von den Ländern nach wie vor erhebliche politische Macht aus. So war die österreichische Version des Föderalismus für die Politik in diesem Land lange Zeit sehr bequem. Das führt fast zwangsläufig zu Ineffizienzen und höheren Staatsausgaben: Wer nicht eintreiben muss, was er ausgibt, verlässt sich auch in Zukunft darauf, dass der Bund es schon richten wird. Zu beobachten ist das auch an den von den Ländern erhobenen Forderungen nach Kostenabdeckung durch den Bund.

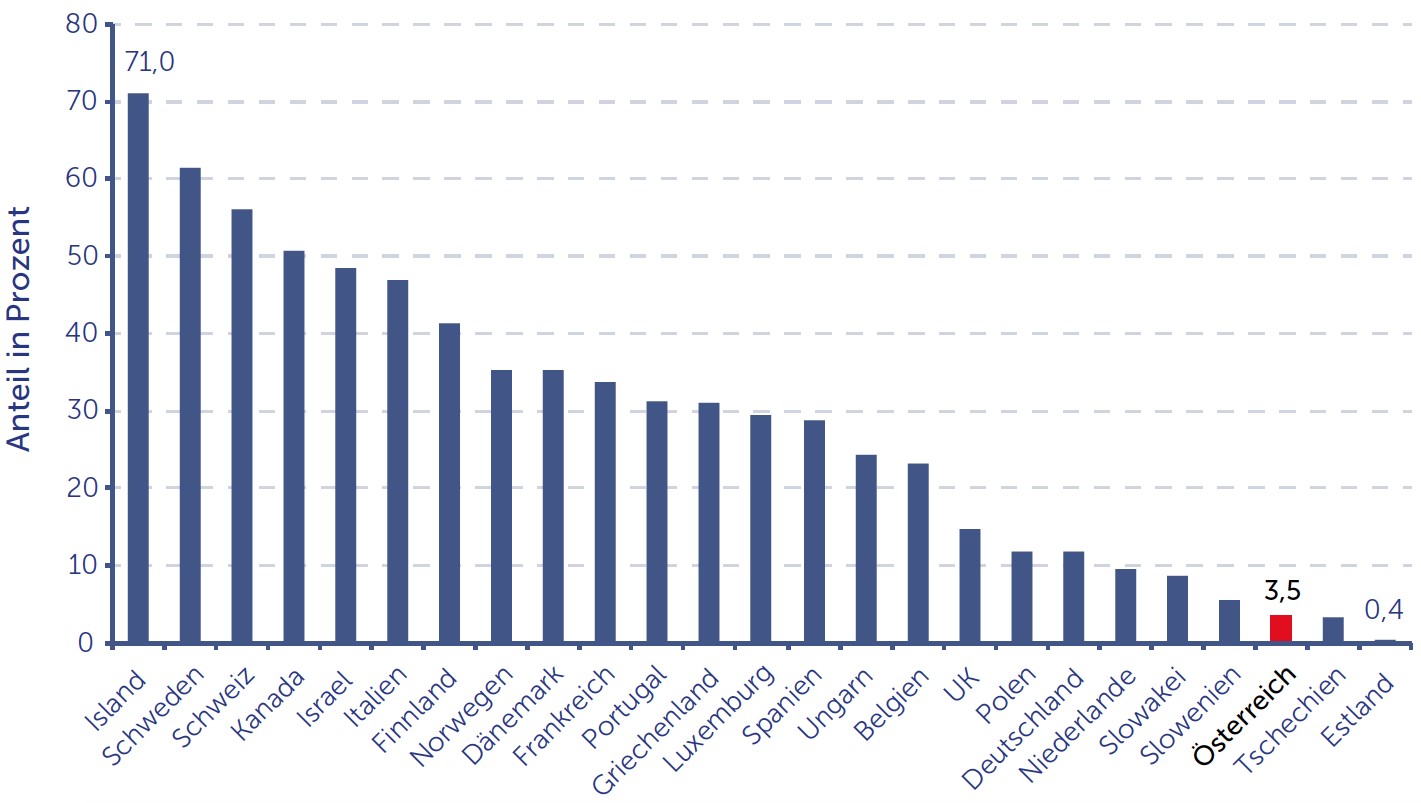

Wie viel Geld die Länder und Gemeinden ausgeben – Anteil in Prozent der gesamtstaatlichen Ausgaben (2015)

Abbildung 14: Der österreichische Föderalismus zeichnet sich durch ein sehr teures System von zentraler Geldeinhebungs- und dezentraler Ausgabenpraktik aus. Quelle: OECD.

Auffallend ist, dass die meisten westeuropäischen Staaten eine deutlich höhere Ausgabenautonomie für Länder und Gemeinden haben als Österreich. Oder sie haben einen höheren Zentralisierungsgrad – so hat etwa Vorarlberg mehr Gemeinden als ganz Dänemark. In Österreich geben die Länder und Gemeinden relativ viel öffentliches Geld aus, nehmen aber sehr wenig davon selbst ein.

Im internationalen Vergleich zeigt sich, dass praktisch alle westeuropäischen Staaten einen höheren Anteil ausweisen, womit den lokalen Regierungen mehr Eigenverantwortung übertragen wird.

Teurer Föderalismus – Prozent der Ausgaben, die Länder und Gemeinden über eigene Einnahmen decken (2015)

Abbildung 15: In Österreich geben die Länder und Gemeinden relativ viel öffentliches Geld aus, nehmen aber sehr wenig davon selbst ein. Quelle: OECD.

Es sind aber nicht nur die Finanzen der Länder und des Bundes aus dem Ruder gelaufen, sondern es wurden bei Bund und Ländern in vielen Bereichen auch massive Parallelstrukturen aufgebaut. Sie erschweren den Überblick bezüglich der Kompetenzen und verringern die Servicequalität notwendiger staatlicher Leistungen. Und sie kosten Geld.

Handlungsempfehlungen:

Was in der Steuerpolitik zu tun ist

Die gegenwärtige Geldpolitik der Europäischen Zentralbank (EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More) erlaubt es dem Staat Österreich, sich so günstig wie nie zu verschulden. In den letzten Jahren konnten so die Kosten des Schuldendienstes um mehrere Milliarden Euro gesenkt werden, obwohl der Schuldenstand deutlich ausgeweitet wurde. Diese günstige Finanzierungssituation sollte genutzt werden, um einige grundlegende Probleme des österreichischen Steuersystems zu beheben.

ABSENKUNG DER EINNAHMEN AUF 40 PROZENT DES BIP

Halb Europa kommt mit einer Steuer- und Abgabenquote von 40 Prozent aus. Unter anderem das wiedervereinigte Deutschland, das mit 40 Prozent Abgabenquote Überschüsse ausweist, während Österreich mit über 43 Prozent noch immer Defizite schreibt. Die Steuer- und Abgabenquote misst die Einnahmen aus Steuern und Abgaben gemessen an der Wirtschaftsleistung – hat also entgegen anderslautender Berichte und Behauptungen per se nichts mit den Ausgaben zu tun. Das ist insofern wichtig, weil immer wieder behauptet wird, eine Senkung der Einnahmenquote führe automatisch zu Ausgabenkürzungen. Das ist eine falsche Interpretation. Die Ausgaben kommen erst bei der Betrachtung des Haushalts (Defizit oder Überschuss) ins Spiel.

Spielt die Konjunktur mit, kann die Steuer- und Abgabenquote auf 40 Prozent gesenkt werden – ohne Einsparungen. Angenommen, die Inflationsrate liegt in den nächsten fünf Jahren bei zwei Prozent und das Realwachstum bei 1,5 Prozent. Reale Wachstumsraten dieser Größenordnung sind durchaus im Rahmen des Möglichen, allein in den vergangenen 20 Jahren wurden sie 13 Mal erreicht oder übertroffen, auch für die nächsten Jahre liegen die Prognosen über diesem Wert. In diesem Fall würde die Wirtschaftsleistung Österreichs innerhalb der nächsten fünf Jahre von 350 Milliarden Euro auf 415 Milliarden Euro (nominell) zulegen, die Steuern und Abgaben von 151 Milliarden Euro auf 166 Milliarden Euro. Womit die Steuer- und Abgabenquote bei 40,1 Prozent des BIP läge.

Zwischen 2001 und 2006 wurde die Steuer- und Abgabenquote bereits einmal um 3,7 Prozentpunkte gesenkt – also in etwa um jene Quote, um die es derzeit geht. Dank hohem Wachstum und erhöhter Ausgabendisziplin. Auch andere Länder zeigen, dass das in der angedachten Größenordnung durchaus möglich ist. Schweden hat seine Steuerquote zwischen 2005 und 2010 um 3,4 Prozentpunkte gesenkt. Um das Defizit nicht durch die Decke gehen zu lassen, ist parallel dazu auch das Wachstum der Ausgaben auf die Inflationsrate zu beschränken (analog zu den Einnahmen). Dann könnten die öffentlichen Ausgaben immer noch um etwas mehr als zehn Prozent höher liegen als heute – und dennoch wäre die Steuer- und Abgabenquote auf 40 Prozent des BIP gesunken.

Entscheidend für die erfolgreiche Umsetzung in den nächsten Jahren ist, dass die Gesamtausgaben des Staates (inklusive Sozialversicherung) nicht stärker steigen als die Inflationsrate. In einigen Ressorts können die Ausgabensteigerungen schwächer (Subventionen), in anderen stärker (Gesundheit) ausfallen. Das ist letztlich eine politische Entscheidung.

MODERNE UND EINFACHE ARBEITNEHMERVERANLAGUNG

Die Vielzahl an Ausnahmen im Steuersystem ist radikal zu minimieren, um dadurch das System einfacher, transparenter und verständlicher zu machen. Dies würde sowohl den Bürgern als auch den Behörden Zeit ersparen. Die Ausnahmen in der Einkommensteuer betragen laut Förderbericht der Bundesregierung ohne die Sechstelbegünstigung[3] rund sechs Milliarden Euro. Inklusive der Sechstelbegünstigung dürfte der Betrag somit weit über zehn Milliarden Euro liegen. Die daraus entstehenden Mehrbelastungen können durch eine Senkung der Tarife kompensiert werden.

Durch viele Ausnahmeregelungen wird die Steuererklärung aufwendig. Um eine vereinfachte Arbeitnehmerveranlagung noch anwendungsfreundlicher zu gestalten, können intelligente Algorithmen bei der Vorbereitung unterstützend eingreifen. Mit dem Zugriff auf Nutzerprofile vergangener Arbeitnehmerveranlagungen können Big-Data-Algorithmen durch Abfrage steuerrechtlicher Alltagssituationen eine personalisierte Vorlage der individuellen Veranlagung erstellen. Somit verringert sich für den Steuerzahler der Zeit- und Arbeitsaufwand. Dem Arbeitnehmer ist es möglich, die vorgefertigte digitale Veranlagung zu akzeptieren oder selbst noch zu ergänzen.

Darüber hinaus könnte der Fiskus intelligente Algorithmen auch dazu nutzen, kleineren Betrieben eine Steuervorschreibung zukommen zu lassen. Anhand der Branche und Betriebsgröße werden Umsätze und Erträge errechnet – ist die Vorschreibung zu hoch, kann das Unternehmen den Bescheid beeinspruchen.

Es ist davon auszugehen, dass durch dieses Verfahren auch die Anzahl an unvollständigen und fehlerhaft ausgefüllten Formularen reduziert werden kann.

ARBEITSKOSTEN REDUZIEREN, BESCHÄFTIGUNG SCHAFFEN

Im Unterschied zu anderen europäischen Ländern wird in Österreich das Arbeitseinkommen neben der Lohnsteuer und den Sozialversicherungsabgaben noch mit weiteren Abgaben belastet. Dies ist einer der Gründe dafür, dass die Differenz zwischen Bruttolöhnen und Gesamtarbeitskosten in Österreich höher ist. Hierfür sind die Beiträge für Wohnbauförderung, Arbeiterkammer, Familienlastenausgleichsfonds und Insolvenzentgeltsicherungsfonds verantwortlich. Eine hohe Abgabenbelastung auf Arbeit verstärkt den Anreiz, die menschliche Arbeitskraft im Zuge der Digitalisierung und Automatisierung durch Maschinen zu ersetzen.

Es gibt keinen Grund, der dafür spricht, die Familienförderung aus Arbeitseinkommen zu finanzieren. Daher sollte sie, wie auch in EU-Ländern üblich, aus dem allgemeinen Steuertopf gedeckt werden.

Bei der Wohnbauförderung stellt sich zudem die Frage, ob sie nach der Aufhebung der Zweckbindung noch ihre Berechtigung hat. Aus Sicht der Agenda Austria ist das nicht der Fall, sie soll in der bestehenden Form abgeschafft und durch eine Subjektförderung ersetzt werden. Die dafür nötigen Summen sollten die Länder selbst bei den Bürgern einheben und verteilen, so sie die Wohnbauförderung für sinnvoll erachten. Gefördert werden sollten nicht Gebäude, sondern Menschen, die nachweisen können, bedürftig zu sein.

Die Finanzierung von Wohnbauförderung (Arbeitgeberanteil) und FLAF aus dem allgemeinen Budget würde zusammengenommen die Arbeitskosten in Österreich um knapp 6,5 Milliarden Euro senken und damit die Schaffung neuer Jobs attraktiver erscheinen lassen. Die Arbeitskosten für Niedrigverdiener (1.500 Euro brutto monatlich) würden um knapp 950 Euro jährlich sinken. Das entspricht knapp 3,5 Prozent der gesamten Arbeitskosten. Diese Entlastung der Unternehmen würde dazu führen, dass auch schlechter qualifizierte Arbeitnehmer günstiger werden und leichter Beschäftigung finden. Die Einnahmenausfälle der Wohnbauförderung können auf Länderebene durch eigene Steuern ausgeglichen werden oder die Wohnbauförderung könnte abgeschafft werden.

MEHR NETTO VON NIEDRIGEREN ARBEITSKOSTEN

Die Sozialversicherungsbeiträge der Arbeitnehmer sollten um einen Prozentpunkt reduziert werden. Jeder Steuerpflichtige würde unmittelbar davon profitieren. Diese Reduktion sollte gleichmäßig über alle Sozialversicherungsträger erfolgen. Die Sozialversicherungen würden dadurch um knapp 1,1 Milliarden Euro weniger einnehmen. Der Finanzierungsbedarf ist nicht durch Leistungskürzungen zu decken, sondern durch höhere Effizienz. Eine Reform der Sozialversicherungsträger ist überfällig. Die Zusammenlegung der derzeit 22 Sozialversicherungsträger auf einige wenige könnte mittel- bis langfristig Einsparungspotenziale von rund einer Milliarde Euro jährlich bringen.

Eine Senkung der Sozialversicherungsbeiträge um einen Prozentpunkt würde den Arbeitsanreiz erhöhen. Für einen Niedrigverdiener (1.500 Euro) würde das jährlich knapp 200 Euro netto auf dem Konto bedeuten. Des Weiteren ist der Arbeitnehmeranteil am Wohnbauförderungsbeitrag abzuschaffen.

Dies würde zusätzlich das Nettoeinkommen um knapp 100 Euro jährlich erhöhen. Zusammen wäre das ein Anstieg des jährlichen Nettolohns von Niedrigverdienern um fast zwei Prozent. Somit erhöht sich auch der Unterschied zwischen Sozialleistungen und Arbeitseinkommen (netto) spürbar.

KALTE PROGRESSION KALTSTELLEN

Die Tatsache, dass die Grenzwerte der Steuertarife nicht regelmäßig an die Inflation angepasst werden, führt dazu, dass den Arbeitnehmern jedes Jahr trotz der Inflationsanpassung der Löhne real weniger an verfügbarem Einkommen bleibt. Das deshalb, da aufgrund der erhöhten Bruttolöhne auch höhere Steuern und Abgaben abzuführen sind. Wird das Steuersystem nicht an die Inflation gekoppelt, dann steigt die gesamte Steuerbelastung der Steuerzahler, was zu sinkenden Realeinkommen führt.

Seit der Steuerreform im Jahr 2009 brachte diese kontinuierliche Mehrbelastung der Arbeitseinkommen bis 2016 dem Staat rund elf Milliarden Euro. Die Anpassung des Steuertarifs an die Inflation ist international durchaus gängig, so passen beispielsweise Belgien, Dänemark, Finnland, Frankreich, das Vereinigte Königreich, Ungarn, die USA, Schweden und die Schweiz ihre Systeme durch unterschiedliche Regeln an die Preisentwicklung an.

Ohne den Ausgleich der kalten Progression kommt es aufgrund inflationsbedingt steigender Löhne auch zukünftig zu einer Mehrbelastung der Steuerzahler. Für den Zeitraum von 2016 bis 2021 beträgt diese Mehrbelastung unseren Berechnungen zufolge wieder über fünf Milliarden Euro.

Eine erneute Reform des Steuersystems sollte wenigstens die kalte Progression in ihrer Gänze ausgleichen, wie dies in der Schweiz der Fall ist. Eine automatische jährliche Anpassung von Tarifeckwerten sowie Absetz- und Freibeträgen müsste in diesem Fall fest in der Verfassung verankert werden. Dies würde garantieren, dass eine Gehaltsanpassung an die Inflation die Steuerbelastung nicht mehr erhöht und gleichzeitig die Kaufkraft der Steuerzahler sichert.

MEHR FÖDERALISMUS STATT WENIGER

In Sachen Autonomie ist die Schweiz ein Vorbild. Die Hauptaktivitäten des Schweizer Staates sind grundsätzlich den Kantonen und in weiterer Folge den Gemeinden überlassen. So liegen nur wenige Kompetenzen wie die soziale Sicherung, die innere und äußere Sicherheit sowie die Rechtsstaatlichkeit in den Händen des Bundes.

Gleichzeitig verfügen Schweizer Kantone und Gemeinden über weitgehende Steuerkompetenz. Sie sind ermächtigt, jede Steuerart zu erheben, die gemäß der Bundesverfassung nicht ausschließlich dem Bund vorbehalten bleibt. Das führt dazu, dass alle Aufgaben, welche die Gemeinden und Kantone erledigen sollen, zu großen Teilen durch eigene Einnahmen finanziert werden. Es gilt: Wer mehr anschaffen oder ausgeben will, muss sich um die entsprechende Finanzierung kümmern, und die Bürger dürfen (in der Regel über das Instrument der Volksabstimmung) entscheiden, ob sie diese zusätzlichen Dienstleistungen finanzieren wollen. Wie in der Schweiz sollten auch in Österreich die Bundesländer stärker in die Pflicht genommen werden, Ausgaben in höherem Ausmaß selbst bei den Bürgern einzuheben. Das bedeutet mehr Steuerhoheit, aber auch mehr Freiheit in der Mittelverwendung für die föderalen Einheiten.

MODERNES RECHNUNGSWESEN

Ein großes Manko der öffentlichen Finanzen in Österreich ist die unzureichende Transparenz in den öffentlichen Gebietskörperschaften. Um diesem Problem entgegenzuwirken und Effizienzsteigerungen zu ermöglichen, sollten auch die österreichischen Gebietskörperschaften ihre Buchhaltung auf internationale Standards umstellen. Nur so ist für Kostenwahrheit gesorgt. Also eine Abkehr von der Einnahmen-Ausgaben-Rechnung hin zur Legung einer Bilanz. Laut Finanzminister ist es momentan leichter, den Haushalt Deutschlands mit jenem Österreichs zu vergleichen als Wien mit Niederösterreich. Die Stadt Feldkirch verfügt beispielsweise über ein Budget von etwa 93 Millionen Euro und steuert dieses mit einer Einnahmen-Ausgaben-Rechnung. In Wien sind es gar 13 Milliarden Euro. Man stelle sich ein Unternehmen vor, das so agiert. Besonders wichtig ist es daher, dass Gebietskörperschaften verpflichtet werden, konsolidierte Bilanzen inklusive der ausgegliederten Unternehmen abzulegen. Nur so ist es möglich, sich einen objektiven Überblick über die finanzielle Situation zu machen.

Fußnoten

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah