Statische Auswirkungen von vermehrter Steuerautonomie

- 08.10.2015

- Lesezeit ca. 3 min

Warum die Länder ihre Ausgaben über eigene Steuern finanzieren sollten

Einleitend ist, basierend auf der Literatur, in Bezug auf die Steuerautonomie und die Eignung unterschiedlicher Steuerarten, Folgendes zu konstatieren:

- Einige Abgaben – allen voran die Umsatzsteuer – sind aufgrund unionsrechtlicher Vorgaben nicht für Dezentralisierung und Steuerautonomie geeignet.

- Ein Zuschlagssystem ist der vollständigen Überführung von Abgaben in die Kompetenz der Länder (und der Gemeinden) wegen des geringeren Verwaltungsaufwands vorzuziehen.

- Lohn- und Einkommensteuer kommt aufgrund der Allgemeinheit und Aufkommensrelevanz für die Steuerhoheit auf Länderebene in Betracht. Die territoriale Anknüpfung sollte an den Wohnsitz erfolgen, was sowohl den zusätzlichen administrativen Mehraufwand eindämmen und die Verknüpfung zwischen Ausgaben- und Einnahmenverantwortung stärken sollte.

- Die Kompetenzen für die Körperschaftsteuer sollten in einem vergleichbaren Ausmaß an die Bundesländer übertragen werden, um die Rechtsformneutralität zumindest ansatzweise zu gewährleisten.

- Abgaben, welche auf unbewegliche Gegenstände abzielen, wie zum Beispiel Grundsteuer, Grunderwerbsteuer und die Abgabe von land- und forstwirtschaftlichen Betrieben sind durchaus für Steuerhoheit auf subnationaler Ebene geeignet. Hinsichtlich der Kontinuität der Finanzierung sollte jedoch die Autonomie bei diesen Steuern auf Gemeindeebene verstärkt werden.

Dieser Abschnitt untersucht zunächst die statischen Auswirkungen einer Überführung der Ertragsanteile der Lohn- und Einkommensteuer und der Körperschaftsteuer in die Steuerautonomie der Bundesländer. Nach einem Vergleich mehrerer Möglichkeiten zur Umsetzung dieser Steuerautonomie wird auch auf die Auswirkungen der 2015 beschlossenen Steuerreform eingegangen. Die Ergebnisse werden verwendet, um die Gewinner und Verlierer zu ermitteln, wenn die Einnahmen aus den bisher zugewiesenen Ertragsanteilen mit eigenen Steuersätzen bzw. Zuschlägen erzielt werden müssen. Damit kann abgeschätzt werden, wie die Bundesländer aus dem Finanzausgleich kompensiert werden müssten, damit sie mit gleichen Steuersätzen und Ausgangsbedingungen starten können, bevor sie im fiskalischen Wettbewerb die neue Autonomie zur Verbesserung ihrer eigenen Lage nutzen.

Steuerautonomie für die Lohn- und Einkommensteuer

Dieser Abschnitt untersucht zunächst in einer statischen Betrachtung, wie die Ertragsanteile der Lohn- und Einkommensteuer in die Steuerhoheit der österreichischen Bundesländer übertragen werden können. Dieser erste Schritt abstrahiert von Verhaltensanpassungen sowohl der Bundesländer als auch der Steuerpflichtigen und zielt nur darauf ab, die implizite Umverteilung des primären Finanzausgleichs sichtbar zu machen und in einen expliziten, horizontalen Finanzausgleich umzuwandeln, damit alle Länder die gleichen Ausgangsbedingungen vorfinden. Zu diesem Zweck wird konkret eine betragsmäßig relevante und für Steuerautonomie geeignete Steuer betrachtet: Die Lohn- und Einkommensteuer. Dabei wird entsprechend der obigen Überlegungen kein vollständiges Wettbewerbssystem, sondern ein gebundenes Trennsystem mit einer gemeinsamen, vom Bund geregelten Steuerbemessungsgrundlage betrachtet.

Derzeitige Verteilung der Ertragsanteile

Ausgangspunkt ist die aktuelle Situation der Lohn- und Einkommensteuer und der entsprechenden Regelungen im derzeit gültigen Finanzausgleich. Um die Simulationen nachvollziehbar zu halten, lassen wir im ersten Schritt die weiteren Finanzbeziehungen zwischen den unterschiedlichen (Gebiets-)Körperschaften außen vor und konzentrieren uns auf die Wirkung des primären Finanzausgleichs durch die Verteilung der Einnahmen über die zugeteilten Ertragsanteile.

Im Jahr 2014 wurden in Österreich insgesamt 29,3 Milliarden Euro an Lohn- und Einkommensteuern eingenommen. Davon entfielen 25,9 Milliarden Euro auf die Lohnsteuer und 3,4 Milliarden Euro auf die Einkommensteuer.[1] Nach Abzügen für Vorweganteile (z. B. 690 Millionen Euro für den Familienlastenausgleichsfonds) werden die Verteilschlüssel des primären Finanzausgleichs angewandt. Es ergibt sich eine Verteilung der Ertragsanteile auf die österreichischen Bundesländer wie in Tabelle 1. Im Vergleich zu dem im § 9 FAG vorgesehenen Anteil der Länder von 20,7 Prozent ist der tatsächliche Anteil, welcher den Ländern an Ertragsanteilen zukommt, aufgrund der Vorwegabzüge etwas geringer. So sind es in Summe 19,32 Prozent (18,67 Prozent für die Einkommensteuer; 19,41 Prozent für die Lohnsteuer).

Ertragsanteile der Länder an Lohn- und Einkommensteuer, 1.000 Euro, 2014

Tabelle 1. Quelle: Bundesministerium für Finanzen (BMF), Unterlagen zum Finanzausgleich (2014), eigene Darstellung

In den statischen Betrachtungen wird jeweils der absolute Betrag der Summe der Ertragsanteile herangezogen, um das Ausmaß der zu erzielenden Steuerhoheit zu bestimmen. Damit ist gewährleistet, dass die allgemeine Mittelausstattung der Länder und der entsprechenden Körperschaften, welche die Vorweganteile bekommen, unverändert bleibt.

Zwei Optionen für Länderautonomie und die Wirkung der Steuerreform 2015

Nachdem mit 5,67 Milliarden Euro (19,32 Prozent der Steuereinnahmen) die gesamte Höhe der Ertragsanteile festgelegt ist, welche in die Steuerautonomie der Bundesländer überführt werden soll, stellt sich die Frage nach der Umsetzung. Basierend auf den Erfahrungen aus der Literatur, rechtlichen Überlegungen und aus Gründen der Operationalität gehen wir in dieser Simulation von einer bundesweit einheitlichen Steuerbemessungsgrundlage und einem Zuschlagssatz der Bundesländer aus. Um die Umverteilung des derzeitigen primären Finanzausgleichs deutlich zeigen zu können, wird gleichzeitig von einer unveränderten Steuerbemessungsgrundlage ausgegangen.[2]

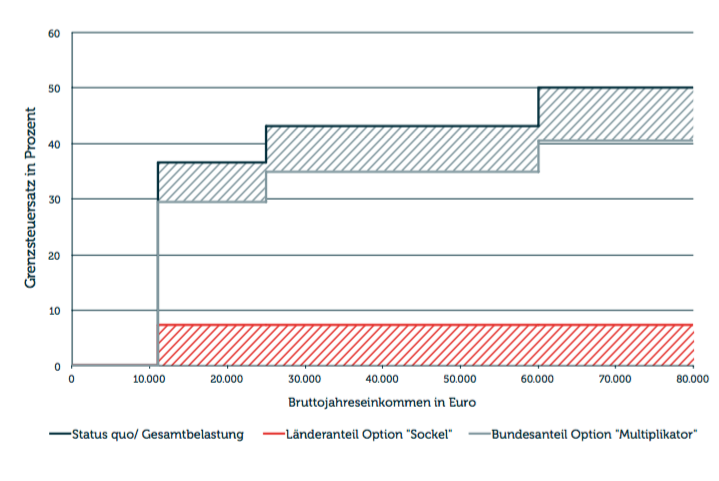

Bezüglich der Umsetzung der Besteuerungsrechte der Bundesländer wer- den zwei Optionen simuliert, die in Abbildung 1 veranschaulicht werden. Die Option „Multiplikator“ sieht einen prozentuellen Zuschlag der Länder auf die Bundessteuer („tax on tax“) vor, während die Option „Sockel“ einen fixen Steuersatz der Länder auf das gesamte steuerpflichtige Einkommen vorsieht („tax on income“). In beiden Fällen hat der Bund durch die Setzung der Steuerbemessungsgrundlage einen Einfluss auf die Steuerbasis der Bundesländer. Im Fall eines „Multiplikator“-Ansatzes hat die Steuersetzung des Bundes auch eine direkte Wirkung auf die Steuerbasis der Bundesländer. In jedem Fall kann der Bund durch die Wahl seines Steuertarifs den Progressionsgrad der Einkommensteuer im Wesentlichen definieren. Beim „Multiplikator“-Ansatz teilen die Länder die Progression, während beim „Sockel“-Ansatz die Länder eine flat tax einheben. Aufgrund der Tatsache, dass wir davon ausgehen, dass auch in der „Sockel“-Variante die regionale Einkommensteuer erst bei einem zu versteuernden Jahreseinkommen von 11.000 Euro beginnt, wirkt jedoch auch die „Sockel“-Variante progressiv. In Summe ergeben sich nichtlineare Effekte der regionalen Steuerzuschläge in Bezug auf den gesamten Progressionsgrad. Soll das gleiche regionale Steueraufkommen generiert werden, so verstärkt die „Sockel“-Variante den Progressionsgrad für geringere Einkommen, während die „Multiplikator“-Variante den Progressionsgrad für höhere Einkommen anhebt.

Zwei Optionen für Steuerautonomie der Bundesländer

Abbildung 1. Quelle: Eigene Darstellung

Konkret soll die Summe der Ertragsanteile der Länder so in ihre Steuerautonomie übergehen, dass die Gesamtbelastung der Bevölkerung im ersten Schritt unverändert bleibt. Das bedeutet, dass der verbleibende Bundesanteil an der Lohn- und Einkommensteuer entsprechend reduziert wird.

Der Steuersatz bzw. der Multiplikator der Länder ist so zu wählen, dass das Steueraufkommen wie bisher auf Bund und die Gesamtheit der Länder aufgeteilt wird. Ausgehend von den Werten der verschiedenen Abgaben gemäß Finanzausgleichsgesetz (FAG) entspricht dies 19,3 Prozent der gesamten Steuereinnahmen, welche in die Länderhoheit übergeben werden sollen. Dieser Wert kann für die „Multiplikator“-Option direkt übernommen werden, indem alle Steuersätze des Bundes um diesen Prozentsatz gekürzt werden, und die entsprechende Reduktion den Ländern zugeordnet wird.[3] Für die „Sockel“-Option ist die Bestimmung des Wertes, der in die Länderhoheit übergehen soll, aufgrund des Freibetrages von 11.000 Euro und der separaten Besteuerung des 13. und 14. Gehaltes (Jahressechstel) etwas weniger einfach. Um den Sockelbetrag bestimmen zu können, ist es daher notwendig, die gesamte Einkommensverteilung in Österreich zu simulieren.[4]

Die simulierte Einkommensverteilung differenziert nicht nur hinsichtlich des Wohnsitzes der Steuerpflichtigen, sondern berücksichtigt auch, ob diese ausschließlich Einkünfte aus unselbständiger Arbeit, ausschließlich Pensionseinkünfte oder (auch) Einkünfte aus selbständiger Tätigkeit haben. Basierend auf dieser Information wird für jene Personen, die ausschließlich Einkünfte aus unselbständiger Tätigkeit oder Pensionseinkünfte haben, die simulierte Steuerbemessungsgrundlage in zwölf laufende Bezüge und zwei Sonderzahlungen unterteilt. Dann kommen die jeweiligen Steuersätze zur Anwendung. Für jene Personen, die entweder ausschließlich selbständige Einkommen oder Einkommen aus mehreren Quellen haben, wird die Regelbesteuerung auf die gesamte Bemessungsgrundlage angewandt, da davon auszugehen ist, dass diese Personen steuerlich veranlagt wurden. Daher wird angenommen, dass die berichtete Steuerbemessungsgrundlage bereits um den Gewinnfreibetrag gekürzt und somit die gesonderte Besteuerung des Jahressechstels berücksichtigt wurde. Von der ermittelten Steuerschuld werden noch der Verkehrsabsetzbetrag und der Arbeitnehmerabsetzbetrag bzw. der Pensionistenabsetzbetrag abgezogen. Für die Steuerautonomie bei der Sockeloption wird davon ausgegangen, dass sowohl die Besteuerung des Jahressechstels wie auch die Absetzbeträge beim Bund verbleiben. Somit ergibt sich eine flat tax der Länder auf die laufenden Einkommen über dem Freibetrag von 11.000 Euro, wie es in Abbildung 1 dargestellt ist.

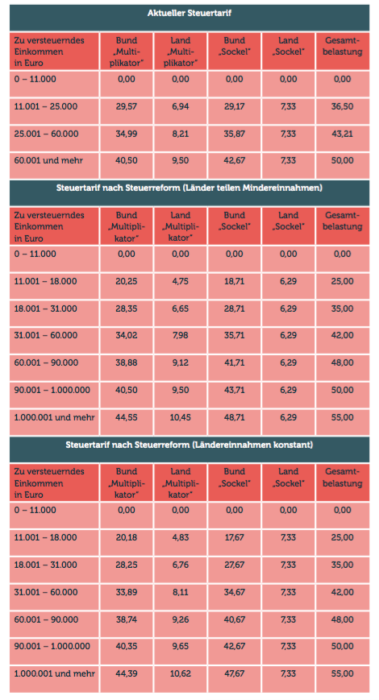

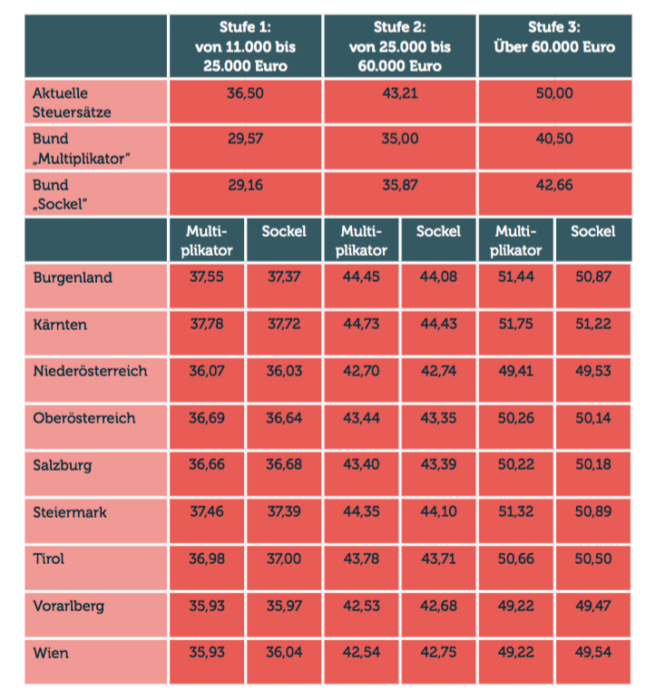

Noch deutlicher lassen sich die Unterschiede zwischen der Zuweisung von Ertragsanteilen und den beiden Szenarien im Zusammenhang mit der beschlossenen Steuerreform darstellen. Die Steuerreform sieht eine Änderung der Tarifstruktur mit einer gleichzeitigen Senkung der Steuerbelastung vor. Durch die Senkung des Eingangssteuersatzes und die Einführung zusätzlicher Progressionsstufen reduziert sich das Steueraufkommen der Lohn- und Einkommensteuer laut unserer Simulation um 4,27 Milliarden Euro auf 25,54 Milliarden Euro.[5] Dies entspricht nicht exakt den in den Medien berichteten Zahlen bezüglich des Entlastungsniveaus, was unter anderem auf die Nichtberücksichtigung der Rückerstattung von Sozialversicherungsbeiträgen für Geringverdiener zurückzuführen ist. Dennoch zeigt sich anhand des beträchtlichen Rückgangs der Steuereinnahmen ein wichtiger Mechanismus des Finanzausgleichs. Die Mindereinnahmen schlagen sich in den Budgets der Bundesländer nieder, welche mit einem Rückgang der Ertragsanteile aus Lohn- und Einkommensteuer von ca. 13,5 Prozent rechnen müssen. Während im jetzigen System die Länder diesen Rückgang an Budgetausstattung höchstens durch Neuverhandlungen im Finanzausgleich kompensieren können, hätten die mit Steuerautonomie ausgestatteten Länder die Möglichkeit, selber zu entscheiden, ob sie die Steuersenkung mitfinanzieren können und wollen. Tabelle 2 verdeutlicht die Unterschiede der beiden Optionen durch die Darstellung der entstehenden Grenzsteuersätze.

Der oberste Teil veranschaulicht die beiden Optionen mit dem bestehenden Steuertarif. Um dieselbe Aufteilung des Steueraufkommens auf die Gesamtheit der Länder (19 Prozent) und den Bund (81 Prozent) zu erhalten, müssen bei der „Multiplikator“-Option die Tarifsätze um 19 Prozent reduziert werden, so dass dem Bund 81 Prozent der heutigen Sätze bleiben. Die Länder erheben dann einen Zuschlag von 19 Prozent ÷(1-19 Prozent) = 23,45 Prozent, um den Anteil von 19 Prozent des Steueraufkommens zu erhalten. Beim derzeitigen Spitzensteuersatz von 50 Prozent reduziert also der Bund seinen Steuersatz auf 40,5 Prozent (81 Prozent von 50 Prozent ergibt 40,5 Prozent). Darauf schlagen die Länder 23,45 Pro- zent auf; das entspricht einem Zuschlagssatz von 9,5 Prozent (=40,5 Pro- zent*0,2345). Beides zusammen ergibt wieder den derzeitigen Tarifsatz. Dasselbe Vorgehen wird bei allen anderen Tarifstufen gewählt, wie Abbildung 1 veranschaulicht. Bei der „Sockel“-Option müssten die Länder einheitlich über alle Einkommensklassen 7,33 Prozent einheben, so dass der Bund in allen Tarifstufen einen um 7,33 Prozentpunkte reduzierten Steuersatz einheben kann, um die derzeitige Belastung beizubehalten.

Grenzsteuersätze der verschiedenen Optionen vor und nach der Steuerreform, in Prozent

Tabelle 2. Quelle: Eigene Berechnungen

Die unteren beiden Blöcke in Tabelle 2 zeigen die Auswirkungen der Steuerreform für beide Optionen. Im mittleren Block wird davon ausgegangen, dass die Länder den Rückgang der Steuereinnahmen entsprechend dem aktuellen Finanzausgleich teilen. Im unteren Block wird hingegen angenommen, dass die Länder das Einnahmenniveau konstant halten wollen und die Steuersätze so angepasst werden, dass ihnen die gleichen Summen an Ertragsanteilen wie vor der Steuerreform zukommen. Die Annahmen sind weiterhin so gesetzt, dass sich die Gesamtsteuerbelastung durch die Länderautonomie nicht ändert. Wenn die Länder die Ertragsanteile konstant halten wollen, dann reduziert der Bund seine Steuerbelastung entsprechend, damit die Entlastungswirkung der Steuerreform gewahrt wird.

Es zeigt sich, dass sich die Länder in der „Sockel“-Option aktiv für eine Beteiligung an der Steuerentlastung entscheiden müssen, während sie sich bei der „Multiplikator“-Option aktiv gegen eine Beteiligung an der Steuerentlastung entscheiden müssen. Dies liegt systemimmanent daran, dass die Steuereinnahmen in der „Multiplikator“-Option durch den Steuertarif des Bundes beeinflusst werden, während für die „Sockel“-Option nur die bundesweit einheitlich geregelte Steuerbemessungsgrundlage relevant ist.

Versteckte Umverteilung im primären Finanzausgleich

Da die Bemessungsgrundlage sehr unterschiedlich verteilt und in manchen Regionen stärker als in anderen konzentriert ist, kann ein einheitlicher Zuschlagssatz bzw. Steuersatz nicht in allen Ländern die Einnahmen aus den Ertragsanteilen exakt ersetzen. Während die Reduktion des Bundesanteils und die Umwandlung in einen einheitlichen Länderzuschlag so gewählt sind, dass die Gesamtsteuerbelastung gleichbleibt, so führt dies dennoch in den einzelnen Ländern zu höheren oder niedrigeren Steuereinnahmen. Diese Mehreinnahmen oder Steuerausfälle sind über alle Länder zusammen gleich Null und decken somit die versteckten Umverteilungswirkungen des primären Finanzausgleiches auf.

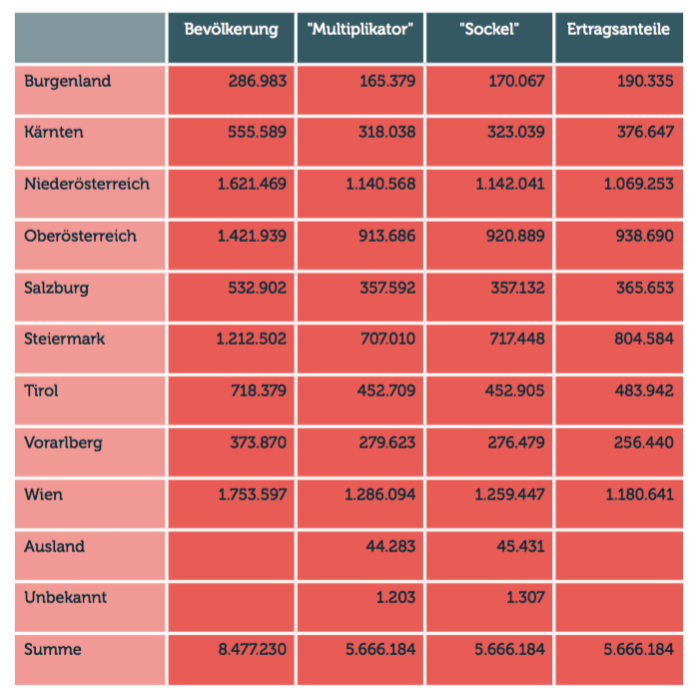

Hauptergebnisse Umverteilung durch Steuerautonomie, in 1.000 Euro, 2014

Tabelle 3. Quelle: Eigene Berechnungen, basierend auf Daten der Statistik Austria und des BMF

Tabelle 3 zeigt zunächst die Bevölkerung und die Ertragsanteile aus Lohn- und Einkommensteuer nach dem bestehenden primären Finanzausgleich. Die derzeitige Verteilung führt zu einem annähernden Ausgleich der Ertragsanteile pro Kopf. Salzburg und Vorarlberg liegen mit 686 Euro pro Einwohner am deutlichsten über dem österreichischen Durchschnitt von 668 Euro, während Niederösterreich (659) und Oberösterreich leicht darunter liegen.[6]

Die Überführung dieser Ertragsanteile in die Steuerautonomie der Länder führt, wie oben ausgeführt, beim „Multiplikator“ zu einem Zuschlagssatz von 19 Prozent ÷(1-19 Prozent)= 23,45 Prozent und beim „Sockel“ zu einem einheitlichen Ländersteuersatz von 7,33 Prozent. Die entsprechenden Spalten von Tabelle 3 zeigen die resultierenden Steuereinnahmen. Diese Ergebnisse der statischen Berechnung, die zunächst von einem Anpassungsverhalten der Steuerpflichtigen abstrahiert, zeigen, dass der bestehende primäre Finanzausgleich eine beträchtliche Umverteilung mit sich bringt.

Das Burgenland (ca. -20 bis -25 Millionen), Kärnten (ca. -53 bis -58 Millionen), Salzburg (ca. -8 Millionen), Steiermark (ca. -87 bis -97 Millionen), Oberösterreich (ca. -18 bis -25 Millionen) und Tirol (ca. -31 Millionen) würden bei einer proportionalen Beteiligung an der Steuerbasis Einnahmen verlieren, während Wien (ca. +79 bis 108 Millionen), Vorarlberg (ca. +20 bis 23 Millionen) und Niederösterreich (ca. +71 bis 73 Millionen) mehr an Lohn- und Einkommensteuer einnehmen würden.[7] Ein Vergleich der Optionen mit einem Zuschlagssatz oder einem fixen Ländersteuersatz zeigt überraschend geringe Unterschiede. Nur Wien und Vorarlberg würden mit der Zuschlagsoption mehr Steuereinnahmen als mit dem fixen Steuersatz (Sockel) erzielen. Dies deutet darauf hin, dass in diesen beiden Bundesländern eine überdurchschnittliche Häufung von sehr hohen steuerbaren Einkommen vorkommt.[8]

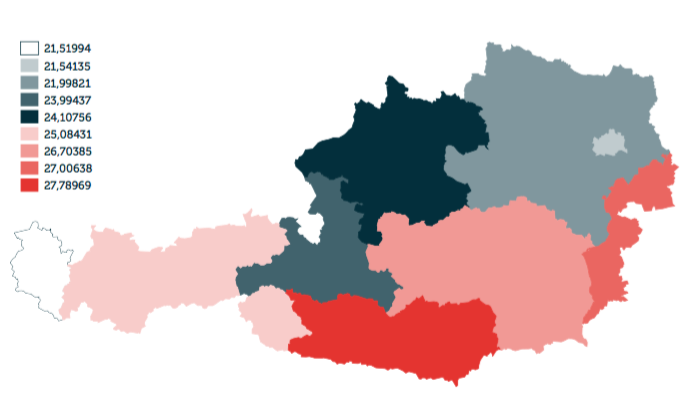

Zuschlagssätze, um Ertragsanteile der Lohn- und Einkommensteuer zu erzielen, in Prozent, 2014

Abbildung 2. Quelle: Eigene Berechnungen aus Basis der Daten der Statistik Austria und des BMF

Abbildung 2 zeigt die Ergebnisse der Option „Multiplikator“ in alternativer Darstellung. Die Karte zeigt die notwendigen Zuschlagssätze, damit die Länder das gleiche Steueraufkommen wie heute aus den Ertragsanteilen der Lohn- und Einkommensteuersätze erzielen. Die Zuschlagssätze variieren von 21,52 Prozent in Vorarlberg bis zu 27,79 Prozent in Kärnten, wobei, wie aus der Beschreibung von Tablle 3 hervorgeht, alle Zuschlagssätze unter 23,45 Prozent eine Steuersenkung bedeuten, und alle darüber eine Zunahme der Gesamtsteuerbelastung. Da die Bundessteuer um 19 Prozent reduziert werden muss, ergeben diese Zuschlagssätze in Vorarlberg den niedrigsten Spitzensteuersatz, nämlich 50*(1-0,19)*(1+0,2152)=49,22 Prozent. Am anderen Ende des Spektrums liegt Kärnten mit 50*(1- 0,19)*(1+0,2779)=51,75 Prozent. Angesichts der beobachteten Differenzierung in der Schweiz sind diese Unterschiede zwar merklich, aber moderat. Sie dürften sich aber im Laufe der Zeit verstärken, wenn der Steuerwettbewerb einsetzt und die Länder ihre Steuerpolitik überdenken.

Die Graphik ist wie folgt zu lesen: In Vorarlberg würden 21,52 Prozent auf den Basissteuersatz des Bundes zugeschlagen, in Wien und Niederöster- reich 21,54 Prozent, in Kärnten 27,79 Prozent. Dabei ist zu berücksichtigen, dass es sich hier um Prozent, nicht um Prozentpunkte handelt. Für Einkommen zwischen 11.000 und 25.000 Euro beträgt der Steuersatz aktuell 36,5 Prozent. Künftig würde der Bund einen reduzierten Basissteuersatz von 29,57 Prozent (=36,5*(1-0,19)) erheben. Darauf würde Vorarlberg 21,52 Prozent dazuschlagen, das ergibt zusammen 29,57*(1+0,2152)=35,92 Prozent. Ein Vorarlberger würde in dieser Steuerklasse statt 36,50 Prozent nur mehr 35,92 Prozent Einkommensteuer zahlen. Die Kärntner müssten in dieser Steuerklasse 37,78 Prozent Einkommensteuer abführen, die Burgenländer 37,54 Prozent und die Wiener 35,93 Prozent. Tabelle 4 gibt die komplette Übersicht über die resultierenden Steuersätze für beide Optionen.

Überblick über Steuersätze, um Ertragsanteile zu erzielen, in Prozent, 2014

Tabelle 4. Quelle: Eigene Berechnungen basierend auf Daten von Statistik Austria und BMF.

Steuerautonomie für die Körperschaftsteuer

Wird die Lohn- und Einkommensteuer zumindest zum Teil in die Länderhoheit überführt, dann wäre es empfehlenswert, auch die Körperschaftsteuer in die Länderhoheit zu übertragen, um den Ländern zumindest die Möglichkeit zu geben, die Rechtsformneutralität zu bewahren. Auf jeden Fall sollte, allein schon im Hinblick auf die Größe Österreichs und damit auch der einzelnen Bundesländer, die Bemessungsgrundlage bundesweit einheitlich geregelt werden. Entsprechend den Überlegungen zur Lohn- und Einkommensteuer ziehen wir für diese Studie wiederum einen Zuschlag auf eine Bundesabgabe in Betracht.

Im Vergleich zur Lohn- und Einkommensteuer ist die Steuerbasis bei der Körperschaftsteuer jedenfalls als mobiler zu betrachten. Zusätzlich gibt es die Schwierigkeit, dass die territoriale Anknüpfung an den Firmensitz nicht mehr ausreichend sein wird, da der Firmensitz deutlich leichter verlegt werden kann. Bei großen überregionalen Betrieben (Betriebe mit Zweigstellen in mehreren Bundesländern) und insbesondere bei miteinander verbundenen Unternehmensgruppen (Konzerne mit rechtlich unabhängigen Töchterbetrieben in unterschiedlichen Bundesländern) entspricht daher eine einfache Zuordnung der Steuerschuld an den Hauptsitz des Unternehmens bzw. des Konzerns nicht der tatsächlichen Verteilung der ökonomischen Aktivität und des Gewinns. Dementsprechend muss bei einem regionalen Zuschlag auf die Körperschaftsteuer der steuerbare Gewinn von überregionalen Körperschaften den jeweiligen Bundesländern zugeteilt werden. Entsprechende steuerrechtliche Regelungen sollten sich an den Lösungen in Deutschland oder Kanada orientieren. Die Aufteilungsformel wie in den USA den Bundesländern zu überlassen ist für Österreich wohl nicht praktikabel. Dennoch ist bei der nachfolgenden statischen Analyse der Umverteilungswirkungen der Körperschaftsteuer zu beachten, dass es stets kontrovers bleiben wird, wie die steuerbaren Gewinne von überregionalen Körperschaften den einzelnen Bundesländer zugeteilt werden. Um der tatsächlich stattfindenden Umverteilung durch den aktuellen primären Finanzausgleich einen Schritt näher zu kommen, untersuchen wir – entsprechend der offiziellen Statistik – zunächst die simple Zuordnung zum Firmensitz. Danach werden wir weitere Hilfsgrößen heranziehen, um eine Bandbreite der Verteilungswirkungen abschätzen zu können.

Aktuelle Verteilung der Ertragsanteile und regionales Aufkommen

Wie bereits aus der kurzen Diskussion im letzten Absatz hervorgeht, ist die zu erwartende versteckte Umverteilung bei den Ertragsanteilen der Körperschaftsteuer um ein Vielfaches ausgeprägter als bei der Lohn- und Einkommensteuer. Weil die Steuererträge sehr stark bei den großen Unternehmen konzentriert sind und diese gleichzeitig überregional aktiv sind, hat die geographische Zuordnung der steuerbaren Gewinne erhebliche Auswirkungen auf die Berechnung der versteckten Umverteilung. In der Körperschaftsteuerstatistik werden überregionale Unternehmen dem Firmensitz zugeordnet, was die regionale Konzentration in Ballungsräumen und Industrieclustern zusätzlich erhöht. Dies wird in Tabelle 5 sehr deutlich. Sie zeigt, dass im Jahr 2010 nur 1,7 Prozent der Gruppenträger (die Konzernmutter einer Gruppe von Körperschaften, welche steuerlich gemeinsam veranlagt werden) dem Burgenland zugeordnet wurden, während Wien mit 31,8 Prozent den größten Anteil hatte. Dies schlägt sich in einer noch stärkeren regionalen Konzentration der Einnahmen aus der Körperschaftsteuer nieder. Im Burgenland fallen nur 63,3 Millionen Euro (ca. 1 Prozent der Gesamteinnahmen) an Körperschaftsteuer an, während in Wien 2,6 Milliarden Euro (ca. 41,5 Prozent der Gesamteinnahmen) anfallen.

Die letzte Spalte in Tabelle 5 stellt dem regionalen Aufkommen der Körperschaftsteuer die zugeteilten Ertragsanteile gegenüber. Dabei ist zu beachten, dass diese auf den Unterlagen zum Finanzausgleich des Finanzministeriums beruhen und daher die Summe der zu verteilenden Einnahmen aus der Körperschaftsteuer nicht mit den Werten der Statistik Austria (2014a) übereinstimmen.[9] Dennoch zeigt sich, dass die regionale Verteilung der Ertragsanteile wesentlich von der regionalen Aufkommensverteilung abweicht. Die Ursache dafür liegt zum Teil darin, dass die Statistik Austria (2014a) die Körperschaftsteuereinnahmen dem Firmensitz zuordnet, was die implizite Umverteilung deutlich überzeichnen dürfte. Um dieser Verzerrung zumindest ansatzweise gerecht zu werden, verwendet die statische Analyse im nächsten Abschnitt zusätzlich mehrere Hilfsgrößen, um die tatsächliche Verteilung der Steuerbasis der Körperschaftsteuer besser eingrenzen zu können.

Regionale Verteilung Körperschaften, Körperschaftsteuer und Ertragsanteile, 2010

Tabelle 5. Quelle: Körperschaftsteuerstatistik der Statistik Austria (2014a), Tabellen 12 und 17, BMF.

Umverteilung durch Ertragsanteile

Um die implizite Umverteilung durch die Ertragsanteile an den Einnahmen aus der Körperschaftsteuer explizit zu machen, betrachten wir zuerst wieder die aktuelle Situation im primären Finanzausgleich. Die Körperschaftsteuer wird mit einem proportionalen Satz von 25 Prozent eingehoben, was nach den Daten des Bundesministeriums für Finanzen im Jahr 2014 zu Einnahmen in Höhe von 5,9 Milliarden Euro geführt hat. Davon fließen den Ländern 1,17 Milliarden in Form von Ertragsanteilen zu, was annähernd 20 Prozent der Gesamteinnahmen entspricht.[10] Daher kann eine Überführung der Ertragsanteile in die Länderautonomie mit einer Reduktion des Steuersatzes des Bundes und der Einführung eines Multiplikators für die Länder simuliert werden. Aufgrund der proportionalen Steuer entspricht dies auch der Einführung eines fixen Ländersteuersatzes, so dass die Unterscheidung in Multiplikator- oder Sockel-Szenario überflüssig wird.[11]

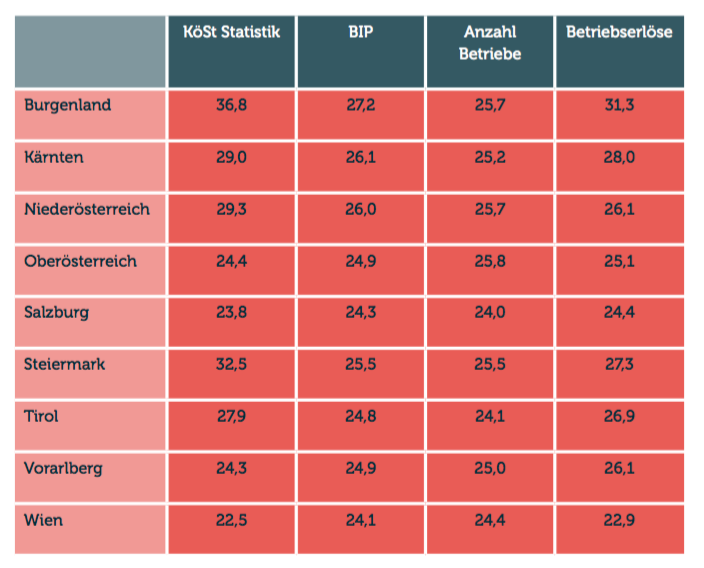

Die Überführung von 20 Prozent, also genau einem Fünftel des Körperschaftsteuersatzes, bedingt zunächst eine ebenso große Absenkung des Bundesanteiles der Körperschaftsteuer auf 20 Prozent, wenn die Gesamtbelastung gleichbleiben soll. Der Länderanteil beträgt also 5 Prozentpunkte, was einem Zuschlag von 25 Prozent auf den reduzierten Steuersatz des Bundes (jetzt 20 Prozent) entspricht. Würden alle Bundesländer diesen Satz anwenden, so würde das regionale Steueraufkommen jedoch deutlich von der Verteilung der Ertragsanteile abweichen. Entsprechend dem Ansatz bei der Lohn- und Einkommensteuer berechnen wir daher die notwendigen Steuersätze der einzelnen Bundesländer, um ebenso hohe Einnahmen wie aus den Ertragsanteilen selbst zu erzielen. Die resultierenden Gesamtsteuerbelastungen sind in Tabelle 6 zusammengefasst.

Gesamtsteuersätze für regionale Aufkommensneutralität der Körperschaftsteuer, implizite Umverteilung durch Ertragsanteile, verschiedene Ansätze , in Prozent

Tabelle 6. Quelle: Eigene Berechnung, basierend auf Körperschaftsteuerstatistik 2010, Statistik Austria (2014a), Tabelle 12, Unterlagen zum Finanzausgleich, BMF (2014), und Branchenstatistik der Statistik Austria (2012).

Den jeweiligen Spalten in Tabelle 6 liegen unterschiedliche Informationen bezüglich der tatsächlichen Verteilung der Steuerbemessungsgrundlage für die Körperschaftsteuer zugrunde. In der ersten Spalte wird die regionale Zuteilung nach dem Firmensitz entsprechend Statistik Austria (2014a) verwendet. Aufgrund der Wichtigkeit der größten Körperschaften für die Gesamteinahmen und die Konzentration von Firmensitzen in Ballungsräumen und Industrieclustern dürfte diese Verteilung jedoch die Umverteilung überzeichnen. Um zusätzliche Informationen über die tatsächliche Verteilung der wirtschaftlichen Aktivitäten der Körperschaften zu erlangen, betrachten wir daher noch weitere Hilfsgrößen, nämlich das regionale Bruttoinlandsprodukt und die Anzahl der Betriebe bzw. die Summe der Betriebserlöse der Branchendaten der Statistik Austria.

Geht man zunächst von der simplen Zuordnung des regionalen Steueraufkommens nach dem Firmensitz (d.h. von einer regionale Zuordnung wie in der Körperschaftsteuerstatistik) aus, so müsste zum Beispiel das Burgenland einen regionalen Steuersatz von 16,8 Prozent bzw. einen Zuschlagssatz 83,9 Prozent einheben, um die erhaltenen Ertragsanteile durch eigene Einnahmen aus der Körperschaftsteuer zu ersetzen. Dies würde zu einer Gesamtbelastung von 20*(1+0,839)=36,8 Prozent führen.[12] Wien hingegen müsste nur einen Zuschlagssatz von 12,55 Prozent einheben, was einer Gesamtbelastung von 20*(1+0,1253)=22,5 Prozent entspricht. Diese extreme Streuung entsteht, weil die Verteilung des Steueraufkommens nach Gruppenträgern sehr viel konzentrierter sein dürfte als die tatsächliche Verteilung nach Betriebsstätten und Wertschöpfung.

Es wäre daher notwendig, die Körperschaftsteuer nach der wirtschaftlichen Aktivität von Unternehmensgruppen auf die jeweiligen Bundesländer aufzuteilen. Wegen der fehlenden, nicht erhobenen Daten zur regionalen Verteilung der Bemessungsgrundlage innerhalb der Körperschaften kann man sich nur auf die oben erwähnten Hilfsgrößen beziehen, wie in den letzten drei Spalten von Tabelle 5. Verteilt sich der steuerbare Gewinn nicht wie in der Körperschaftsteuerstatistik, die sich am Firmensitz orientiert, sondern proportional zum regionalen Bruttoinlandsprodukt, dann reduziert sich nach dieser breitesten Hilfsgröße das Ausmaß der impliziten Umverteilung ganz erheblich. Die Steuersätze (einschließlich der 20-Prozent-Bundessteuer) variieren nur noch zwischen 24,1 Prozent in Wien und 27,2 Prozent im Burgenland. Die wahrscheinlich realistischste Hilfsgröße, die Summe der Betriebserlöse nach der Branchenstatistik der Statistik Austria, ergibt im Vergleich dazu eine stärkere Umverteilung durch die Ertragsanteile. Mit einer möglichen Reduktion der Steuerbelastung auf 22,9 Prozent in Wien und einer notwendigen Erhöhung auf 31,3 Prozent im Burgenland deuten auch diese Zahlen darauf hin, dass der jetzige primäre Finanzausgleich eine erhebliche Umverteilung des Steueraufkommens im Vergleich zu einer proportionalen Beteiligung der Länder am regionalen Steueraufkommen bewirkt.

Die Mehr- und Mindereinnahmen der Länder bei einem einheitlichen Zuschlagssatz addieren sich zu Null auf. Diese versteckte Umverteilung soll aber nicht einfach abgeschafft, sondern in eine explizite Umverteilung umgewandelt werden, wie im nachfolgenden Abschnitt näher ausgeführt wird.[13] Damit erhalten die Bundesländer gleiche Ausgangsbedingungen und können mit einem zunächst einheitlichen Zuschlagssatz in den Steuerwettbewerb eintreten. Eine Steuerautonomie würde jedoch den wirtschaftlich schwächeren Bundesländern wie Burgenland, Kärnten oder Steiermark ein neues steuerliches Werkzeug in die Hand geben, um die Standortnachteile wenigstens teilweise kompensieren zu können. Inwieweit die Bundesländer längerfristig auf die Steuerautonomie reagieren könnten, ist Inhalt des nächsten Abschnittes.

Fußnoten

- Diese Zahlen beziehen sich auf die Werte des Bundesministeriums für Finanzen in den Unterlagen zum Finanzausgleich. Da die Einkommensteuererklärungen zum Teil nachgereicht werden, können sich sowohl die Aufteilung zwischen Lohn- und Einkommensteuer als auch die Gesamtbeträge noch ändern. ↩

- Es wäre im Zuge einer derart umfangreichen Steuerstrukturreform natürlich auch angebracht, eine Vielzahl an Ausnahmen bei der Bemessungsgrundlage (z.B. Besteuerung des 13. und 14. Gehalts) zu überdenken. Da dies aber nicht Inhalt dieser Studie ist, wird die Steuerbemessungsgrundlage unverändert gelassen. ↩

- Konkret werden auch der Verkehrsabsetzbetrag, der Arbeitnehmerabsetzbetrag und der Pensionistenabsetzbetrag aufgeteilt, damit die Simulation genau einem direkten Zuschlag auf die betragsmäßige Bundessteuer entspricht. ↩

- Die Herangehensweise der Simulation der Einkommensverteilung basiert auf Loretz (2015). Die Datenbasis ist die integrierte Lohn- und Einkommensteuerstatistik der Statistik Austria (2015). Da diese jedoch nur bis 2012 vorliegt, schreiben wir die Einkommensverteilung in Einkunftsarten und Einkommenshöhe bis 2014 fort. ↩

- Unsere Simulation überschätzt das Gesamtaufkommen unter dem geltenden Einkommensteuerrecht geringfügig mit 29,81 Milliarden Euro, statt den in Tabelle 1 berichteten 29,33 Milliarden Euro. Damit reduziert sich der Anteil der Ertragsanteile auf 19 Prozent der Steuereinnahmen. ↩

- Die Unterschiede sind auf die Verwendung der – in ihrer aktuellen Form und Ausgestaltung nicht mehr nachvollziehbaren – Fixschlüssel zur Berechnung der Ertragsanteile zurückzuführen. ↩

- In der integrierten Lohn- und Einkommensteuerstatistik sind auch ausländische Einkünfte enthalten, welche hier nicht einem Bundesland zugeordnet werden können, und damit implizit dem Bund zugerechnet werden. Somit sollte es tendenziell mehr Verlierer als Gewinner geben. ↩

- Diese Mehr- und Mindereinnahmen addieren sich zu Null auf. Sie müssten den Ländern im Rahmen eines expliziten horizontalen Finanzausgleichs gegeben bzw. genommen werden, damit alle Bundesländer mit einem gleichen Steuersatz bzw. Zuschlagssatz in den Steuerwettbewerb starten können. ↩

- Die Körperschaftsteuereinnahmen werden über mehrere Jahre hinweg revidiert, da die Unternehmen die Steuererklärungen zum Teil mit erheblicher Verzögerung einreichen. Daher ist davon auszugehen, dass die Werte des Bundesministeriums für Finanzen vorläufige Werte sind. ↩

- Die Differenz zu den 20,7 Prozent gemäß dem Verteilschlüssel in § 9 FAG ist auf Vorwegabzüge zurückzuführen. Betragsmäßig am wichtigsten sind die Länderbeiträge für die EU. Aus Gründen der Übersichtlichkeit runden wir den Länderanteil auf exakt 20 Prozent. ↩

- Dieser Zugang ist natürlich etwas vereinfacht und abstrahiert unter anderem von der Mindestkörperschaftsteuer. ↩

- Ein 25-Prozent-Zuschlag zum Basissteuersatz des Bundes von 20 Prozent, das entspricht 5 Prozentpunkten, ist notwendig, um den jetzigen Steuerertrag für die Gesamtheit der Bundesländer zu erzielen. Nach Tabelle 5 werden aber im Burgenland nur 1,009 Prozent(=63,3÷6272,1) des KöSt-Aufkommens erzielt, das Land erhält aber 3,375 Prozent (=30,5÷908,5) der Ertragsanteile. Um die Ertragsanteile durch eigene KöSt-Einnahmen zu ersetzen, müsste das Land den durchschnittlichen Zuschlagssatz von 25 Prozent auf 0,25*3,375÷1,009 bzw. 83,9 Prozent erhöhen. Wien erhält nach Tabelle 7 20,506 Prozent der Ertragsanteile, es entstehen dort aber 41,479 Prozent des gesamten KöSt-Aufkommens. In Wien reicht daher schon ein geringerer Zuschlagssatz. Der gemeinsame Zuschlagssatz von 25 Prozent muss also wieder im Verhältnis der Ertragsanteile zum Anteil am tatsächlichen Steuerertrag skaliert werden, das ergibt dann einen Zuschlagssatz von nur 12,55 Prozent (=25*20,506÷41,479). ↩

- Wenn dieser sich so ergebende horizontale Finanzausgleich von historischen Zufälligkeiten geprägt ist und nicht klar nachvollziehbaren ökonomischen Kriterien folgt, wäre ein weiterer Reformbedarf gegeben. ↩

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah