Mythos: Wir müssen mit mehr Geld die Nachfrage ankurbeln, sonst kommen wir nicht aus der Krise

- 14.09.2016

- Lesezeit ca. 3 min

Beliebte wirtschaftspolitische Mythen im Stresstest (Bd. 3)

In Zeiten niedriger Zinsen müsse sich der Staat nun einmal ordentlich verschulden, um in die Zukunft investieren zu können. Auf diese Weise würden wieder mehr Menschen Arbeit finden, wodurch die private Nachfrage anspringen würde und die kriselnden europäischen Volkswirtschaften endlich wieder aus der Krise fänden.

Das reale Ergebnis dieser in die Praxis umgesetzten Theorie: Schuldenberge, Nullwachstum und rasant steigende Arbeitslosigkeit.

Die Lehre von der steten Stimulierung der Nachfrage wurde im Jahr 1936 begründet, und sie bedeutete damals quasi eine „Umwertung aller Werte“. Denn Sparen wurde damit zur Sünde. In der damaligen Weltwirtschaftskrise schlug der englische Nationalökonom John M. Keynes vor, der Staat solle bewusst mit Defiziten mehr Nachfrage in die Wirtschaft tragen. Dieses Geld werde über viele Kanäle ausgegeben, es multipliziere sich, mit den Steuern auf diese angeschwollenen Einkommen könne der Staat sein Defizit kompensieren und die Wirtschaft würde einen Aufschwung erleben. Dieser Methode folgend wurden nach 1960 auch kleinste Flauten mit Defiziten angegangen. Permanentes Minus im Staatshaushalt? Egal.

Dazu kam eine permanente Schuldenpyramide zwischen den Banken und dem Publikum. Die Banken sahen in hohen Krediten große Gewinnchancen und nahmen die Risiken in Kauf. Sie verliehen die Einlagen der Kunden weiter, die die Kreditnehmer auf andere Banken überwiesen, welche auf diese Einlagen wieder Kredite gewährten.

(Die Einlagen der Kunden wurden also weitergeliehen, dann von den Kreditnehmern auf andere Banken überwiesen, welche auf diesen Einlagen ihrerseits Kredite erteilten.) Damit war das Bankensystem vor der Finanzkrise 2008 mit oft nur noch 2 Prozent Eigenkapital der Bilanzverpflichtungen 50-fach gehebelt. Dieser Hebel brachte Gewinne, verknüpfte im Krisenfall aber die öffentlichen und die privaten Schuldenberge. Denn Hebelwirkungen laufen auch rückwärts. Da Einlagen kurzfristig abgezogen werden können, Kredite aber länger laufen, werden große wie kleine Banken zahlungsunfähig, sobald die Sparer ihr Geld wollen. So geschah es beim Lehman-Brothers-Konkurs 2008: Alle anderen Banken verloren Einlagen – der Geldinfarkt war da. Seit Jahrzehnten hatte die ganze Kreditpyramide darauf beruht, dass der Staat im Ernstfall den Banken helfen würde. Und nach 2008 wurde diese Hilfe zur Regel – und ruinierte die Staaten.

Ein solches, systemisch instabiles Banken- und Geldsystem braucht eine Zentralbank, die im Krisenfall die Banken mit frischem Geld versorgt. Unter dem System der Golddeckung, indirekt bis 1971, hatte die Notenbank aber ihre Grenzen: Eine Firma oder auch ein Staat, der pleite war, musste seine Bilanzen durch Sparen, durch Konkurs und unter Verlust des Eigenkapitals sanieren. Mit dem Papiergeldsystem drucken die Notenbanken nun aber Geld nach Belieben. Besonders seit der Finanzkrise haben sie ihre Aufgabe von der Geldversorgung auf die Bereiche Arbeitsmarkt und Beschäftigung, auf die Wertsteigerung von Aktien, Obligationen und Häusern ausgedehnt, um die Überschuldung der Firmen, Staaten, Anleger und Hausbesitzer zu überdecken. Mit Nullzinsen wurden und werden die Werte hinaufgetrieben und die Schulden erträglich gehalten.

Kurz, die westliche Welt glaubte, sich durch laufend steigende staatliche und private Kreditmengen ins Wachstum boxen zu können.

Die Staaten wälzen einen Schulden-Schneeball vor sich her

Die Überschuldung rief nach neuen Schulden – ein Schneeballsystem, das es den Politikern erlaubt, sich vor unangenehmen, aber notwendigen Reformen zu drücken. Die Firmen schaffen heute keine Arbeitsplätze, weil Arbeitsmarkt, Energieversorgung usw. zu stark reguliert sind, weil zu hohe Steuern und Lohnbelastungen sie entmutigen. Außerdem haben sie oft zu hohe Schulden. An Krediten und Geld fehlt es beileibe nicht.

Das Mittel, um die enormen Geldmengen zu schaffen und die Zinsen zu drücken, war der Aufkauf von Staatsanleihen. In den USA hält die lokale Zentralbank ein Viertel davon, in Japan ist es ein Drittel, in Großbritannien noch mehr, und die Europäische Zentralbank strebt Ähnliches an. Die Zinsen der Staaten auf diesen Teil ihrer Schulden führen zu einem Gewinn der Notenbanken, den diese an die Staaten abführen. Ablaufende Staatsschuldscheine werden durch neu ausgegebene ersetzt. Normale Zinsen würden alle diese Staaten sofort in den Bankrott stürzen. Aber schon heute nehmen sie, weil die Zinsen ja so niedrig sind, neue Kredite auf – sie rollen einen Schneeball, der natürlich immer größer wird.

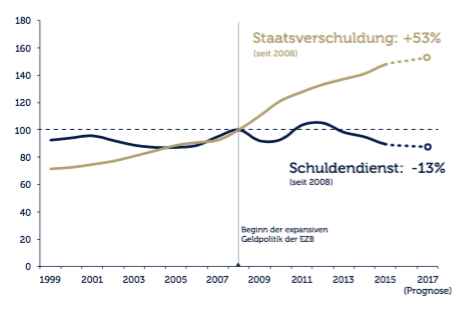

Verschuldung und Zinslast im Euroraum

Abbildung 9. Quelle: Eurostat, Prognose der EU-Kommission.

Das Wirtschaftssystem und der Staat bauen nun also auf Schulden auf, die Werte sind im wahrsten Sinne des Wortes verrückt: Doch, und damit kehren wir zum Anfang der Geschichte zurück, „der keynesianische Endpunkt ist erreicht“, meint etwa der US-Ökonom Tony Crescenzi. Das System korrigiert sich nicht mehr. Die Notenbanken und die Politik greifen immer mehr in die Räder, regulieren noch stärker, zentralisieren die Entscheide immer mehr. EU-Kommissionspräsident Juncker plante, mit einem 315-Milliarden-Euro-Kreditfonds die Gesamtnachfrage in der EU anzukurbeln, weil die Staaten bereits dazu außerstande sind. Die Europäische Zentralbank bricht alle Regeln, um Geld zu vermehren.

Die völlige Überschuldung des Westens (außer Skandinavien, der Schweiz, dem Baltikum) beweist, dass sich der Keynesianismus mit dem ganz normalen Verlauf von Politik nicht verträgt. Denn die ökonomische Theorie der Politik („Public Choice“) erklärt, dass Politiker genauso ihren Nutzen maximieren wie das der homo oeconomicus tut: sie maximieren Amtsdauern, Wahlergebnisse, Subventionen für ihre Lobby, persönliche Einkünfte, den Staatsanteil an der Volkswirtschaft. Daher führt die Möglichkeit, jedes Defizit als „Stimulierung der Nachfrage“ schönfärben zu können, ins Verderben. Gespart und abbezahlt wird nie: Österreichs Bundeshaushalt ist seit über 54 Jahren ohne Unterbrechung im Minus. In den vergangenen 70 Jahren schloss das Budget vier Mal im Plus, 66 Mal im Minus.

Märkte lernen durch Krisen, politisch gesteuerte Systeme zerfallen

Im Gegensatz dazu steckt eine Volkswirtschaft mit Eigenkapital statt Krediten und Schulden eine Krise leichter weg: keine Hebel vervielfachen den Schaden gemessen am eigenen Kapital. Konkurse räumen eine gescheiterte Firma weg. Oder das hohe Eigenkapital wirkt als Puffer: Es verliert an Wert und die Bilanz schrumpft. Aber sie ist bereinigt und ein vorsichtiger Aufschwung beginnt.

Unter dem Goldstandard hielten die Banken oft um die 40 Prozent der Bilanz in Gold und Metallgeld, den Rest in Dreimonatswechseln. Dies waren kurzfristige Schuldverschreibungen des Gewerbes und der Industrie. Die Industrie finanzierte ihre längerfristigen Vorhaben mit Aktien und Obligationen – also mit Geld, das die Geldgeber vorausgespart hatten. Die Banken selbst waren grundsätzlich liquide. Diese Art der Volkswirtschaft, dieses Staatsgebaren ohne Vorgriff auf die Zukunft, mit Ansparen des Kapitals und der Ausgaben vorweg wurde aber durch die Umwertung aller Werte diskreditiert. Sparen gilt jetzt als Behinderung der Expansion, ein Exportüberschuss als Sabotage an den anderen, nicht leistungsbereiten Staaten. Die Banken werden durch Negativzinsen der Notenbanken zu immer waghalsigerer Kreditgewährung getrieben. Die obersten Instanzen der entwickelten Länder empfehlen nachdrücklich solche falschen Werte: die OECD, der Internationale Währungsfonds, die Zentralbanken.

Krisen waren und sind kein Argument gegen die Marktwirtschaft, denn diese lernt gerade durch Krisen. Politisch verbockte Systeme jedoch rufen in Krisen nach immer engeren politischen Regulierungen, sie werden pfadabhängig, neue Schulden sind angeblich „alternativlos“, und schließlich fährt ein solches System als Ganzes an die Wand. Die Notenbanken stützen die Staatsausgaben durch neues Geld und Tiefstzinsen, sie monetisieren also die Fiskalpolitik, was immer neue Durchgriffe, Rechtsbeugungen und Hilfspakete im Euroraum verlangt. Der größte Markt der Welt, der Kapitalmarkt, trägt keine Preisschilder mehr. Kapital wird in größtem Ausmaß fehlgeleitet, in falsche Staatsausgaben, Beamtenheere, Umverteilungen, Immobilienblasen, Wertpapierblasen. Eigentlich sind sämtliche Märkte verfälscht, gelenkt, umgedeutet. Zwei Säulen der Zivilisation, der Staatskredit und das Papiergeld, sind gefährdet. Dunkle Ahnungen begleiten daher die Zukunft des Euro und der defizitären Staaten.

Zurück und vorwärts zur Märktewirtschaft

Wenn Geld als Tauschmittel, als Wertmaßstab und zur Wertaufbewahrung über die Zeiten dienen soll, dann muss es stabil bleiben. Es soll nicht für andere Zwecke aufgebläht und verfremdet werden. Die österreichische Schule der Nationalökonomie wandte sich stets gegen die Verluderung des Geldwerts durch Kreditexpansionen. Gold als Geldbasis bot seinerzeit Stabilität; dies könnte es wiederum tun oder es entwickelt sich ein System wie Bitcoin, das die Geldausgabe beschränkt. Heute wird darüber diskutiert, dass die Banken wieder als Tresore dienen sollten. Das würde bedeuten, dass sie die Einlagen und Vermögen der Kunden entgegennehmen, sie aber gleich in Anlagen weiterleiten („Narrow Banking“). Geben sie keine Kredite, vermeiden sie jedes systemische Risiko. Die Wirtschaft würde sich finanzieren, indem sie Aktien, Obligationen an das voraussparende Publikum verkauft. Kredite erhält sie aus Geldmarktfonds und durch Immobilienfonds, in welche die Kunden investieren. Ein Euro bleibt ein Euro und wird nicht zu zwei, drei oder zehn kreditierten Euro. Alle Anlagerisiken bleiben beim Anleger, beim Kunden der Bank. Die Bank verdient als Vermögensverwalter, aber nicht mit der Zinsmarge.

Der Staat soll seinerseits nicht zweckentfremdet, nicht für irgendwelche Konjunkturankurbelungen funktionalisiert werden. Das Budget soll stets, oder mindestens über einen Konjunkturzyklus hin, im Gleichgewicht sein. Im Schweizer Kanton St. Gallen gilt seit 1929 ein Defizitverbot – und dennoch verfügt der Kanton über gute Spitäler, Schulen, Straßen und eine Universität. Die staatlichen Instanzen jeder Ebene – Gemeinden, Bundesländer, Euroländer – sollen für Einnahmen und Ausgaben abschließend verantwortlich sein, ohne Hilfe übergeordneter oder benachbarter Gebietskörperschaften.

Vor einem derart stabilen Hintergrund wird es eine Freude sein, Unternehmen zu gründen, zu vergrößern, Innovationen zu tätigen. Der Geldwert bleibt stabil, Banken sind sicher, Krisen werden durch Eigenkapital abgefedert und schnell gelöst. Keine Hebelwirkungen, weder im Aufschwung noch in Krisen. Die enormen Wachstumsraten der industriellen Revolution im 19. Jahrhundert fanden unter solchen Bedingungen statt – goldgedecktes Geld, oft sogar durch private Banken ausgegeben (Schweiz, USA, Schottland). Wenige Regeln, sparsame Staaten, Freihandel. Dank Märkten eben.

Zusammenfassung

- Seit den 1960er-Jahren werden selbst für kleine konjunkturelle Flauten die Staatsschulden erhöht, um mit dem geliehenen Geld die Wirtschaft aus der Krise zu investieren. Die sich häufenden Defizite führten zu einer Überschuldung der Staaten, die wiederum nach neuen Schulden rief. Das erlaubte den Regierungen, sich vor notwendigen Reformen zu drücken.

- Heute ist billiges Geld in Hülle und Fülle vorhanden. Die Firmen schaffen aber kaum noch Arbeitsplätze. Vor allem deshalb nicht, weil die Arbeitsmärkte (neben vielen anderen Märkten) zu stark reguliert sind, die Steuerbelastung zu hoch geworden ist und viele Unternehmen selbst zu hohe Schulden aufgebaut haben.

- Der Weg aus diesem Teufelskreis führt über eine Kehrtwende in der Geldpolitik, über sanierte Staatshaushalte und einen Rückbau der überbordenden Regulierung. Der Staat sollte sich aus der aktiven Konjunkturpolitik zurückziehen und Rechtssicherheit bieten, die Wirtschaft sollte sich über Aktien und Obligationen finanzieren, die Banken als Vermögensverwalter fungieren. Die enormen Wachstums raten der industriellen Revolution fanden unter derartigen Bedingungen statt – es würde auch heute wieder klappen.

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah