Die EZB im Hyperraum?

- 25.10.2019

- Lesezeit ca. 3 min

Europas Geldpolitik ist neuerlich im Krisenmodus. Das birgt auch Gefahren – vor allem langfristig.

Mit Notenbanken verhält es sich ja ähnlich wie mit Lebensmittelbehörden: Es ist selten ein gutes Zeichen, wenn man häufig von ihnen auf den Titelseiten von Zeitungen liest. Mit dem Wechsel von Mario Draghi an der Spitze der Europäischen Zentralbank (EZB) ist aber die europäische Geldpolitik wieder im medialen Scheinwerferlicht. Nach fast acht Jahren als ihr Präsident hat Draghi zu seinem Abschied noch einmal einige Register gezogen: Leitzinsen wurden weiter gesenkt oder ein neuerliches Ankaufprogramm für Staatsanleihen angekündigt. Der Währungsraum Euro-Zone scheint wieder in eine Malaise gestolpert zu sein, die EZB ist jedenfalls sichtbar im Krisenmodus. (Und das, obwohl die Zinsen für Banken bereits bei minus 0,5 Prozent liegen, selbst Länder wie Italien an den Kapitalmärkten das Geld nachgeschmissen bekommen, und Europas Notenbanken bereits mehr als 2.000 Milliarden Euro an Staatsschulden gekauft haben.)

So war die Kritik an den letzten Entscheidungen der Ära Draghi lautstark. Nicht nur warnten ehemalige deutsche, französische und ein österreichischer Notenbanker davor, dass sich die EZB auf dem Holzweg befinde. Auch im Rat der Europäischen Zentralbank gab es Dissens, wie ihn etwa der neue OeNB-Gouverneur Robert Holzmann in Interviews formulierte. Im Handelsblatt warnte er jetzt, dass die Geldpolitik mit den Negativzinsen einen “Sprung in den Hyperraum” wage, wie in einer Science-Fiction-Welt. Der Vergleich soll verdeutlichen, für wie gefährlich der österreichische Gouverneur das Experiment mit der Geldpolitik hält, denn für die Reise im Hyperraum in “Star Wars” braucht es außerordentliche Präzision, um einen schwerwiegenden Unfall zu vermeiden.

Doch wie wahrscheinlich ist ein Unfall der europäischen Geldpolitik? Von einer sprunghaften Inflation ist beim Blick auf die Verbraucherpreise wenig zu sehen. Anders als im Hyperraum treten die Probleme der Geldpolitik eher langsam zutage. Die extrem niedrigen Zinsen werden Anleger immer mehr dazu verleiten, ein höheres Risiko zu nehmen. Nicht nur Staatsanleihen verzeichnen regelrechte Rekorde, sondern auch Unternehmenskredite, Aktien oder Krypto-Anlagen. An den Immobilienmärkten in vielen Euroländern sieht man längst, wie die niedrigen Zinsen zu steigenden Wohnungs-, Häuser- und Grundpreisen beitragen und junge Zuzügler aus den Städten “gepreist” werden.

Beihilfe zur Eiszeit

Gleichzeitig wird die Entstehung sogenannter Zombies begünstigt. Denn dank guter Finanzierungsbedingungen werden auch Unternehmen am Leben gehalten, die an sich insolvent wären. Das Kapital und die Mitarbeiter dieser “Zombies” wären andernorts produktiver einzusetzen. Damit trägt man in Frankfurt zur Phase geringen Wachstums sogar noch bei. Und auch die Gefahr von Umverteilung von unten nach oben besteht. In Ländern wie Österreich schlagen die Niedrigzinsen voll auf die konservativen und beliebten Anlageformen von Sparbuch bis Lebensversicherung durch, während von der Aufwertung der Aktien- und Immobilienmärkten eher wenige profitieren.

Die Märkte lesen die über-aktive EZB als Hinweis darauf, dass die Zinsen noch sehr, sehr lange sehr, sehr niedrig bleiben. Dabei wäre es wohl eine gute Nachricht, wenn man von der EZB demnächst weniger auf den Titelseiten lesen würde.

Kolumne von Lukas Sustala in der “Wiener Zeitung” (25.10.2019).

Mehr interessante Themen

Die Zinswette der Madame Lagarde

Kredite im Euro-Raum werden wieder billiger. Hoffentlich ist das nicht der nächste schwere Fehler der Europäischen Zentralbank.

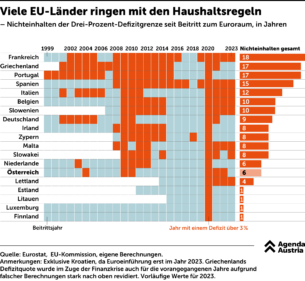

Wie oft die EU-Länder auf Maastricht „pfeifen“

Die Finanzpolitik in Europa steht derzeit unter steigendem Druck. Nicht nur die Jahre der Corona-Pandemie und der Teuerungskrise haben die Schulden steigen lassen. Auch in wirtschaftlich guten Jahren wurde fleißig mehr Geld ausgegeben als eingenommen. Nun steigen die Zinsen – aber die Staatsausgaben wachsen munter weiter.

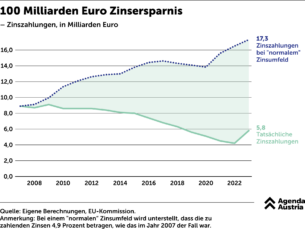

Nullzinsphase: Das 100 Milliarden Euro Zinsgeschenk

Das Niedrigzinsumfeld hat den Regierungen europaweit Zeit erkauft, strukturelle Reformen durchzuführen und Schuldenstände zu reduzieren. Passiert ist das Gegenteil. Schulden mit hohen Zinsen wurden mit neuen Schulden und niedrigen Zinsen refinanziert, um immer mehr Schulden aufzunehmen. So ist die Schuldenquote in Österreich im Zeitverlauf immer

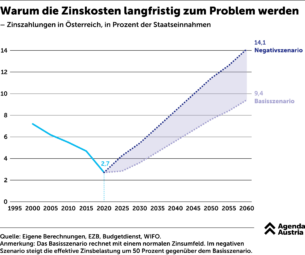

Warum die Zinskosten langfristig zum Problem werden

Das Österreichische Institut für Wirtschaftsforschung (WIFO) prognostizierte in einer Analyse für das Finanzministerium, dass die Schuldenquote bis 2060 aufgrund der genannten Kostentreiber auf über 120 Prozent des BIP steigen wird, falls die Politik nicht gegensteuert. Das würde die Refinanzierungskosten für Österreich erheblich erhöhen.

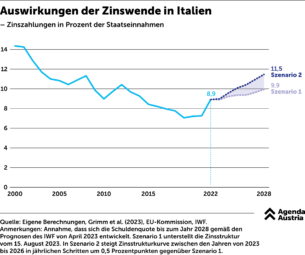

Auswirkungen der Zinswende in Italien

Nun ist Österreich noch eines der Länder mit vergleichsweise hoher Bonität unter Kreditgebern. Italien dagegen entging erst vor kurzem knapp einer Bewertung auf Ramschniveau.

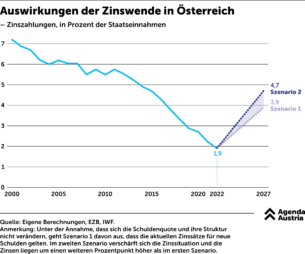

Auswirkungen der Zinswende in Österreich

Laut Daten der EZB müssen sowohl Österreich als auch Italien in den kommenden fünf Jahren etwa die Hälfte ihrer Verbindlichkeiten refinanzieren.