Wie sicher ist das Geld auf der Bank?

- 21.03.2023

- Lesezeit ca. 4 min

Die Silicon Valley Bank in Kalifornien ging vor Kurzem pleite, die Credit Suisse in der Schweiz musste mit dem größten Mitbewerber, der UBS, fusioniert werden, um nicht ebenfalls in die Insolvenz zu rutschen. Geht das jetzt so weiter? Folgen womöglich noch größere Crashs?

Sie sehen gerade einen Platzhalterinhalt von Buzzsprout. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere Informationen 'Hören Sie “Eine Frage noch…” auf Apple Podcasts, Spotify und Buzzsprout

Die schwere Finanzkrise von 2008 schien eigentlich überwunden, die Banken seien nun besser gegen Krisen gewappnet als vor der Krise, hieß es. Offenbar stimmt das nicht ganz. Was sollen ganz normale Bankkunden jetzt tun? Anworten gibt die Finanzexpertin Monika Rosen im aktuellen Podcast der Agenda Austria.

„Ich würde sagen, dass sich die Lage deutlich beruhigt hat. Die Maßnahmen, die auf beiden Seiten des Atlantiks gesetzt wurden, waren dazu angetan, das Vertrauen in den Finanzplatz zu stärken“, meint Monika Rosen. Ganz ausschließen könne man weitere Turbulenzen natürlich nicht, aber die Handlungen der Behörden hätten eindeutig gezeigt, dass man die Lektion von 2008 gelernt habe und sofort eingreift, um einen Dominoeffekt zu verhindern.

„Die Lehman Bank hat man pleite gehen lassen. Das war jetzt nicht der Fall. Die Silicon Valley Bank wurde geschlossen, es wurden aber alle Einlagen garantiert. Also man ließ das nicht so ausufern, wie das 2008 bei Lehman der Fall war“, sagt die Expertin. Auf der anderen Seite wurden die Investoren sehr wohl zur Kasse gebeten, das Risiko der Anleger sei schlagend geworden. „Auch das ist ein Unterschied zu 2008.“

Für Verunsicherung sorgte nicht zuletzt der Umstand, dass ausgerechnet die als besonders sicher geltenden Staatsanleihen derzeit ein Problem für die Banken darstellen können. Wegen der rasanten Zinserhöhungen verloren Papiere mit langer Laufzeit nämlich an Kurswert. Dieses Risiko sei wohl unterschätzt worden, sagt Monika Rosen. „Die Geschwindigkeit der Zinserhöhungen sorgte hier für Verwerfungen.“ Allerdings geht sie davon aus, dass die massiven Interventionen der Notenbanken bald zu Ende sein werden. Sowohl die EZB als auch die FED würden wohl noch einen Zinsschritt setzen – und danach erst einmal eine Pause einlegen. „Das ist auch einer der Gründe, warum sich der Aktienmarkt relativ rasch erfangen hat. Diese Fantasie beflügelt die Kurse und könnte zu einer nachhaltigen Verbesserung der Stimmung an den Märkten führen“, sagt Rosen. Auch die Teuerung zeige bereits Abkühlungstendenzen. „Die Frage ist jetzt nur, wie schnell sich die Inflation nachhaltig nach unten drücken lässt. Da gehen die Meinungen derzeit noch auseinander.“

Offen sei auch noch, ob eine Rezession droht. „Gerade in den USA wird das derzeit intensiv diskutiert. Wir haben sehr wohl noch Baustellen. Aber wenn die Zinserhöhungen ein Plateau erreicht haben, könnte es an den Börsen wieder bergauf gehen. Denn eines zeigt sich im langfristigen Vergleich ja auch: Die Aktienmärkte drehen, bevor es die Konjunktur tut.“

Monika Rosen gibt aus Prinzip keine Anlagetipps, empfiehlt aber, sich jetzt mit dem Thema Börse zu beschäftigen. Die besseren Chancen sieht sie aktuell in Europa. „In den letzten zehn Jahren hat der US-Markt deutlich besser performed. Das könnte sich jetzt umdrehen.“

Die Finanzkrise von 2008 sei für sie persönlich die anstrengendste, herausforderndste Zeit ihrer gesamten Berufslaufbahn gewesen, erzählt die einstige Chefanalysten der Unicredit/Bank Austria. Dennoch habe sie nie an einem letztlich guten Ende der Turbulenzen gezweifelt, sagt Rosen. „Ich war immer davon überzeugt, dass es gelingen wird, die Schwierigkeiten zu überwinden, und so kam es dann ja auch.“

Die neue UBS bringt es auf eine Bilanzsumme von 1,6 Billionen Franken, mehr als das Doppelte der Schweizer Wirtschaftsleistung. Kritiker der Fusion mit der Credit Suisse warnen, dass die Rettung einer solchen Riesenbank wohl nicht möglich sein würde. Monika Rosen widerspricht: „Auch eine Bank dieser Größenordnung ist keine Insel, sondern sie agiert auf einem internationalen Feld. Am Ende des Tages müssten dann auch internationale Kräfte bei der Rettung helfen, was im Fall des Falles sicher passieren würde.“ Alle Maßnahmen der vergangenen Wochen zeigen aus Sicht der Expertin, dass Bankkunden keinen Grund haben, sich Sorgen zu machen. „Die Einlagen sind sicher.“

Zur Person:

Monika Rosen, 61. Die Finanzexpertin war über 20 Jahre lang Chefanalystin der Bank Austria. Seit ihrer Pensionierung im Vorjahr hält sie Vorträge, schreibt Kolumnen und ist als Vizepräsidentin der Österreichisch-amerikanischen Gesellschaft aktiv.

Hören Sie “Eine Frage noch…” auf Apple Podcasts, Spotify und Buzzsprout

Mehr interessante Themen

Gemeindebudgets wachsen rasant

Die Gemeindeeinnahmen sind seit dem letzten Vorkrisenjahr 2019 um 31 Prozent gestiegen.

Budget: Von Sparen keine Spur

Der Dreierkoalition aus ÖVP, SPÖ und Neos ist es nach eigenen Angaben nur unter geradezu unmenschlichen Sparanstrengungen gelungen, das Budget wieder in die richtigen Bahnen zu lenken.

Wie teuer ist Arbeit in Österreich?

Österreich zählt zu den Ländern mit den höchsten Arbeitskosten weltweit. Laut einer Agenda Austria-Berechnung anhand aktueller OECD-Daten belaufen sich die durchschnittlichen Kosten pro Arbeitnehmer auf fast 80.000 Euro im Jahr.

Die Wirtschaft schrumpft, die Löhne steigen

Die österreichischen Löhne eilen davon. Die sture Inflationsabgeltung mithilfe der Benya-Formel hat Österreich im Vergleich zum Euroraum in den letzten Jahren geradezu abheben lassen, wie eine Auswertung der Agenda Austria zeigt.

Kalte Progression: Der Fehler im System ist zurück

Was von der ÖVP als großer Triumph der letzten Legislaturperiode verkauft wurde, ist nun wieder Geschichte: Die vollständige Abschaffung der Kalten Progression.

Warum Finanzbildung für Schüler so wichtig ist

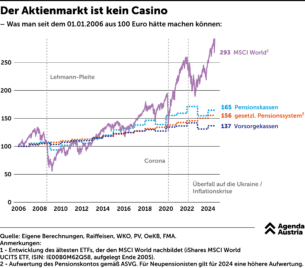

Dass führende Politiker in Österreich nicht viel vom Aktienmarkt halten, ist nicht neu. Daher wollen sie auch nicht, dass in den Schulen etwas darüber erzählt wird. Lieber bedienen sie klassenkämpferische Ressentiments und malen die in Rauch aufgegangene Altersvorsorge an die Wand. Dabei zeigen die Zahlen, dass es sich lohnt, etwas über Aktie