Langfassung

- 23.02.2015

- Lesezeit ca. 2 min

Wer von einer Pensionsautomatik profitieren würde. Und wer nicht.

Das österreichische Pensionssystem basiert auf einem Umlageverfahren. Die Erwerbstätigen finanzieren die Pensionen jener, die bereits im Ruhestand sind.

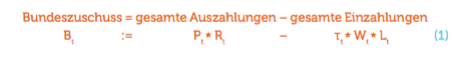

Um dieses Umlageverfahren im (finanziellen) Gleichgewicht zu halten, müssten sich die Einzahlungen zu jedem Zeitpunkt mit den Auszahlungen decken. Sind die Auszahlungen (Pensionen) höher als die Einzahlungen, muss der Staat eingreifen und mit Steuergeldern den fehlenden Beitrag ausgleichen. Mathematisch kann die Lücke im Umlageverfahren wie folgt dargestellt werden:

Die Auszahlungen ergeben sich aus der Durchschnittspension (P) multipliziert mit der Anzahl der Pensionisten (R); die Einzahlungen zeigen die Beitragsrate[1] (T) multipliziert mit der durchschnittlichen Bemessungsgrundlage, also dem Durchschnittslohn (W), und der Zahl der Beitragszahler (L). Diese Gleichung ist zu jedem Zeitpunkt erfüllt. Eine allenfalls anfallende Deckungslücke gleicht in Österreich der Staat aus („Ausfallhaftung“).[2]

Gleichung (1) kann nun folgendermaßen umgeschrieben werden[3]:

(b) bezeichnet den Bundesbeitrag gemessen an den gesamten Ausgaben (B / P*R). Die Belastungsrate (BR) stellt die Anzahl der Pensionisten der Anzahl der Beschäftigten gegenüber (R/L). Die durchschnittliche Ersatzrate (q) gibt das Verhältnis von Durchschnittspension zum Durchschnittseinkommen wieder (P/W).

Der „nicht gedeckte“ Aufwand lag 2014 laut Pensionskommission (2014) in Österreich bei über 8 Milliarden Euro. Gemessen an den Gesamtausgaben bedeutet dies einen Bundesbeitrag von knapp einem Viertel der gesamten Ausgaben des Pensionssystems. Hinzu kommen weitere Zuschüsse (diverse Sozialleistungen), für die der Staat zusätzlich aufkommen muss, womit man bei rund 9,6 Milliarden Euro liegt. Beamtenpensionen sind aus dem System der Pflichtversicherungen (ASVG, BSVG, FSVG und GSVG) ausgenommen. Für diese werden zusätzlich rund 8 Milliarden Euro pro Jahr ausgegeben.

Wollte die Regierung den Bundesbeitrag reduzieren, stünden ihr folgende Instrumente zur Verfügung:

Höhere Beitragsrate (T):

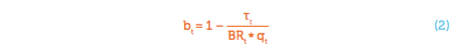

Mit einer Erhöhung der Beitragsrate steigen die Einzahlungen ins Pensionssystem, wodurch ceteris paribus ein niedrigerer Bundesbeitrag benötigt bzw. möglich wird. Österreich hat mit 22,8 Prozent des Bruttolohns allerdings bereits jetzt eine sehr hohe Beitragsrate. Eine weitere Anhebung würde auch die ebenfalls schon sehr hohen Lohnnebenkosten erhöhen. Die Konsequenz einer dauerhaft höheren Beitragsrate wäre zudem, dass die arbeitende Generation (und hier vor allem die Jüngsten) die steigenden Kosten der Pensionen zu tragen hätte.

Beiträge gemessen am Bruttolohn, EU-Vergleich

Abbildung 1. Quelle: OECD (2013).

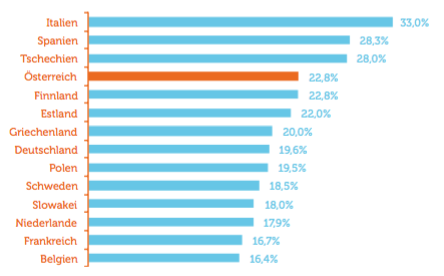

Niedrigere Pensionen (sinkende Ersatzrate (q)):

Wird ceteris paribus ein geringerer Bundeszuschuss angestrebt, könnte dieses Ziel auch über eine niedrigere Pensionsansprüche (geringere Ersatzrate) erreicht werden. Die Ersatzrate ist in Österreich im europäischen Vergleich relativ hoch. Ob dieses Szenario rechtlich umsetzbar ist, ist umstritten, weil aufgrund des Vertrauensschutzes praktisch nur schwer (lediglich durch Anpassung unter Inflationsniveau) in bestehende Pensionen und nur sehr schwer in Leistungsversprechen an kurz vor der Pensionierung stehende Personen eingegriffen werden kann. Zudem ist dies politisch zumeist nicht gewollt. Eine permanente Pensionskürzung würde alle Generationen treffen – die Älteren früher, die Jüngeren später.

Pensionshöhe in Prozent des durchschnittlichen Nettolohns, EU-Vergleich

Abbildung 2. Quelle: OECD (2013).

Das Verhältnis von Ein- und Auszahlern (BR) verbessern:

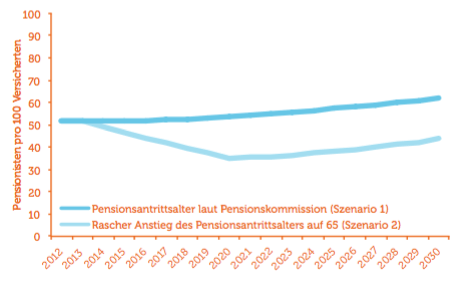

Die Belastungsrate (BR) spiegelt die Relation zwischen Pensionisten und Einzahlern wider und ist ein weitgehend exogen bestimmter Faktor (siehe Abbildung 3). Die steigende Lebenserwartung sowie die bevorstehende Pensionierung geburtenstarker Jahrgänge und eine niedrige Fertilität lassen die Belastungsrate steigen, was ceteris paribus zu einem höheren Bundeszuschuss führt. Ein gewisser Ausgleich ist durch höhere Erwerbsbeteiligung der Bevölkerung im arbeitsfähigen Alter, durch einen Anstieg des Pensionsantrittsalters sowie durch verstärkte Migration in den Arbeitsmarkt denkbar. Das Anheben des effektiven Pensionsantrittsalters kann den Anstieg der Belastungsrate abschwächen, da es die Zahl der Pensionisten verringert und zugleich die Zahl der Versicherten erhöht. Dies wäre durchaus sinnvoll, müsste jedoch schneller als bisher erfolgen. Auch eine generell höhere Partizipation auf dem Arbeitsmarkt würde die Zahl der Einzahler erhöhen und daher die Belastungsrate senken.

Wie viele Pensionisten kommen auf hundert Beitragszahler

Abbildung 3.

Anmerkung: Für die Definition der Szenarien siehe Seite 28.

Quelle: Pensionskommission (2014), eigene Berechnungen.

Warum eine Umstellung auf das schwedische Modell sinnvoll wäre

Das Umlageverfahren ist so lange stabil, wie die Einzahlungen die Pensionsansprüche decken. Die steigende Lebenserwartung und eine niedrige Geburtenrate bringen das österreichische Pensionssystem jedoch zunehmend aus dem finanziellen Gleichgewicht – die Auszahlungen steigen seit Jahren schneller als die Einzahlungen. Schon bisher waren einige Anpassungen nötig: Konkret ist das effektive Pensionsantrittsalter in den letzten Jahren leicht gestiegen. Trotzdem wächst der Zuschuss aus dem Budget Jahr für Jahr.

Die tatsächlichen Einzahlungen des heimischen Pensionssystems sind für die Bürger nur schwer zu durchblicken. Schon die Aufteilung des Pensionsversicherungsbeitrages (22,8 Prozent des Bruttolohns) auf Arbeitgeber und Arbeitnehmer führt dazu, dass die Beitragszahler kaum erkennen können, was sie tatsächlich einzahlen müssen. Eine Mehrzahl der Bevölkerung in Italien, Spanien, Deutschland und Frankreich unterschätzt allein aufgrund der Aufteilung der Pensionsversicherungsbeiträge die direkten Kosten für das Pensionssystem.[4] Dabei sind die indirekten Kosten, die durch den steuerfinanzierten Bundesbeitrag für das Pensionssystem entstehen, noch gar nicht mitberücksichtigt. Der Bundesbeitrag führt nämlich dazu, dass die tatsächlich anfallende Beitragsrate auf einem noch höheren Niveau als die vorgegebenen 22,8 Prozent des Bruttolohns liegt („Fiskalillusion“). Die Berechnung der tatsächlich anfallenden Beitragsrate ist im Appendix dargestellt.

Im schwedischen Modell ist die langfristige finanzielle Stabilität ohne Eingriffe der Politik gesichert. Dies geschieht zum einen durch die Anpassung des Pensionsanspruches an die Lebenserwartung: Eine höhere Lebenserwartung führt zu keiner Mehrbelastung, weil dadurch automatisch die jährliche Pension sinkt. Zum anderen werden „Kohorteneffekte“ (Schwankungen aufgrund unterschiedlich starker Geburtenjahrgänge, zum Beispiel Babyboomer) durch automatische Anpassungen abgefedert. Dieser sogenannte „Automatic Balance Mechanism“ (ABM) sorgt nämlich dafür, dass die durch die unterschiedliche Stärke von Geburtenjahrgängen auftretende Mehrbelastung fair auf die arbeitende und pensionierte Bevölkerung aufgeteilt wird. Dieser Automatismus wäre in Österreich auch möglich, wenn die Pensionsformel 45-65-80 an die steigende Lebenserwartung angepasst werden würde (siehe Knell, 2013).

Aufgrund der direkten Finanzierung (Einzahlungen entsprechen den Auszahlungen) des Pensionssystems, schießt der schwedische Staat direkt keine Mittel[5] zu, außer für eine gewollte Umverteilung wie z. B. die Mindestpension. Daher gibt es im schwedischen System keine „Fiskalillusion“ – das System ist transparent. Man muss allerdings betonen, dass in Schweden jene Fälle, die in Österreich als Invaliditätspension bezeichnet werden, aus dem Gesundheitssystem finanziert werden. In Österreich wird dies nun auch schrittweise geändert.

Das schwedische System ist für jeden Einzahler und Pensionsbezieher klar durchschaubar. Die soziale Abfederung liegt in der Hand der Regierung, die durch das Festlegen einer Mindestpension und von Anrechnungszeiten soziale Hilfestellung leisten kann. Die Einfachheit des Systems sorgt für mehr Vertrauen; die Einzahlungen und die zu erwartenden Pensionsansprüche sind klar erkennbar. Das System ist nicht von Zuschüssen aus dem Budget abhängig, die heute von den Steuerzahlern oder morgen von den nachkommenden Jahrgängen bezahlt werden müssen.

Die Schweden entscheiden selbst, mit welchem Alter sie die Pension antreten. Jeder Bürger kann zwischen 61 und 69 Jahren in Pension gehen, und es ist allen zu jedem Zeitpunkt klar, wie hoch die Pension sein wird. Die österreichische Korridorpension basiert auf einem ähnlichen Konzept (Pensionsantritt zwischen 62 und 68). In Schweden kann die Pension auch in Form einer Teilpension bezogen werden, die einen fließenden Übergang vom Erwerbsleben in die Pension ermöglicht (Stundenreduktion). Auch die Rückkehr in ein Beschäftigungsverhältnis (Teil- oder Vollzeit) ist jederzeit möglich. Das schwedische Modell zeigt mit größerer Kostenwahrheit auf, welche Konsequenzen längeres bzw. kürzeres Arbeiten hat. Dies ist aus der einfachen Berechnungsformel leichter abzulesen, und die Zu- und Abschläge richten sich, anders als in Österreich, nach den selbst geleisteten Beiträgen.

Da das schwedische Pensionssystem auch ohne höhere Beiträge der Jüngeren (und ohne Zuschuss aus dem Budget) finanziell stabil bleibt, ist es den kommenden Generationen gegenüber fair. In Österreich hingegen werden Jüngere durch die jährlich steigenden Zuschüsse aus dem Budget, die sie entweder über Steuern oder über Schulden finanzieren müssen, verhältnismäßig mehr belastet. Das schwedische Modell ist insofern „kostenneutral“, als die Pensionen direkt von der Höhe der Einzahlungen abhängen. Eine garantierte Pensionshöhe gibt es – abgesehen von der Mindestpension – nicht.

Fix ist in Schweden hingegen die Höhe der Pensionsbeiträge mit 18,5 Prozent des Bruttolohns (2,5 Prozent davon gehen in ein kapitalgedecktes System). Es gibt keine politische Diskussion mehr darüber, ob dieser Prozentsatz geändert werden soll. Das Versprechen, so wie in Österreich nach 45 Beitragsjahren 80 Prozent seines durchschnittlichen Brutto-Lebenseinkommens als Pension zu erhalten, gibt es im skandinavischen Modell nicht. In Schweden steht somit das Individuum verstärkt in der Verantwortung, zusätzlich eine private Vorsorge zu treffen.

Das schwedische Modell hat eine Schwäche: Es braucht einen Ausgleichsfonds, um Finanzierungslöcher auszutarieren, die aufgrund von Konjunkturschwankungen, einer schwächeren Zuwanderung oder der Pensionierung geburtenstarker Jahrgänge entstehen. Dieser Ausgleichsfonds muss auch ein nennenswertes Volumen erreichen. Nicht jedes Land ist in der Lage, eine solche Liquiditätsreserve bereitzustellen. Schweden verfügte zum Zeitpunkt der Umstellung des Pensionssystems bereits über einen Pensionsfonds, weil es seit 1960 Teile der Einzahlungen zurückgelegt hatte (siehe Palmer, 2002). In Österreich könnte dieses Problem über die Verzinsung der Pensionskonten mit dem Wachstum der Lohnsumme (siehe oben) gelöst werden. Diese schwächere Verzinsung der eingezahlten Beiträge würde allerdings zu einer versteckten Pensionskürzung führen.

Wen die Umstellung wie betrifft – ein Modell

Österreichs Pensionssystem ist aufgrund der demografischen Entwicklung (steigende Lebenserwartung, sinkende Geburtenrate, unterschiedlich starke Jahrgänge) ständigen Anpassungen ausgesetzt.

Reformen betreffen stets die jüngeren Generationen, während Rentner eigentlich nur von einer Nicht-Anpassung der Pensionen an die Inflationsrate belastet wären. Zumal sind direkte Pensionskürzungen aufgrund des Vertrauensschutzes so gut wie unmöglich.[6]

Werden Reformvorhaben weiter aufgeschoben, profitieren tendenziell ältere Jahrgänge, da die steigenden Ausgaben über Schulden oder Steuern finanziert werden und diese zum größeren Teil von den jüngeren Generationen bezahlt werden müssen. Ein System, das nur dann finanziell stabil ist, wenn die Politik eingreift und es anpasst, verliert seine Glaubwürdigkeit, vor allem, wenn die ältere Bevölkerung die Überhand gewinnt und somit die politische Mehrheit stellt.

In Anbetracht dieser Punkte stellt sich die Frage: Gibt es überhaupt noch eine Mehrheit von Wählern, die von einem System wie in Schweden profitieren würde, das durch einen Automatismus stabilisiert wird? Um dies zu beantworten, muss man die Gewinner und die Verlierer einer Umstellung auf das schwedische System definieren. Ob jemand profitiert oder nicht, hängt in erster Linie vom Zeitpunkt der Geburt ab – es kommt also vor allem darauf an, wie viele Jahre jemand noch bis zur Pensionierung hat.

- Die Verlierer einer Umstellung auf das schwedische Modell wären die Arbeitnehmer, die schon länger im Erwerbsleben, aber noch nicht unmittelbar vor der Pensionierung stehen. Wo die Grenze zwischen Gewinnern und Verlierern genau verläuft, hängt davon ab, wer den steigenden Bundeszuschuss finanziert (Pensionisten versus Beitragszahler, Bezieher hoher Einkommen versus Geringverdiener). Aufgrund der automatischen Anpassung der Pension an die Lebenserwartung fiele der Pensionsbezug für ältere Arbeitnehmer geringer aus als im österreichischen System. Daraus folgt: Je älter ein Arbeitnehmer ist, einen desto geringeren Anreiz hat er, für eine Reform zu stimmen.

- Die Gewinner eines Systemwechsels wären die jüngeren Generationen. Die steigenden Kosten des aktuellen Pensionssystems verursachen höhere indirekte Beiträge durch Verschuldung oder Steuern, die vor allem von den Jüngeren getragen werden müssen. Diese hätten einen Anreiz, für das schwedische System zu stimmen, da sie zwar vermutlich auch weniger Pension bekämen, die Höhe der gesamten Einzahlungen jedoch ebenfalls geringer ausfallen würde. Deren Verluste würden also eingedämmt werden. Je jünger ein Arbeitnehmer, desto mehr würde er von einer fairen Pensionsreform profitieren, da die Zusatzkosten des aktuellen Systems auf eine größere Bevölkerungsgruppe aufgeteilt werden könnten – die derzeitigen Pensionisten müssten einen Teil der Mehrkosten tragen.

Aus diesen Überlegungen folgt, dass es ein Alter gibt, bei dem ein Erwerbstätiger im Fall einer Umstellung des österreichischen auf das schwedische System weder gewinnt noch verliert.[7] Für einen Durchschnittsversicherten in diesem Alter ist die Differenz zwischen Einzahlungen und Auszahlungen in beiden Systemen gleich, weil er im österreichischen System eine höhere Pension empfängt, im schwedischen System dafür weniger Beiträge zahlen muss.

Wo liegt das Indifferenzalter?

Um den Nutzen einer Systemumstellung für einen durchschnittlichen Arbeitnehmer zu ermitteln, wird eine klassische Barwert-Berechnung herangezogen[8]. Diese Rechnung wird für alle Jahrgänge und zu unterschiedlichsten Zeitpunkten durchgeführt. Zahlungen in der Vergangenheit werden als „sunk costs“ gewertet und gehen daher nicht in die Berechnung ein, weil sie irreversibel sind. Würde der Staat von heute auf morgen keine Pensionen mehr auszahlen, fielen die Einzahler um ihre Beiträge um. Der Barwert besteht daher aus allen zukünftigen Zahlungsflüssen bis zum statistisch erwarteten Todesjahr (Lebenserwartung). Dieser Barwert wird sowohl im österreichischen Modell als auch im schwedischen Modell berechnet. Danach wird der Netto-Barwert (Differenz der Barwerte beider Systeme) ermittelt. Ist der Netto-Barwert eines Geburtenjahrgangs positiv, so bevorzugt dieser zum gegebenen Zeitpunkt das österreichische System, ist er negativ, wird das schwedische Modell präferiert. Wird jener Jahrgang ermittelt, bei dem der Netto-Barwert bei null liegt, erhält man das Indifferenzalter. Jene Personen, die altersmäßig darunter liegen, bevorzugen das schwedische System, jene, die darüber liegen (also die Älteren) das österreichische.

Das Modell vergleicht die Ein- und Auszahlungen einer Person im aktuellen österreichischen Pensionssystem mit jenen im aktuellen schwedischen Modell. Dabei können für diese Person unterschiedliche Pensionsrechte in der Vergangenheit nicht berücksichtigt werden.[9]

Für die Umsetzung einer Pensionsreform ist es im Sinne einer demokratischen Entscheidung und auch der politischen Machbarkeit wünschenswert, dass sich eine Mehrheit dafür ausspricht. Der Vergleich des Indifferenzalters und des Medianalters der wahlberechtigten Bevölkerung ermöglicht es, festzustellen, ob es überhaupt noch eine Mehrheit für eine Umstellung auf ein Pensionssystem nach schwedischem Vorbild gibt[10]. Ein Medianalter von beispielsweise 50 Jahren hieße, dass die eine Hälfte der wahlberechtigten Bevölkerung über 50 Jahre alt ist und die andere Hälfte jünger. Ist das Medianalter gleich dem Indifferenzalter, wäre genau die Hälfte der Wähler für und die Hälfte gegen eine Pensionsreform. Ist das Medianalter höher als das Indifferenzalter, findet eine Pensionsreform nach schwedischem Vorbild keine Mehrheit unter den Wählern. Liegt das Indifferenzalter jedoch über dem Medianalter, ist mehr als die Hälfte der Wähler für die Pensionsreform.

Das Modell basiert auf der Annahme eines geschlossenen Pensionssystems, in dem alle zusätzlichen Kosten die Versicherten und Pensionisten tragen.[11] So kann das österreichische System mit dem schwedischen verglichen werden. Dies führt auch dazu, dass eine Deckung der Finanzierungslücke über das Budget mit einer Erhöhung der Pensionsbeiträge oder einer Senkung der Renten gleichgesetzt werden kann. Daher gibt es lediglich zwei Möglichkeiten, das System im Gleichgewicht zu halten (siehe Gleichung 2):

- Höhere Pensionsbeiträge: Eine direkte oder indirekte[12] Erhöhung der Beiträge trifft ausschließlich die arbeitende Generation.

- Niedrigere Pensionen: Eine niedrigere Ersatzrate entspricht einer Reduktion der Pensionsbezüge und trifft gegenwärtige wie künftige Pensionisten.

Die Höhe des Indifferenzalters hängt vor allem davon ab, wie die zusätzlichen Kosten des österreichischen Pensionssystems zwischen der noch erwerbstätigen Bevölkerung und den Pensionisten aufgeteilt werden. Eine direkte Finanzierung über die Einkommenssteuer würde die Last zum Großteil auf die arbeitende Generation abwälzen. Pensionisten zahlen zwar auch Einkommenssteuer, jedoch verhältnismäßig in geringerem Ausmaß (niedrigeres Einkommen). Andere Steuern (z. B. Vermögenssteuern) lassen kaum Schlüsse zu, wer dadurch in welchem Ausmaß zur Kasse gebeten wird. Eine fortschreitende Neuverschuldung verschiebt die Finanzierung auf jüngere Generationen, die folglich verhältnismäßig stärker belastet wären.[13]

Um das österreichische System nun mit dem schwedischen System vergleichbar zu machen, wird im Modell ein Parameter a eingeführt, der Auskunft darüber gibt, in welchem Ausmaß die Mehrkosten auf die arbeitende Bevölkerung (Beitragsrate) und die Pensionisten (Ersatzrate) verteilt werden:

![]()

Der a-Wert bedeutet, dass der Anteil a des Bundesbeitrags im gegebenen Jahr von den Beitragszahlern und der Anteil (1 – a) von den Pensionisten bezahlt werden. Ein a-Wert von 1 bedeutet, dass die Finanzierung rein über die Beitragszahler erfolgt, während ein a-Wert von 0 nur die Pensionisten belastet. Aufgrund der Annahme eines geschlossenen Pensionssystems entspricht die Finanzierung der „Pensionslücke“ (Bundesbeitrag) einer indirekten Erhöhung der Beitragsrate bzw. einer indirekten Senkung der Ersatzrate.

Die Frage, wer den Bundeszuschuss zum Großteil zu bezahlen hat, beeinflusst das Indifferenzalter: Sind es die Erwerbstätigen (höherer a-Wert), werden Ältere keine dringende Notwendigkeit für Reformen sehen. Jüngere werden deshalb eher für eine rasche Reform plädieren, um die Lasten so gering wie möglich zu halten; das Indifferenzalter sinkt also. Finanzieren die Pensionisten über kaum steigende Pensionen den Bundeszuschuss (niedrigerer a-Wert), ist es genau umgekehrt, das Indifferenzalter steigt.

In der Literatur wird davon ausgegangen, dass die jüngere Generation für den erwarteten Anstieg des Bundeszuschusses aufkommen muss[14]. Die fixe Ersatzrate im österreichischen System lässt keine direkten Pensionskürzungen zu. Nur ein Anstieg der Pensionen (Valorisierung) unter Inflationsniveau wäre denkbar. Auch der oft zitierte Vertrauensschutz schützt Pensionisten vor Pensionskürzungen. Daher kann davon ausgegangen werden, dass die jüngeren Generationen den Großteil der Mehrkosten tragen müssen.

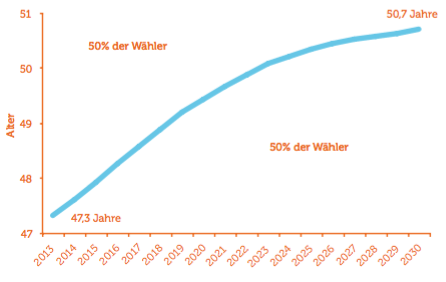

Das ominöse Medianalter

Um zu sehen, ob es eine Mehrheit für eine Reform des Pensionssystems gibt, muss das Indifferenzalter mit dem Medianalter der wahlberechtigten Bevölkerung (Personen ab 16 Jahren) verglichen werden. Das Medianalter ist wie bereits erwähnt jenes Alter, welches die wahlberechtigte Bevölkerung in zwei gleich große Teile teilt. Liegt das Medianalter beispielsweise bei 40 Jahren, bedeutet dies, dass die eine Hälfte der wahlberechtigten Bevölkerung jünger als 40 Jahre und die andere Hälfte älter als 40 Jahre ist. Wenn also das Indifferenzalter niedriger ist als das Medianalter, würden mehr als 50 Prozent der Wähler verlieren. Die Alterung der Bevölkerung (niedrige Fertilität und steigende Lebenserwartung in den vergangenen Jahrzehnten) führt dazu, dass sich das Medianalter der Wahlbevölkerung in Österreich nach oben bewegt.[15] Als Grundlage für die folgende Grafik dient die Bevölkerungsprognose von EUROSTAT.

Entwicklung des Medianalters der wahlberechtigten Bevölkerung

Abbildung 4. Quelle: EUROPOP (2013), Eigene Berechnungen.

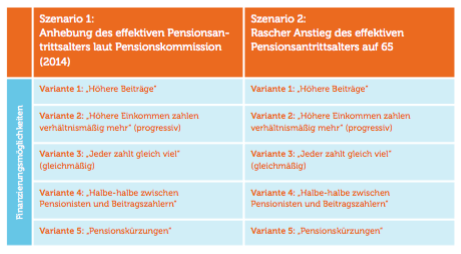

Welche Szenarien werden unterstellt?

Die Auswahl der Szenarien erfolgt wie bei Christl und Kucsera (2014). Zum einen wird eine Prognose der Pensionskommission (2014) gewählt, der zufolge das Pensionsantrittsalter bis zum Jahr 2030 auf 61,1 Jahre ansteigt (Szenario 1); zum anderen wird ein rasch ansteigendes Pensionsantrittsalter für Männer und Frauen auf 65 Jahre bis 2020 unterstellt (Szenario 2). Die Parametrisierung wird im Appendix im Detail beschrieben.

Die Szenarien berücksichtigen keine Übergangsfristen, und sie setzen eine konsequente Umstellung des Pensionssystems voraus, die für jeden sofort gültig wäre.

Ob dies politisch im Bereich des Möglichen ist, ist eine andere Frage. Der Vertrauensschutz, der oft von Politikern ins Treffen geführt wird, ist hier wohl ein Faktor, der gewisse Übergangsmechanismen notwendig machen würde. Gleichzeitig würde durch die dadurch entstehenden Kosten auch das Indifferenzalter nach unten gerückt. Eine Übergangsfrist kann in gewisser Weise als ein „Auskaufen“ gesehen werden und eventuell helfen, eine Mehrheit für eine Pensionsreform nach schwedischem Vorbild zu finden. Ein Übergang würde aber gleichzeitig die Ungleichbehandlung von Jüngeren und Älteren etwas länger aufrechterhalten.

Szenario 1: Anhebung des Pensionsantrittsalters laut Pensionskommission

Grundlage dieses Szenarios bildet die Prognose der Pensionskommission (2014) für das Pensionsantrittsalter. Dieses steigt bis 2030 von 58,5 Jahren (2013) auf 61,1 Jahre an (siehe Appendix). Geht man vor dem gesetzlich vorgeschriebenen AntrittsalterDas gesetzliche Antrittsalter von Frauen wird in Österreich bis 2033 stufenweise auf 65 Jahre angehoben und damit an jenes der Männer angeglichen. Das tatsächliche Antrittsalter liegt aktuell für Männer bei circa 62, für Frauen bei 61 Jahren. More in Pension, haben ältere Jahrgänge zu jedem Zeitpunkt einen höheren Barwert im österreichischen System, weil sie kürzer von der Last höherer Bundesbeiträge betroffen wären als jüngere Menschen, die noch lange in das System einzahlen müssen. Zusätzlich führt die steigende Lebenserwartung zu einer längeren Dauer der Auszahlungen.

Im schwedischen Modell spielt es keine Rolle, wie lange die Menschen arbeiten – die Höhe ihrer Pension hängt ausschließlich von den Einzahlungen in das System dividiert durch die statistisch erwartete „Restlebenszeit“ ab. Deshalb ist es in einer Barwertbetrachtung nicht von Bedeutung, ob das Modell einen Pensionsantritt im Alter von 62 oder von 67 Jahren unterstellt.

Szenario 2: Frauen und Männer gehen bereits 2020 mit 65 Jahren in Pension

Dieses Szenario geht von einem Anstieg des Pensionsantrittsalters für Männer und Frauen auf 65 Jahre bis 2020 aus. Die finanzielle Belastung für das österreichische System wäre in Folge geringer, weil die Bevölkerung länger arbeiten würde und der Staat daher weniger beisteuern müsste. Die Belastung wird durch die demografische Entwicklung anders verteilt, da es in diesem Modell weniger Pensionisten, dafür aber mehr Beitragszahler gibt.

Wer finanziert den Bundesbeitrag?

Für die beiden oben genannten Szenarien lassen sich nun unterschiedliche Varianten berechnen. Entscheidend für den potenziellen Vorteil einer Person im österreichischen System ist, ob bzw. in welchem Ausmaß die zusätzlichen Kosten (Bundesbeitrag) von dieser Person bezahlt werden müssen. Jüngere Jahrgänge bekämen nicht nur steigende Pensionsbeiträge (direkt und indirekt über eine Einkommenssteuer) zu spüren, sondern auch gekürzte Pensionen, wenn sie in Rente gehen. Sie wären prinzipiell im schwedischen Modell besser gestellt, da sie mit geringeren Mehrbelastungen rechnen könnten als im derzeitigen Pensionsregime. Ältere Jahrgänge hingegen würden das österreichische System bevorzugen, weil sie die entstehende Mehrbelastung nur über einen kürzeren Zeitraum zu tragen hätten. Sie wären damit die Gewinner, vor allem wenn die Beitragszahler die Kosten des steigenden Bundeszuschusses zu schultern hätten.

Wir unterscheiden daher zwischen den folgenden Finanzierungsmöglichkeiten für die Lücke im österreichischen Pensionssystem:

- Variante 1: „Beitragsorientierte Finanzierung“

In dieser Variante wird die Finanzierungslücke im Pensionssystem über höhere Pensionsbeiträge geschlossen. Oder indirekt über eine höhere Einkommenssteuer oder steigende Staatsschulden. Daher wird von einem hohen a-Wert[16] von 0,75 ausgegangen (die Gruppe der Erwerbstätigen müsste drei Viertel dieser Belastung tragen). - Variante 2: „Progressive Finanzierung“

Die Bezieher höherer Einkommen werden stärker belastet als die Bezieher niedriger Einkommen. Die Pensionisten übernehmen einen geringeren Anteil der Kosten als die Beitragszahler, da sie im Schnitt auch über ein geringeres Einkommen verfügen. - Variante 3: „Gleichmäßige Finanzierung“

Jede Person trägt dieselbe Last, unabhängig von der Höhe des Einkommens. Der Bundesbeitrag wird gleichmäßig auf jede Person aufgeteilt, jeder zahlt also den gleichen Anteil (Bundesbeitrag pro Versichertem und Pensionisten). - Variante 4: Pensionisten und Erwerbstätige machen „halbe-halbe“

In dieser Variante wird die Hälfte der Mehrbelastung von den Pensionisten, die andere Hälfte von den Beitragszahlern getragen – a entspricht dem Wert 0,5. Jüngere sind hier längerfristig stärker belastet, weil sie laut Prognose später auch weniger Pension bekommen werden. Knell (2005) argumentiert, dass ein a-Wert von 0,5 zu keiner generationengerechten Lastenverteilung führt. - Variante 5: Die Pensionisten werden verstärkt zur Kasse gebeten

Der Großteil der Belastung wird direkt über Pensionskürzungen oder indirekt über die Besteuerung von Pensionisten gedeckt. a entspricht 0,25. Von dieser Maßnahme sind natürlich auch die Beitragszahler betroffen, jedoch zum Großteil erst zu einem späteren Zeitpunkt (wenn sie die Pension antreten).

Die folgende Tabelle stellt die unterschiedlichen Berechnungen dar:

Überblick über die Modellberechnungen

Tabelle 2. Quelle: Eigene Berechnungen.

Ergebnisse des Modells

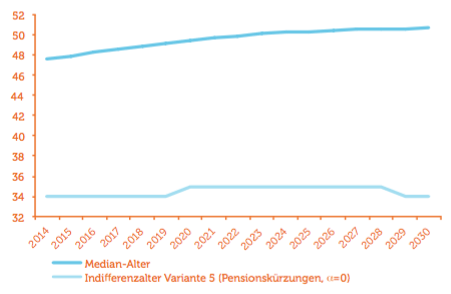

Vergleicht man nun Indifferenzalter und Medianalter, so lässt sich daraus ableiten, ob eine Pensionsreform nach schwedischem Modell eine Mehrzahl an Gewinnern oder Verlierern hervorbrächte. Gewinner ist demnach jeder, der individuell in einem ähnlich gestalteten Pensionssystem wie in Schweden finanziell besser gestellt wäre als im österreichischen System. Das sind in Österreich wie bereits erläutert die jüngeren Generationen – nicht zuletzt, weil die Pensionshöhe nicht an die Lebenserwartung geknüpft ist. Die jüngeren Jahrgänge werden jedoch in Zukunft wegen der Alterung der Bevölkerung in der Minderheit sein und daher als Wähler-gruppe an Bedeutung verlieren. Die Ergebnisse für beide Szenarien hängen natürlich stark von der politischen Entscheidung ab, wer die wachsenden Kosten des österreichischen Pensionssystems mehrheitlich zu tragen hat.

Szenario 1: Anhebung des Pensionsantrittsalters laut Pensionskommission

In diesem Szenario ist es egal, wie die Zusatzkosten des österreichischen Systems auf Pensionisten und Versicherte verteilt werden: in allen Varianten bevorzugen mehr Personen das österreichische System als das schwedische. Selbst wenn die Last der steigenden Kosten komplett von den Pensionisten getragen werden würde (a = 0), wäre das Indifferenzalter immer noch unterhalb des Medianalters. Das Indifferenzalter liegt in diesem Fall unter 35 Jahren. Der Grund dieses niedrigen Indifferenzalters ist, dass, obwohl die Pensionisten alle Zusatzkosten des Pensionssystems tragen (weniger Pension), die längere Auszahlungsperiode (höhere Lebenserwartung) diese Zusatzkosten kompensiert. Das gilt auch für die mittlere Bevölkerungsgruppe (35+ Jahre). Für diese Jahrgänge gibt es noch „genug“ Erwerbstätige, um die Zusatzkosten zu decken. Jüngere Jahrgänge bevorzugen wegen der hohen, über einen längeren Zeitraum zu zahlenden Zusatzkosten das schwedische System.

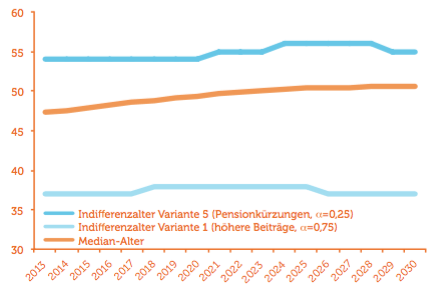

Median- und Indifferenzalter in Szenario 1

Abbildung 5. Quelle: Eigene Berechnungen.

Eine Umstellung auf ein generationenübergreifend faires System wie in Schweden würde in der wahlberechtigten Bevölkerung keine Mehrheit finden. Hält die Bundesregierung an diesem Zeitplan (Anhebung des Pensionsantrittsalters auf 61,1 Jahre bis 2030) fest, haben die Wähler keinerlei Anreiz, für eine Änderung des Pensionssystems zu votieren – ausgenommen Personen jünger als 34 Jahre. Die Älteren sind im österreichischen System besser gestellt als im schwedischen System, weil bei der Berechnung ihrer Pensionen die steigende Lebenserwartung und die Bevölkerungsentwicklung keine Rolle spielen und die damit verbundene längere Auszahlungsdauer nicht berücksichtigt wird. Für die Jüngeren würde diese Anpassung zwar auch nicht direkt erfolgen, sie müssten jedoch über Steuern und steigende Staatsschulden die indirekten Kosten des Systems tragen und wären somit im österreichischen System stärker belastet. Nun wird in der Diskussion des Öfteren eingeworfen, dass ältere Menschen nicht nach rein egoistischen Gesichtspunkten entscheiden, ihre Präferenzen also nicht nur das eigene finanzielle Wohlergehen widerspiegeln. Daher werden an dieser Stelle gesondert die Präferenzen älterer Wahlberechtigter diskutiert[17]:

- Wer ausschließlich am eigenen Wohlergehen interessiert und im Jahr 2014 älter als 34 Jahre ist, sollte aus finanzieller Sicht (Eigeninteresse) gegen eine Pensionsreform stimmen, weil eine Änderung des Systems den Barwert künftiger Zahlungsflüsse reduziert.

- Wie aber verhält es sich, wenn ältere Menschen bei ihren Entscheidungen auch das Wohlergehen der nachkommenden Generationen berücksichtigen, wenn sie also an einer dauerhaften Finanzierbarkeit des Pensionssystems interessiert sind? In diesem Fall ist es durchaus möglich, dass ältere Menschen einen Umbau des heimischen Pensionssystems befürworten, obwohl sie selbst dadurch (monetär) schlechter gestellt wären. Genauso ist es aber denkbar, dass selbst bei einer Rücksichtnahme auf die eigenen Kinder gegen eine Reform votiert wird. Dies mit dem Argument, dass Eltern die im österreichischen Modell für sie anfallenden finanziellen Vorteile ja den eigenen Nachkommen weitergeben können.

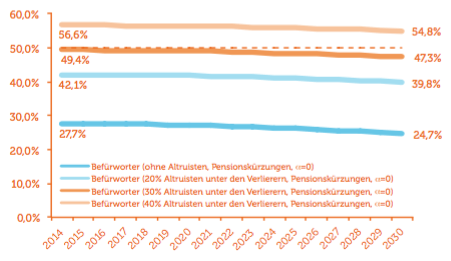

Abbildung 6 zeigt, dass unter den genannten Annahmen (keine altruistischen Präferenzen und a = 0, d.h. Pensionskürzungen) heute 27,7 Prozent der Wähler von einer Umstellung profitieren; dieser Anteil sinkt bis 2030 kontinuierlich auf 24,7 Prozent der Wähler. Unterstellt man den Älteren jedoch altruistische Präferenzen, so kann sich die Zahl der Befürworter deutlich erhöhen. Trotzdem nimmt auch hier die Zahl der Befürworter einer Reform kontinuierlich ab[18]. Der Anteil an altruistisch eingestellten Pensionisten[19], die ihr monetäres Eigeninteresse zurückstellen, müsste über 30 Prozent liegen, damit sich in der Wählerschaft eine Mehrheit für eine Pensionsreform nach schwedischem Vorbild fände.

Befürworter einer Pensionsreform in Szenario 1 (Variante 5, Pensionskürzungen)

Abbildung 6. Quelle: Eigene Berechnungen.

Boeri, Boersch-Supan und Tabellini (2002) zeigen in vier westlichen EU-Ländern, dass der Anteil der Personen mit altruistischen Präferenzen bei rund 20 Prozent liegt, – in der Annahme, dass sie sich der Problematik des Pensionssystems bewusst sind.[20] Sollten die altruistischen Präferenzen in Österreich etwas stärker ausgeprägt sein (30 Prozent), so bedeutet dies: Die Befürworter einer Pensionsreform liegen derzeit mit rund 49,4 Prozent nahe an der Mehrheit, die Zahl verringert sich jedoch kontinuierlich auf 47,3 Prozent im Jahr 2030. Trotzdem sind die Gegner immer in der Mehrheit. Van der Heijden et al. (1997) beziffern in ihrer Studie den Anteil der Personen mit altruistischen Präferenzen in Holland ebenso mit rund 20 Prozent (Jung und Alt). Der Anteil der älteren Personen mit altruistischer Präferenz ist etwas niedriger und liegt bei circa 15 Prozent. Es zeigt sich also, dass nur mehr schwer eine Mehrheit in Österreich für eine Pensionsreform zu finden ist.

Szenario 2: Frauen und Männer gehen bereits 2020 mit 65 Jahren in Pension

Dieses Szenario geht von der ambitionierten politischen Hypothese aus, dass das Pensionsantrittsalter bereits bis zum Jahr 2020 auf 65 Jahre erhöht wird – für Männer wie für Frauen. In diesem Fall ist die Aufteilung des anfallenden Bundesbeitrags zwischen Pensionisten und Aktiven von deutlich größerer Bedeutung. Deshalb werden an dieser Stelle auch die erwähnten Varianten durchgespielt. Haben die Bürger die Wahl zwischen einem eingebauten Automatismus wie in Schweden und dem Beibehalten des österreichischen Umlagesystems samt Pensionskürzung (Variante 5), würde eine Mehrheit der Wähler von einer Umstellung auf das skandinavische Modell profitieren. Wählt man jedoch die Abdeckung der anfallenden Mehrkosten über höhere Pensionsbeiträge (Variante 1: die arbeitende Generation trägt den Großteil des Bundeszuschusses), wäre die Mehrheit der Wähler gegen eine Reform nach schwedischem Modell, weil das bestehende Modell mehr finanzielle Vorteile brächte.

Median- und Indifferenzalter in Szenario 2 (Variante 1 und 5)

Abbildung 7. Quelle: Eigene Berechnungen.

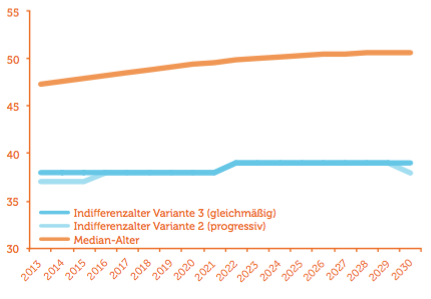

Erfolgt die Finanzierung der Mehrkosten progressiv oder unabhängig von der Höhe der Einkommen (Varianten 2 und 3), sind auch hier die Gewinner eines generationenübergreifend fairen, finanziell stabilen Systems bereits in der Minderheit.

Median- und Indifferenzalter in Szenario 2 (Variante 2 und 3)

Abbildung 8. Quelle: Eigene Berechnungen.

Variante 4 – die gleichmäßige Aufteilung des wachsenden Bundesbeitrags auf Steuerzahler und Pensionsbezieher – ist die für Österreich am wahr- scheinlichsten eintretende (siehe Knell, 2005). Es zeigt sich, dass sich in diesem Fall das Indifferenzalter relativ zügig vom Medianalter wegbewegt (Abb. 9). Die Zahl der Wähler, die sich als Gewinner einer Pensionsreform nach schwedischem Vorbild einschätzt, nimmt also sukzessive ab. Eine Mehrheit, die von einer Reform in Richtung des schwedischen Pensionssystems profitieren würde, gibt es in diesem Fall nicht. Und eine Pensionsreform, die ein generationenübergreifend faires und finanziell stabiles System zum Ziel hat, wird in diesem Szenario politisch immer unwahrscheinlicher. Das Auseinanderklaffen des Indifferenzalters und des Medianalters zeigt, dass die Zahl der Wahlberechtigten, die durch ein schwedisches Pensionssystem profitieren, stark abnimmt.

Median- und Indifferenzalter in Szenario 2 (Variante 4, halbe-halbe)

Abbildung 9. Quelle: Eigene Berechnungen.

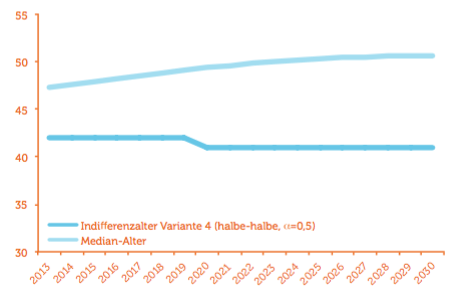

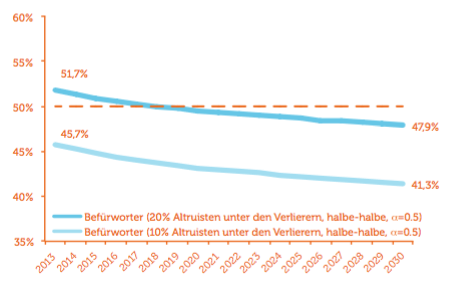

Wie aber sieht es aus, wenn 20 Prozent der älteren Wähler, was als realistisch gilt, nicht nur an sich, sondern auch an die Jüngeren denken? Abbildung 10 zeigt die prozentuelle Entwicklung der Befürworter einer Pensionsreform nach schwedischem Vorbild.

Während 2013 in diesem Fall noch 51,7 Prozent der wahlberechtigten Bevölkerung von einer Pensionsreform nach skandinavischem Muster profitiert hätten (alternativ zur raschen Anhebung des Pensionsantrittsalters), sind es 2030 nur noch 47,9 Prozent. Dies entspricht einem Rückgang von 3,8 Prozentpunkten. Wenn also 20 Prozent der Älteren für ein generationenübergreifend ausgeglichenes System wären, würde dies zu einer Mehrheit bis zum Jahr 2018 führen. Trotzdem ist die Zahl der Befürworter einer solchen Reform stark abnehmend. Denken „nur“ 10 Prozent der Älteren altruistisch, dann würde schon jetzt eine Mehrheit bei einer Reform Einbußen erleiden.

Befürworter einer Pensionsreform in Szenario 2 (Variante 4, halbe-halbe)

Abbildung 10. Quelle: Eigene Berechnungen.

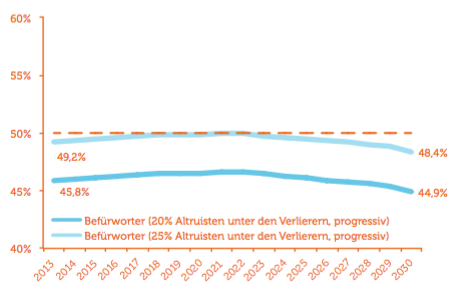

Bei einer progressiven Finanzierung des Bundesbeitrags hingegen würde man bereits 25 Prozent der Älteren mit altruistischen Präferenzen benötigen, um eine Mehrheit zu finden (Abb. 11). Bis zum Jahr 2020 würde die Zahl der Befürworter einer Reform noch steigen. Im Jahr 2020 erreicht diese dann aber den höchsten Wert (50 Prozent der Wähler). Ab dann nimmt aber auch hier die Zahl ab. Im Jahr 2030 wären bereits nur mehr 48,4% der Bevölkerung für eine Reform nach schwedischem Vorbild.

Befürworter einer Pensionsreform in Szenario 2 (Variante 2, progressiv)

Abbildung 11. Quelle: Eigene Berechnungen.

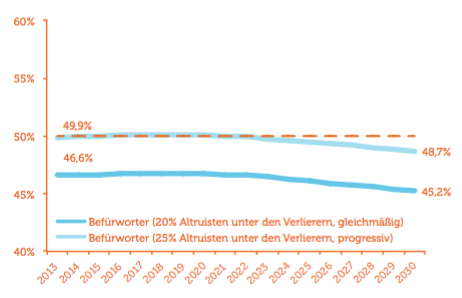

Im Falle der gleichmäßigen Finanzierung des Bundesbeitrags (Abb. 12) benötigt man auch zumindest 25 Prozent der Gegner mit altruistischen Präferenzen. Hier würde sich die Zahl der Befürworter bis 2021 bei knapp 50 Prozent halten, ab dann würde sie auch in dieser Variante stark sinken.

Befürworter einer Pensionsreform in Szenario 2 (Variante 3, gleichmäßig)

Abbildung 12. Quelle: Eigene Berechnungen.

Es wird also deutlich, dass die Zahl der Befürworter einer Pensionsreform abnehmen wird, egal welche der drei Finanzierungsarten des Bundesbei- trags („halbe-halbe“, „progressiv“ oder „gleichmäßig“) man dem Modell zugrunde legt. In Variante 4, wo Pensionisten und Beitragszahler „halbe-halbe“ machen und die für Österreich am wahrscheinlichsten ist, wäre unter der Annahme von 20 Prozent Älteren mit altruistischer Präferenz eine Mehrheit für ein Pensionssystem nach schwedischem Vorbild bereits 2019 nicht mehr vorhanden. Bei einer progressiven bzw. gleichmäßigen Finanzierung würde man sogar 25 Prozent der Älteren mit altruistischen Präferenzen benötigen, um noch eine Mehrheit zu finden. In beiden Varianten würde die Zahl der Befürworter ab 2020 abnehmend sein. Eine knappe Mehrheit wäre bis dahin zumindest kurzfristig in beiden Varianten gegeben. (Variante 2: 2020-2022; Variante 3: 2014-2021)

Warum die Umstellung auf ein stabiles System immer schwieriger wird

Die Umstellung des österreichischen Pensionssystems auf eines, das dem schwedischen ähnlich ist, würde einen erheblichen politischen Aufwand erfordern. Allerdings gibt es mit der Einführung des Pensionskontos im Allgemeinen Pensionsgesetz (APG) 2004 dafür eine gute Grundlage, denn ein solches Konto ist auch Teil des schwedischen Systems. Gerade weil sich Österreich derzeit noch im Übergang vom alten Pensionssystem zum neuen APG 2004 befindet, wäre es sinnvoll, Reformen für ein finanziell stabiles und generationenübergreifend ausgeglichenes System möglichst bald umzusetzen.

Sollte dies politisch nicht gewollt sein, ist es zumindest notwendig, einen Automatismus im österreichischen System einzubauen, der die steigende Lebenserwartung berücksichtigt. Geschieht dies nicht, wird das Vertrauen in das aktuelle Pensionssystem weiter schwinden. Die jüngeren Generationen müssten zu Recht um die angemessene Höhe ihrer Pensionen fürchten, wenn die Politik diese dringend notwendigen Anpassungen nicht oder viel zu spät vornimmt.

Weswegen sich die Politik (noch) gegen solche Automatismen querlegt, ist klar. Erstens: Der politische Handlungsspielraum würde stark eingeschränkt werden. Die Parteien könnten nicht mehr über Änderungen im Pensionssystem entscheiden, die ihnen bei anstehenden Wahlen eventuell einen Vorteil brächten; die Höhe der Pensionen wäre kein Wahlkampfthema mehr. Zweitens: Die Profiteure des aktuellen Systems sind die älteren Generationen. Stellte man auf das schwedische Modell um, wären jüngere Jahrgänge besser gestellt als jetzt, ältere hingegen schlechter. Allerdings: Die Besserstellung der jüngeren Generation wäre nicht sofort sichtbar, der Verlust für die Älteren hingegen schon. Das ist von Nachteil für die Politik.

Trotzdem sollte man bedenken, dass Automatismen große Vorteile mit sich bringen. Das Pensionssystem wäre langfristig (versicherungsmathematisch) fair und finanziell stabil. Die Politik verlöre nicht jegliche Eingriffsmöglichkeit: Auch im schwedischen System wird durch die Festlegung einer Mindestpension – auf transparente Weise – umverteilt. Ist mehr Umverteilung gewünscht, kann diese über eine einmalige Pensionserhöhung oder andere Kanäle (z. B. Steuerermäßigungen oder geringere Sozialbeiträge) erfolgen. Zudem wären die Pensionsansprüche für jeden klar ersichtlich: Jeder weiß zu jedem Zeitpunkt, wie hoch der Pensionsanspruch ist und die individuelle Entscheidung des (Teil-)Austritts aus dem Erwerbsleben liegt in der Hand jedes Einzelnen.

Um eine Umstellung politisch möglichst erfolgreich durchzuführen, ist es unerlässlich, die Ungerechtigkeiten und Kosten des aktuellen Systems für alle klar darzustellen. Zusätzlich sind die individuellen Vorteile für jeden Bürger herauszuarbeiten, damit jene, die von einer Reform profitieren würden, dies auch wissen. Dies ist etwa in Deutschland bei der Einführung der Riester-Rente[21] nicht gelungen. Dort wurden der Bevölkerung die möglichen Verluste aufgezeigt, während die möglichen Gewinne nicht transparent gemacht wurden.

Wie kann diese Umstellung aussehen?

Das österreichische Pensionssystem befindet sich noch immer in einer Übergansphase zum neuen „System“ (APG), das 2004 eingeführt wurde. Daraus folgt, dass aktuell zwei Systeme parallel laufen[22] – und dies noch für einige Jahrzehnte (siehe Knell et al., 2006). Als Argument für diese lange Übergangsphase wird zumeist der Vertrauensschutz angeführt. Ob eine so langfristige Umstellung auf ein neues System sinnvoll ist, kann kontrovers diskutiert werden. Zum einen hat die lange Übergangsdauer zur Folge, dass Ältere ihre Privilegien im alten System nicht zur Gänze verlieren. Zum anderen führt sie aber auch dazu, dass das System für jeden Einzelnen noch komplizierter zu durchschauen ist.[23] Die Erstgutschrift im neuen österreichischen System war jedoch ein Schritt hin zu mehr Transparenz innerhalb des österreichischen Systems. Sollten die Umstellung auf das schwedische Modell in Betracht gezogen und Ziele wie Transparenz und versicherungsmathematische Fairness verfolgt werden, so müsste ein rascher Übergang geschafft werden. Oder aber die schwedischen Automatismen werden einfach mit sofortiger Wirkung in das österreichische System integriert. Größtes Problem einer Umstellung auf das schwedische System ist, dass für die langfristige finanzielle Stabilität ein Ausgleichsfonds benötigt wird, um Schwankungen zwischen Einzahlungen und Auszahlungen abzufedern. Die Schweden erkannten bereits bei der Einführung des staatlichen Pensionssystems, dass es sinnvoll ist, in Zeiten von guten demografischen Entwicklungen die dadurch entstehenden Überschüsse für spätere Generationen zu sparen und nicht anderwärtig zu verteilen. So waren in den 1970er, 80er und 90er-Jahren die geburtenstarken Jahrgänge noch am Arbeitsmarkt aktiv – die Einzahlungen also verhältnismäßig hoch. Ein Teil dieser Einzahlungen wurde damals in einem Fonds angelegt, um später die verhältnismäßig hohen Auszahlungen finanzieren zu können. Zum Zeitpunkt der Umstellung fasste dieser Fonds bereits die Auszahlungen von 5 Jahren – dies würde in Österreich aktuell rund 150 Milliarden Euro entsprechen.

Einen solchen Fonds besitzt Österreich nicht. Ganz im Gegenteil ist es so, dass Österreich aktuell pro Jahr mehr als 8 Milliarden Euro an allgemeinen Steuermitteln des Bundes zum Pensionssystem beisteuert („Ausfallhaftung“). Im Fall einer Umstellung auf ein beitragsorientiertes (schwedisches) System würden diese nicht gedeckten Beiträge langfristig entfallen. Trotzdem scheint diese Variante nicht sonderlich attraktiv. Ein weit geringerer Ausgleichsfonds wäre erforderlich, wenn die Verzinsung des Pensionskontos mit der Lohnsumme erfolgte.

Alternativ würde durch die Anpassung (Verzinsung) des Pensionskontos sowie der Pensionen mit der Lohnsumme[24] eine automatische Angleichung an die unterschiedlichen Jahrgangsgrößen im österreichischen System erfolgen. Um das österreichische System stabil zu halten, wäre zusätzlich eine automatische Anpassung an die Lebenserwartung nötig. Dazu wäre es laut Knell (2013) sinnvoll, die Pensionsformel 45-65-80 laufend an die steigende Lebenserwartung anzupassen[25]. So kann im österreichischen System das schwedische System nachgeahmt werden. Dies würde aber regelmäßige Eingriffe in das Pensionssystem bedeuten, die durch die Politik erfolgen müssten und die zur Verunsicherung in der Bevölkerung führen könnten. Die Formel könnte aber natürlich auch durch einen Automatismus laufend angepasst werden. Trotzdem würde auch in diesem System ein Ausgleichsfonds benötigt werden. Langfristig würde dies aber das System stabilisieren.

Im Fall einer Anhebung des gesetzlichen Pensionsantrittsalters muss natürlich bedacht werden, dass es nicht sinnvoll ist, wenn die betroffenen Personen lediglich von der Pensionsstatistik in die Arbeitslosenstatistik verschoben werden. Ein funktionierender Arbeitsmarkt für ältere Personen ist daher essenziell, um das Sozialsystem finanziell stabil halten zu können. Hier gibt es vor allem im Bereich des Senioritätsprinzips sowie im Bereich der Lohnnebenkosten der älteren Arbeitnehmer akuten Handlungsbedarf.

Die Einführung eines Pensionskontos im österreichischen System (APG 2004) erleichtert, wie erwähnt, eine Umstellung auf das schwedische System enorm. Der bürokratische Aufwand würde sich in Grenzen halten, da sich lediglich die Einzahlungen auf das Konto änderten, nicht aber die benötigten Informationen. Im Sinne von mehr Transparenz wäre ein beitragsorientiertes Pensionssystem auf jeden fall vorteilhaft.

Langfristig muss daher eine Umstellung auf das schwedische Pensionssystem angestrebt werden – nicht zuletzt, damit die aktuellen Beitragszahler nicht immer länger arbeiten müssen, sondern frei entscheiden können, mit welchem Alter sie in Pension gehen. Außerdem würden die Kosten des Systems reduziert, der Verwaltungsaufwand verringert und die Lasten nicht auf nachkommende Generationen verschoben werden.

Alles in allem ist ein Eingriff in das aktuelle Pensionssystem aus politischer Sicht eher unattraktiv. Das Problem ist jedoch, dass ein solcher mit der Zeit weiter an Attraktivität verliert. Die steigende Lebenserwartung und die niedrige Geburtenrate führen dazu, dass sich die Zahl der Befürworter eines generationenübergreifend fairen Systems verringert, die Zahl der Gegner einer Umstellung daher steigt.

Je früher die skizzierten Anpassungen des aktuellen Systems erfolgen, desto eher wird dies auch von den Wählern belohnt werden, da die Entwicklung der Bevölkerungsstruktur (anteilsmäßig stiegt die Zahl der Älteren rasch an) für solche Reformvorhaben nicht förderlich ist. Daher sollte rasch reagiert werden, um das aktuelle System möglichst schnell noch „altersfest“ zu machen. Übergangsfristen können dazu beitragen, mehr Befürworter für einen solchen Systemwechsel zu finden. Im Sinne einer gleichmäßigen Lastenverteilung müssen diese aber so kurz wie möglich gehalten werden.

Sollen jüngere Generationen entlastet werden, so gelingt das nur, wenn auch die älteren Generationen mit ins Boot geholt werden. Da jedoch in bestehende Pensionen nur durch eine unvollständige Inflationsabgeltung eingegriffen werden kann und diese Strategie natürlich besonders unpopulär und damit unwahrscheinlich ist, sollte darauf abgezielt werden, die Änderungen des Systems möglichst rasch durchzuführen.

Fußnoten

- Die Beitragsrate gibt jenen Anteil des Bruttolohns an, der in das Pensionssystem fließt. In Österreich liegt dieser Satz bei 22,8 Prozent des monatlichen Bruttolohns. ↩

- Es sollte nicht vergessen werden, dass der Staat der Pensionsversicherung Lasten aufbürdet – insbesondere Pensionen für Witwen und Waisen, aber auch gewisse Invaliditätspensionen, denen keine Beitragsleistung gegenübersteht. ↩

- Siehe Knell (2013) und Christl und Kucsera (2014). ↩

- Boeri, Boersch-Supan und Tabellini (2002). ↩

- 2010 griff der schwedische Staat in das System ein, um starke Pensionskürzungen zu verhindern. ↩

- Siehe auch Christl und Kucsera (2014). ↩

- Unter der Annahme eines konstanten Bruttolohnwachstums von 2,43 Prozent pro Jahr für alle Jahrgänge. ↩

- Der heutige Wert der in der Zukunft zu erwartenden Ein- und Auszahlungen wird ermittelt. ↩

- 1Die Autoren gehen also davon aus, dass die Person schon immer im aktuellen österreichischen Pensionssystem eingezahlt hat, egal wann sie geboren wurde. Tendenziell haben allerdings ältere Jahrgänge höhere Ansprüche, da sie von den Pensionsreformen (längerer Durchrechnungszeitraum, Pensionskonto, usw.) nicht oder nur wenig betroffen sind bzw. waren. Daher dürften die Pensionsansprüche (und damit der Netto-Barwert) der älteren Jahrgänge im österreichischen System noch höher ausfallen als im Modell berechnet. ↩

- Unter der stark vereinfachten Annahme, dass Wähler keine altruistischen Präferenzen haben. ↩

- Diese vereinfachende Annahme bedeutet, dass der Bundeszuschuss ausschließlich über Steuereinnahmen finanziert wird. Sollte er über Schulden finanziert werden, wäre die Belastung für Jüngere noch stärker. ↩

- Die sofortige Finanzierung über höhere Einkommenssteuern für die arbeitende Bevölkerung wäre einer Erhöhung der Beitragsrate gleichzusetzen. ↩

- Die Zinszahlungen für Neuverschuldung müssten sofort von allen Steuerzahlern bezahlt werden. Die Schuldentilgung würde jedoch durch die jüngeren Generationen erfolgen. ↩

- Knell (2005): „In other words, the financing needs arising from the foreseeable demographic development will have to be met through higher government contributions to pension payments. This arrangement, however, implies intergenerational inequities, even for the trend path of the demographic development. The exact nature of this demographic burden will depend on which tool – taxation or debt – is used to fund the government pension transfers.” ↩

- Durch das Einwanderungsverhalten sind verhältnismäßig mehr Jüngere in Österreich nicht wahlberechtigt. Deshalb wäre das Medianalter der Wahlberechtigten tendenziell vermutlich noch höher. ↩

- Siehe Gleichung (3). ↩

- Dasselbe Argument könnte natürlich auch für jüngere Jahrgänge vorgebracht werden. Dies wird hier nicht berücksichtigt. ↩

- In diesem Modell wird unterstellt, dass die finanzielle Last der steigenden Kosten des Pensionssystems komplett von den Rentnern getragen wird (a = 0). Werden die Kosten gleichmäßiger zwischen Alt und Jung verteilt, reduziert sich die Mehrheit für eine Reform (das Indifferenzalter sinkt), weil jüngere Jahrgänge dann doppelt belastet wären: heute mit einem Anteil der wachsenden Bundesbeiträge, morgen mit einer niedrigeren Pension. ↩

- Hier sind altruistische Präferenzen gegenüber der jüngeren Generation, nicht gegenüber den eigenen Kindern gemeint. ↩

- Boeri et al. (2002): „The answer shows that selfishness plays an important role. [...], only one out of five respondents who are aware of the crisis are also altruistic respect to intergenerational redistribution.” ↩

- Die Riester-Rente ist eine staatlich geförderte, privat finanzierte Rente, die 2002 in Deutschland eingeführt wurde. ↩

- Für jene die vor 1955 und jene die nach 1955 geboren sind. ↩

- Knell et al. (2006): „Even though the introduction of personal accounts is designed to increase the transparency and the actuarial fairness of the pension system, long transition periods contravene this aim.” ↩

- In Österreich und Schweden wird das Pensionskonto derzeit mit dem durchschnittlichen Lohnwachstum verzinst. ↩

- Knell (2005): „[...] it would be possible to link the definition of the benchmark pensioner to the 45-65-80 formula, but this is at present not planed, at least not in Austria.” ↩

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah