“Triple A” trotz Schuldenschmäh

Foto: © JJ55 / Wikimedia Commons

- 01.03.2014

- Lesezeit ca. 3 min

Österreich legt mit der Hypo Alpe Adria die vermutlich größte Bankenpleite in der Geschichte des Landes hin – und was macht Moody’s? Sie klopft der Regierung anerkennend auf die Schulter.

Der aktuelle Bericht der Ratingagentur Moody’s liest sich so, als hätte ihn die heimische Bundesregierung selbst verfasst: Nein, die „fiskalische Stärke“ der Republik Österreich werde durch die zu erwartenden Milliardenkosten im Zuge des Hypo-Alpe-Adria-Desasters keineswegs „materiell“ unterhöhlt. Ganz im Gegenteil, die Experten von Moody’s zeigen sich von der „budgetären Stärke“ des Landes geradezu entzückt, weshalb sie nicht nur Österreichs „AAA“ bestätigen, sondern auch den Ausblick von „negativ “ auf „stabil“ erhöhen.

Fassen wir also zusammen: Der Bundeshaushalt ist seit 52 Jahren ununterbrochen im Minus, die Staatsschulden gehen regelrecht durch die Decke, niemand kennt die tatsächliche Höhe der von Ländern und Gemeinden eingegangenen Haftungen, die öffentliche Hand legt mit der Hypo Alpe Adria die höchstwahrscheinlich größte Pleite in der Geschichte der Zweiten Republik hin – und die Ratingagentur Moody’s erhöht den Ausblick von „negativ“ auf „stabil“.

Standard & Poor’s sieht das etwas anders, die weltweit größte Ratingagentur hat Österreich schon im Jänner 2012 das “Triple A” genommen und aus dem elitären Klub der besten Schuldner geworfen. Fitch, die einzige europäische Ratingagentur, hat Österreichs Bestnote unlängst zwar bestätigt, aber zumindest vor der rasant anwachsenden Schuldenlast gewarnt.

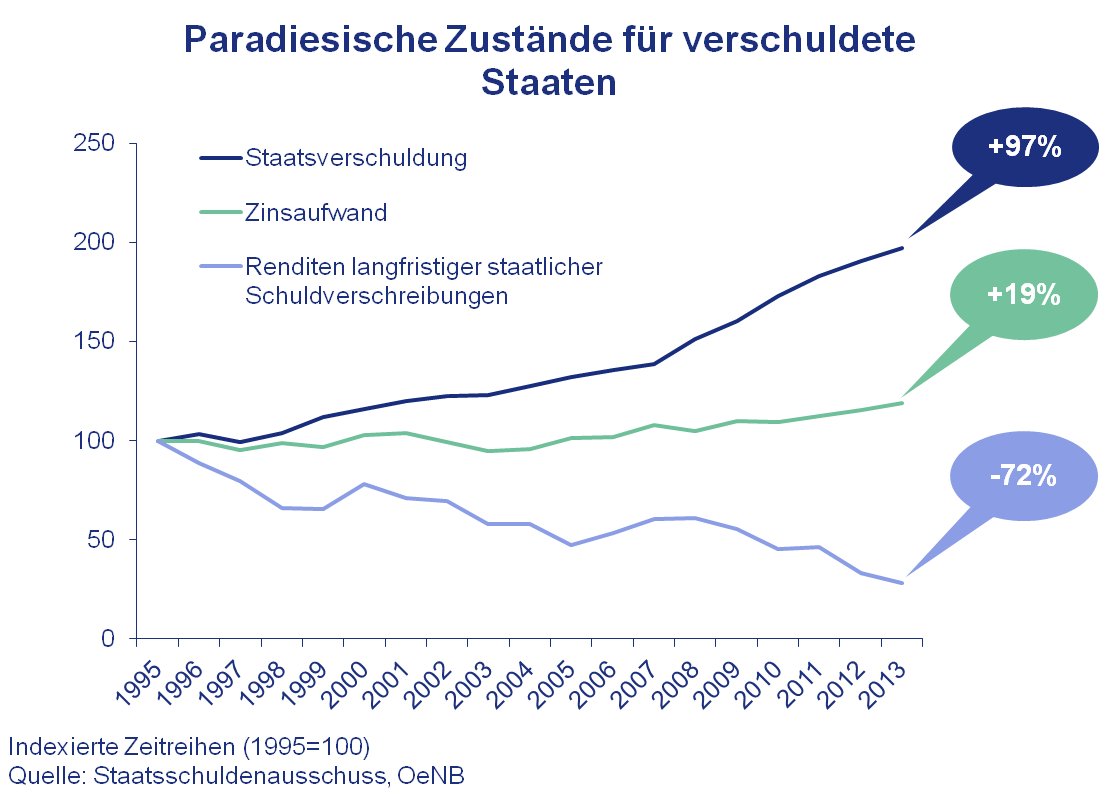

Die Bundesregierung wird den jüngsten Moody’s-Bericht jedenfalls als unmissverständliche Aufforderung verstehen, ihren Kurs des „Deficit Spending“ fortzusetzen, wenn nicht gar zu verstärken. Zumal sich der Staat nie günstiger verschulden konnte als heute. So wurden die Staatsschulden seit 1995 von den jeweiligen Regierungen zwar um 97 Prozent auf 236 Milliarden Euro nach oben getrieben, was aber in den laufenden Budgets kaum Spuren hinterlassen hat. Während sich nämlich die Verschuldung verdoppelt hat, stieg der jährliche Aufwand wegen der sukzessive gesunkenen Zinsen „nur“ um relativ bescheidene 19 Prozent (auf derzeit 8,2 Milliarden Euro).

Warum öffentliche Schuldner trotz stark steigender Verbindlichkeiten derart paradiesische Zustände vorfinden, lässt sich schnell erklären: Weil die Geldpolitik der (mittlerweile nicht mehr ganz unpolitisch denkenden) Europäischen Zentralbank vor allem darauf ausgerichtet ist, den hoch verschuldeten Nationalstaaten unbegrenzt billiges Geld zur Verfügung zu stellen, damit die öffentlichen Ausgaben hoch gehalten werden können.

Führende Ökonomen loben diese Art der umsichtigen, weil stabilisierenden Geldpolitik bei jeder Gelegenheit. Wenngleich auch sie wissen, dass das viele billige Geld einen hohen Preis fordern wird. Die Staaten nutzen die niedrigen Zinsen nämlich nicht dazu, dringend nötige Reformen zu finanzieren. Sondern dazu, die Sanierung der Staatsfinanzen weiter zu verschleppen und politische Versprechen aus der Vergangenheit einzulösen. Mit all dem geliehenen Geld wird die Bevölkerung also in eine Art Wohlstandsillusion versetzt.

Unangenehm wird die Sache erst, wenn die Zinsen wieder zu steigen beginnen und die Blase platzt. Je später das passieren wird, desto radikaler werden die Kürzungen der öffentlichen Ausgaben ausfallen. Während das viele billige Geld heute noch dazu verwendet werden könnte, die Kosten jener dringend benötigter Reformen zu finanzieren, mit deren Hilfe ein drastisches Gegensteuern in der Zukunft verhindert werden könnte.

Mehr interessante Themen

Beschäftigungsboom in der Stadt Wien

In den letzten Jahren hat man in Wien zwar kräftig Beamte abgebaut, doch die Zahl der Vertragsbediensteten hat sich seit 2008 mehr als verdoppelt, wie eine Auswertung der Agenda Austria zeigt.

Zinsen: Wenn Gratisgeld plötzlich etwas kostet

Was den Sparern in Österreich lange zu schaffen machte, war ein Segen für den Finanzminister.

Seit Samstag hat der Staat kein Geld mehr

Während wir jedes Jahr Gedenk- und Aktionstage für beinahe jedes erdenkliche Thema feiern, kommt ein Tag nach dem Geschmack der Agenda Austria zu kurz: „Der Tag der leeren Staatskasse“. Dieser soll auf die prekäre Budgetlage Österreichs aufmerksam machen. Am 7. Dezember 2024 hat der Staat alle Einnahmen ausgegeben. Für die verbleibenden Ta

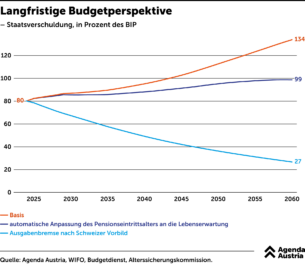

Langfristige Budgetperspektive

Ohne Reformen werden die Schulden Österreichs bis 2060 auf über 130 Prozent des BIP ansteigen. Selbst mit einer Anpassung des Pensionsantrittsalters an die Lebenserwartung würde die Schuldenquote auf knapp 100 Prozent anwachsen.

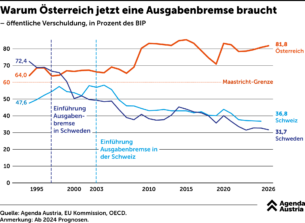

Warum Österreich eine Ausgabenbremse braucht

Wie versprochen, so gebrochen. Seit Jahren schwören bürgerliche Finanzminister hoch und heilig, sie würden beim Staat sparen, um die Bürger zu entlasten. Aber sie scheitern immer wieder an sich selbst, zu groß sind die Verlockungen, Geld unter dem Volk zu verteilen, statt die Schuldenstände zu reduzieren. Um sich von den Schulden-Sirenen losz

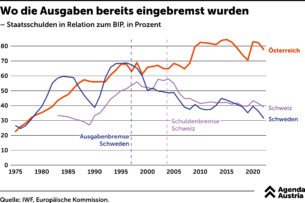

Wo die Ausgaben bereits eingebremst wurden

Länder wie die Schweiz und Schweden zeigen, wie ein Staat auch ohne laufende Defizite bestens funktionieren kann. Seit Einführung der Schuldenbremse konnten etwa die Schweizer ihre Schuldenquote im Bund um knapp zehn Prozentpunkte sowie im Gesamtstaat um fast 20 Prozentpunkte in Relation zum BIP senken.