Der Überblick

- 16.06.2016

- Lesezeit ca. 2 min

Wie der Finanzminister unsere Einkommen erhöhen kann, ohne die Steuern zu senken

Seit Jänner 2016 sollte eigentlich jeder Steuerzahler in Österreich zumindest ein bisschen zufriedener sein. Die Steuerreform ist endlich durch, die Steuerbelastung fällt für fast alle niedriger aus als zuvor. Das bedeutet zunächst tatsächlich ein „mehr Netto vom Brutto“.

Ein ehrlicher Blick ins private Haushaltsbuch offenbart nun nach der ersten Euphorie aber auch, dass vielen irgendwie trotzdem nicht mehr Geld zum Leben, zum Sparen, zum Ausgeben bleibt. Wie kann das sein?

Da ist – natürlich – die Inflation, die Preise steigen. Und im Rahmen der Steuerreform sind andere Steuern – etwa die Mehrwertsteuer für manche Güter und Dienstleistungen – angehoben worden. Das Dienstauto kostet jetzt mehr, eine Übernachtung im Hotel oder ein Kinobesuch auch. Neben diesen üblichen Verdächtigen ist es aber etwas anderes, weit weniger Bekanntes, das den Bürgern das Geld aus der Tasche zieht: das Phänomen der sogenannten kalten Progression.

Aber bevor wir uns mit diesem Lohn- und Einkommensvernichter näher beschäftigen, sollten wir uns kurz mit dem Begriff der „Steuerreform“ auseinandersetzen, der von der Politik ja gerne mit der Phrase des „Steuergeschenks“ verbunden wird. Steuertarifsenkungen, auch die aktuelle, sind kein Geschenk der Regierung. Die Bürger haben sie in den Jahren zuvor selbst bezahlt: durch weitere Steuern und Abgaben sowie durch eben jene kalte Progression, die immer dann entsteht, wenn die Einkommen mit der Inflation steigen, ohne dass dabei die Grenzwerte für die Besteuerung an diese Entwicklung angepasst werden.

Wenn eine solche Anpassung versäumt wird – und in Österreich ist das die Regel –, dann gerät das Verhältnis von Einkommen und tatsächlich verfügbarem Geld der Bürger über die Jahre hinweg zunehmend in Schieflage. Schuld daran ist nicht die Wirtschaft und eben auch nicht allein die Inflation, sondern vor allem das allzu starre System der Lohn- und Einkommensteuer in Österreich, das auf Veränderungen nicht angemessen reagiert.

Dieses Steuersystem nennt sich zwar progressiv – gemeint ist das aber nicht im Sinne einer Ausrichtung auf Fortschritt und Zukunftsfähigkeit. Progressiv, das bedeutet im Zusammenhang mit dem Einkommensteuersystem nur, dass ein geringeres Einkommen weniger stark besteuert wird als ein höheres Einkommen. Konkret: Auf ein zu versteuerndes Einkommen zwischen 11.000 Euro und 18.000 Euro fielen in Österreich im Frühjahr 2016 Einkommensteuern in Höhe von 25 Prozent an, der Teil eines Einkommens zwischen 18.000 Euro und 31.000 Euro wurde mit 35 Prozent besteuert und so weiter – in insgesamt sechs Stufen bis zu einem Steuersatz von 55 Prozent für Einkommensanteile über 1 Million Euro.

Die kalte Progression ist eine Steuermehrbelastung, die eher beiläufig über Jahre hinweg entsteht, und auch in Österreich in Zukunft wieder droht. Arbeiter, Angestellte und Beamte erhalten von ihren Arbeitgebern Einkommenserhöhungen, die die Inflation ausgleichen und die Beschäftigten am Produktivitätszuwachs beteiligen. Die Pensionen werden meist um die Teuerungsrate erhöht, wenn auch nicht immer. Bleiben aber die Grenzwerte für die progressiven Steuertarife und die Absetz- und Freibeträge trotz Inflation weiterhin dort, wo sie schon einige Jahre zuvor standen, steigt das tatsächlich verfügbare reale Nettoeinkommen vielfach nicht an; oft sinkt es sogar. Deshalb wird die kalte Progression – weniger diffus – auch als versteckte Steuererhöhung bezeichnet. Aufgrund der Inflation können sich die Bürger wegen steigender Preise trotz aller Einkommenserhöhungen oftmals nicht mehr leisten als früher. Der Staat hingegen nimmt trotzdem mehr ein, weil jeder, der – wenn auch nur auf dem Papier – mehr Geld verdient, automatisch auch mehr Steuern bezahlt. Viele Einkommenserhöhungen nützen somit vor allem dem Staat, aber nicht dem einzelnen Menschen, der dieses Geld durch seine Arbeit erwirtschaftet hat.

Viele OECD-Staaten gleichen die kalte Progression in ihren Steuersystemen aus: 2008 waren es 18 von 30 untersuchten Ländern. Österreich gehört nicht dazu.

Dénes Kucsera und Hanno Lorenz zeigen in diesem Paper der Agenda Austria, wie sich die kalte Progression in den nächsten fünf Jahren, also von 2016 bis 2021, auswirken und wen sie treffen wird. Sie beschreiben darüber hinaus, wie andere Länder mit dem Problem der kalten Progression umgehen. Können wir in Österreich von anderen Ländern lernen? Was wäre denn, wenn man hierzulande der kalten Progression begegnen würde, wie es die Mexikaner, Spanier, Schweizer oder Schweden tun? Dénes Kucsera und Hanno Lorenz haben diese Möglichkeiten durchgespielt und geben auf Basis ihrer Berechnungen Handlungsempfehlungen für Österreich ab.

Martha Mayer zahlt drauf

Schauen wir uns aber zunächst den Ist-Zustand an: Da wäre also Martha Mayer, eine unselbstständig Erwerbstätige in Wien, unverheiratet und kinderlos. Sie verdient jährlich einen Bruttolohn von 30.000 Euro und muss dafür nach Abzug von Absetzbeträgen und Ähnlichem 2.528 Euro Lohnsteuer bezahlen. Dies entspricht 8,43 Prozent gemessen am Bruttolohn.

Wenn ihr Lohn jährlich nur um jene Inflationsrate steigt, wie sie vom Wirtschaftsforschungsinstitut (WIFO) bis 2021 prognostiziert wird, so verdient sie im Jahr 2021 einen Betrag von 32.767 Euro. Für dieses Einkommen fallen 3.227 Euro Lohnsteuer an. Das entspricht dann 9,85 Prozent des Bruttolohns, also schon gut 1,4 Prozentpunkte mehr als heute, obwohl das Einkommen real nicht gewachsen ist. Wenn Martha Mayer auch im Jahr 2021 weiterhin rund 8,43 Prozent Lohnsteuer bezahlen müsste, läge ihre Steuerschuld bei 2.761 Euro.

Ohne den Effekt der kalten Progression würde sie im Jahr 2021 also um 233 Euro mehr Lohnsteuer bezahlen als im Jahr 2016. Durch die kalte Progression entsteht aber allein im Jahr 2021 eine zusätzliche Belastung von 466 Euro. Kumuliert man die Wirkung der kalten Progression über die Jahre 2016 bis 2021, ergibt sich für Martha Mayer eine Mehrbelastung von insgesamt 1.356 Euro.

Martha Mayer gehört zu den Menschen mit einem durchschnittlichen Einkommen. Die Mehrbelastung durch die kalte Progression trifft sie damit stärker als ihren besser verdienenden Nachbarn. In absoluten Zahlen bezahlt sie natürlich geringere Beträge als er. Setzt man die Mehrbelastung aufgrund der kalten Progression aber ins Verhältnis zur Lohnsteuer, die Martha abführen muss, so macht diese bei ihr einen deutlich größeren Teil ihrer gesamten Steuerlast aus.

Die 1.356 Euro, die Martha Mayer wegen der versteckten Steuererhöhung nach fünf Jahren weniger in der Tasche hat, werden ihr beispielsweise als Rücklage fürs Alter fehlen. Oder vielleicht zur Tilgung eines Kleinkredits. Möglicherweise hätte sie sich damit auch einfach nur mal etwas Schönes gegönnt.

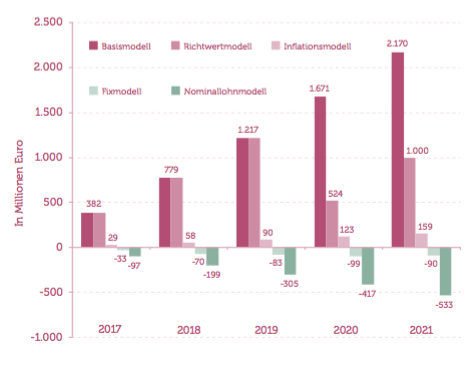

Das tut an ihrer Stelle der Staat Österreich: Er wird im Jahr 2017 dank der kalten Progression bei Lohnbeziehern und Pensionisten Mehreinnahmen in Höhe von 382 Millionen Euro erzielen. Bis 2021 wird er auf diese Weise seine Bürger mit insgesamt 6,2 Milliarden Euro zusätzlich belasten – das sind im Schnitt fast 1.000 Euro von jedem unselbstständig Erwerbstätigen und jedem Pensionisten.

Über den Tellerrand geschaut

Wie gehen andere Länder mit dem Problem der kalten Progression um? Dénes Kucsera und Hanno Lorenz zeigen, dass es verschiedene Möglichkeiten gibt, das Steuersystem an die Inflation anzupassen, und dass diese auch erfolgreich angewendet werden.

In Mexiko werden die Tarifgrenzwerte beispielsweise dann verändert, wenn die kumulierte jährliche Inflation die 10-Prozent-Hürde erreicht. Weil die Inflation in Österreich niedriger ist, könnte hierzulande bereits eine 5-Prozent-Hürde vergleichbare Ergebnisse liefern. Dieses Szenario entspricht auch einem Vorschlag der Arbeiterkammer, des ÖGB und auch des Finanzministeriums. Und tatsächlich: Die kalte Progression könnte immerhin abgemildert werden. Es bliebe aber noch immer bis 2021 eine Mehrbelastung von über 4 Milliarden Euro.

In Spanien wurden bis zum Beginn der Krise im Jahr 2008 die Tarifgrenzwerte jedes Jahr pauschal um 2 Prozent angehoben. Man orientierte sich damit an dem langfristigen Inflationsziel der Europäischen Zentralbank (EZBDie Europäische Zentralbank (EZB; englisch European Central Bank, ECB; französisch Banque centrale européenne, BCE) mit Sitz in Frankfurt am Main ist ein Organ der Europäischen Union. Sie ist die 1998 gegründete gemeinsame Währungsbehörde der Mitgliedstaaten der Europäischen Währungsunion und bildet mit den nationalen Zentralbanken (NZB) der EU-Staaten das Europäische System der Zentralbanken (ESZB). More). In Zeiten, in denen die allgemeinen Preise um weniger als 2 Prozent steigen, wird auf diese Weise die kalte Progression sogar überkompensiert. Auf Österreich übertragen würde dieses Modell eine Entlastung von 375 Millionen Euro bis zum Jahr 2021 bedeuten.

Unsere Nachbarn in der Schweiz passen einen Großteil ihrer Tarife und Steuerabzüge hingegen jährlich automatisch an die tatsächliche Preisentwicklung an. Würde man in Österreich diese Vorgehensweise zumindest für die Tarifgrenzwerte übernehmen, läge die Gesamtbelastung der Steuerzahler bis 2021 unterhalb von 500 Millionen Euro. Bei einer Anpassung nicht nur der Tarife, sondern auch aller Absetz- und Freibeträge, wäre die kalte Progression sogar gänzlich ausgemerzt.

Weiter oben im Norden, in Schweden, geht man sogar noch einen Schritt weiter. Dort wird das Einkommensteuersystem nicht nur jährlich automatisch an die Inflation angepasst. Die Entwicklung der realen Einkommenserhöhungen wird ebenfalls berücksichtigt. Damit wird nicht nur die kalte Progression eliminiert, sondern auch die Steuerbelastung gemessen am Einkommen konstant gehalten. Für die österreichischen Steuerzahler würde eine Anpassung des Steuersystems nach schwedischem Vorbild am Ende des Jahres 2021 also nicht nur keine Mehrbelastung bedeuten, sondern sogar eine Entlastung in Höhe von etwa 1,6 Milliarden Euro. Im Gegensatz zu allen anderen Modellen bliebe die (Gesamt-)Steuerbelastungsquote der Bürger konstant.

Wer gute Ergebnisse will, handelt schnell und nimmt’s genau

Die Anpassungsmodelle der Schweizer und Schweden haben einen wichtigen Vorteil: Sie zeichnen die tatsächlichen Entwicklungen genauer nach als alle anderen Modelle, die nur verspätet oder pauschal auf die Entwicklung der Inflation reagieren. Sowohl die schweizerische als auch die schwedische Variante erlauben eine zeitnahe und richtige Reaktion auf Veränderungen. Und auf die kommt es an.

In einem Alternativszenario mit niedrigerer Inflationsrate verdeutlicht die Agenda Austria, warum es so wichtig ist, dass Anpassungen jährlich und möglichst exakt vorgenommen werden: Bei einer niedrigeren Inflation und dem Abwarten auf das Erreichen einer bestimmten kumulierten Inflationshöhe besteht die Gefahr, dass die Steuertarifgrenzwerte erst sehr spät angepasst werden und bis dahin die kalte Progression jahrelang ungestört ihre Wirkung entfalten kann.

Bei pauschalen Anpassungen wie in Spanien hingegen kann die Entlastung der Steuerzahler in Jahren mit niedriger Inflationsrate zu hoch ausfallen. Die Regierung könnte dann die Anpassung aussetzen und möglicherweise nicht mehr dazu zurückgehen, wenn die Inflation erneut steigt und die Bürger wieder zusätzlich belastet werden.

Damit Martha Mayer künftig über einen größeren Teil ihres erarbeiteten Einkommens nach Lust und Laune verfügen kann, plädiert die Agenda Austria trotz der eben erst in Kraft getretenen Reform erneut für eine Veränderung des österreichischen Steuersystems. Wir brauchen hierzulande ein System, das im Wortsinn progressiv auf eine automatische jährliche Anpassung setzt – am liebsten nach schwedischem Vorbild, mit Berücksichtigung nicht nur der Inflations- sondern auch der Einkommensentwicklung. Aber auch eine Orientierung an unseren Schweizer Nachbarn würde Martha und alle österreichischen Bürger schon deutlich entlasten. Und auch das wäre kein Steuergeschenk, sondern einfach nur das gute Recht der Steuerzahler.

Wirkung der kalten Progression in unterschiedlichen Modellen pro Jahr (in Mio. Euro)

Abbildung 1.

Anmerkung: Basisjahr 2016, Inflation (WIFO-Prognose: 2016–2017: 1,7%; 2018–2019: 1,8%,

2020: 1,9%), Reallohnwachstum 0,6% p. a., Grundtarif 2016 mit jährlich angepassten Sozi- alversicherungsgrenzen von 2,17%. Für die Definition der Modelle siehe Tabelle 3.

Quelle: Eigene Berechnungen.

Mehr interessante Themen

Wenn der Föderalismus baden geht.

Über Gemeindefinanzen und Prioritäten.

Österreichs Gemeinden kommen mit ihrem Geld nicht mehr aus. Mal wieder. Eine Überraschung ist das nicht. Denn der österreichische Föderalismus ist eine Fehlkonstruktion.

Lohnverhandlungen: Wie Österreich zum kranken Mann Europas wurde.

Die österreichischen Löhne eilen davon. Aus der Rezession kommen wir aber nur heraus, wenn auch die Privathaushalte anfangen, sich an den Kosten der Misere zu beteiligen. Hoffentlich ist es dafür nicht schon zu spät.

Was er sagen müsste. Wenn er dürfte. Oder wollte.

Die Budgetrede, die das Land braucht – die Finanzminister Markus Marterbauer aber so nie halten wird.

Der Volkswagen der Altersvorsorge: Eine betriebliche Pension für alle.

Jeder weiß: Auf einem Bein zu stehen, ist auf Dauer eine ziemlich wackelige Angelegenheit. Doch dem österreichischen Pensionssystem muten wir genau das zu. Es steht fast ausschließlich auf einem Bein: dem staatlichen Umlageverfahren. Zwar setzen viele Länder in Europa auf solche Systeme, doch kaum eines verlässt sich derart blind darauf wie Ö

Aller guten Dinge sind drei?

Im dritten Anlauf hat es nun also geklappt. Fünf Monate nach der 28. Nationalratswahl steht das erste Dreierbündnis im Bund. Wir wollen einen Blick hinter die Kulissen – oder genauer gesagt in das Regierungsprogramm – werfen. Hat sich das geduldige Warten gelohnt? Was ist aus den Wahlversprechen der Parteien geworden? Ist die neue Koalition b

Der schnellste Weg aus der Budgetkrise

Die Staatsschulden sind rasant gestiegen, das Defizit wächst. Österreich muss rasch Maßnahmen setzen, um das Budget zu sanieren. Aber wie soll das gehen, ohne die Wirtschaftskrise zu verschärfen? Die Agenda Austria hat ein Konzept erarbeitet, mit dem der Staat schon im kommenden Jahr knapp 11 Milliarden Euro einsparen kann. Bis zum Ende des Jah